Как известно, процедура получения налогового вычета за приобретенное имущество неосуществима без предоставления налоговой инспекции документа, содержащего просьбу о возврате денежных средств. В связи с этим предлагаем подробно рассмотреть бланк заявления на возврат НДФЛ при покупке квартиры, а также все нюансы и правила оформления документа подобного рода.

Скачать образец заявления на возврат НДФЛ при покупке квартиры

Скачать образец заявления на возврат НДФЛ при покупке квартиры

Что же принято подразумевать под понятием НДФЛ?

Перед тем как перейти к теме составления заявления, требующего возмещения некоторой части материальных средств, которые были внесены ранее гражданином Российской Федерации в государственную казну в качестве налогов, необходимо прийти к четкому пониманию того, что же такое НДФЛ.

Налог на доходы физических лиц – это обязательный государственный сбор денежных средств со всех без исключения видов доходов, приносящих прибыль физическому лицу.

Если покупатель квартиры является добросовестным налогоплательщиком, который имеет официальную работу и своевременно отдает государству не менее 13% со своей заработной платы, а также отвечает некоторым другим дополнительным критериям, то он смело может претендовать на возврат НДФЛ.

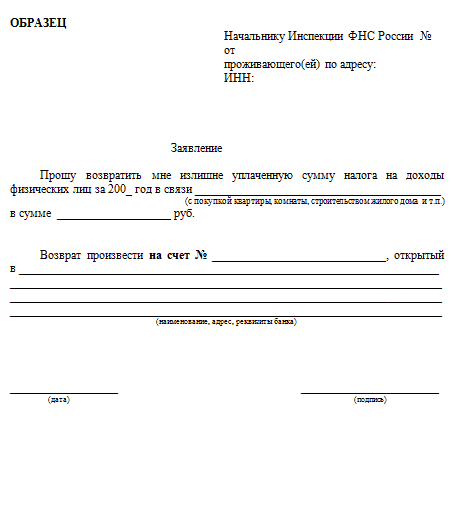

Образец заявления

Рекомендуем всем физическим лицам, которые недавно стали обладателями квартиры и хотят получить возврат НДФЛ, возмещаемый налоговыми агентами в денежном эквиваленте, обратить внимание на образец заявления. Информация, наличие которой необходимо в данном документе, должна быть внесена в него согласно следующей структуре:

- “Шапка” документа. Оформление документа, как правило, стоит начинать с внесения в него общих сведений о налогоплательщике. Эти данные прописываются в так называемой “шапке” заявления, которая должна быть расположена в правом верхнем углу листа.

- Тип документа. Строго по центру строки, расположенной чуть ниже после “шапки” документа, прописывается его вид – “ЗАЯВЛЕНИЕ”.

- Основная часть. Здесь идет основной текст заявления, указывается вся обязательная информация, и лаконично излагается просьба о предоставлении возврата НДФЛ. Основная часть документа пишется по ширине всего листа и начинается строкой ниже после указания типа.

- Реквизиты. После текста заявления по центру ставится подпись физического лица, в этой же строке, несколько правее, идет ее расшифровка – инициалы и фамилия, а под этими данными ставится дата заполнения.

Что же говорит закон о заявлении, выражающем просьбу о возврате НДФЛ?

Столкнувшись с необходимостью составления заявления, настоятельно рекомендуем ознакомиться с 78 статьей Налогового кодекса Российской Федерации. Шестой и седьмой пункты данного законодательного акта информируют читателя о следующих фактах:

- О формах документа. Подобное заявление вовсе не обязательно оформлять собственноручно, оно может быть передано работникам налоговой инспекции и в электронной форме, но обязательно при этом должно содержать усиленную подпись электронного типа.

- О сроках возврата денежных средств. Сумма, которая была выплачена налогоплательщиком в размере, превышающем общеустановленный возврат, может быть получена обратно на протяжении 30 дней. Отсчет данного периода начинается со дня предоставления сотрудникам налоговой инспекции соответствующего заявления.

- О датах уплаты налогов, которые являются допустимыми для возврата НДФЛ. Если физическое лицо переплатило сумму НДФЛ три года назад, а на сегодняшний день у него возникла потребность вернуть эти средства, то данное действие вполне допустимо по закону. Если же прошел срок более трех лет, то возврат невозможен.

Общепринятая форма заявления

Для того чтобы правомерно составить документ, нужно воспользоваться определенной формой, которая была специально разработана и принята именно для заявления на возврат НДФЛ. Данная форма была введена в действие третьего марта 2015 года с помощью приказа Федеральной налоговой службы под номером ММВ-7-8/90.

Важно! С 23 августа 2016 года вступил в силу приказ № ММВ-7-8/454, содержащий некоторые изменения для ранее принятой формы заявления.

Бланк заявления при покупке квартиры

Бланк заявления находится в свободном доступе для всех физических лиц, которые стали владельцами нового жилья и желают вернуть обратно сумму, излишне выплаченную ранее в качестве НДФЛ.

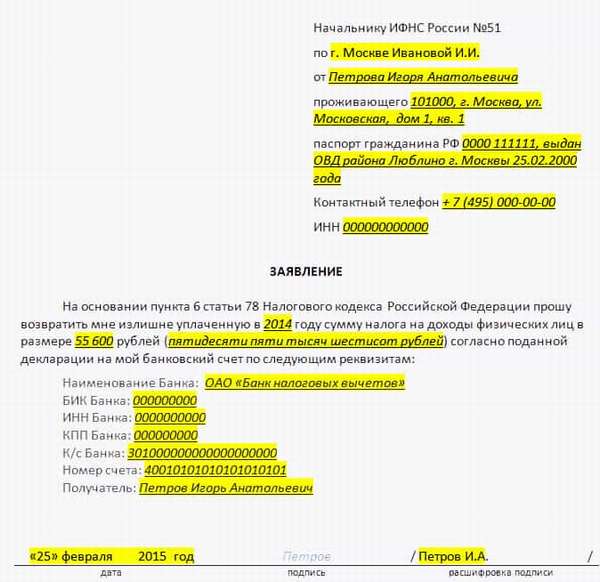

В соответствующий бланк в обязательном порядке нужно внести такую информацию:

- Общие данные. В эту категорию входит точное наименование налогового органа, фамилия, имя и отчество налогоплательщика, а также его идентификационный номер, адрес проживания и номер телефона.

- Сведения о переплаченной сумме. Нужно обязательно указать, в каком году покупатель квартиры выплатил НДФЛ в размере, превышающем установленную норму. Также нужно не забыть прописать тот размер денежных средств, которые налогоплательщик рассчитывает получить обратно.

- Реквизиты банковского счета. Поскольку деньги будут перечислены на банковский счет, то рекомендуем уделить особое внимание при внесении в бланк его реквизитов. Предварительно узнайте, а затем внесите в заявление полное наименование банка, идентификационный номер и лицевой счет налогоплательщика, банковский идентификационный код, а также код причины постановки на учет. И самое главное – лицевой счет претендента на возмещение НДФЛ.

- Обязательные атрибуты для каждого документа. Это дата и подпись физического лица, являющегося составителем заявления, с обязательной ее расшифровкой.

Для справки! Помимо данных, перечисленных в третьем пункте, в некоторых случаях нужно внести реквизиты корреспондентского и расчетного счетов. В случае возникновения сомнений или вопросов относительного этих счетов советуем обратиться за помощью к работникам банка.

Нюансы, требующие особого внимания при заполнении заявления

Каждый документ, в том числе и заявление, содержащее просьбу возместить покупателю квартиры переплаченный ранее на определенную сумму НДФЛ, имеет свои особенности. Нюансы подобного документа заключаются в следующем:

- Размер излишне выплаченной суммы налога. Данная информация должна быть прописана не только числами, но и быть расшифрована прописью. Это делается для того, чтобы избежать всевозможных исправлений размера этой суммы со стороны посторонних людей. Размер, прописанный в заявлении, должен совпадать с соответствующей суммой, зафиксированной в декларации.

- Идентификационный номер налогоплательщика. Следует отметить, что подобный номер имеется далеко не у всех физических лиц, и поэтому указывается только при его наличии.

- Адрес проживания. В “шапке” документа нужно вносить тот адрес, по которому прописан покупатель недвижимости в данный момент времени.

- Дата. В графе “дата” подразумевается то число, когда физическое лицо составило и подписало заявление о возврате переплаченного налога.

- Оформление. Поскольку бланк состоит в основном из печатного текста и требует внесения от руки только некоторых сведений, постарайтесь прописать их максимально понятным почерком.

etalon-mebeli.ru

etalon-mebeli.ru