Заявление на налоговый вычет на детей является одним из обязательных видов документации. Ни один налогоплательщик не может сократить размер своей налогооблагаемой базы без предоставления в налоговую инспекцию данного документа.

Скачать образец заявления на налоговый вычет на детей

Скачать образец заявления на налоговый вычет на детей

В связи с этим, чтобы старания получить вычет увенчались успехом, заявление должно не только содержать всю необходимую информацию, но и быть правильно оформленным.

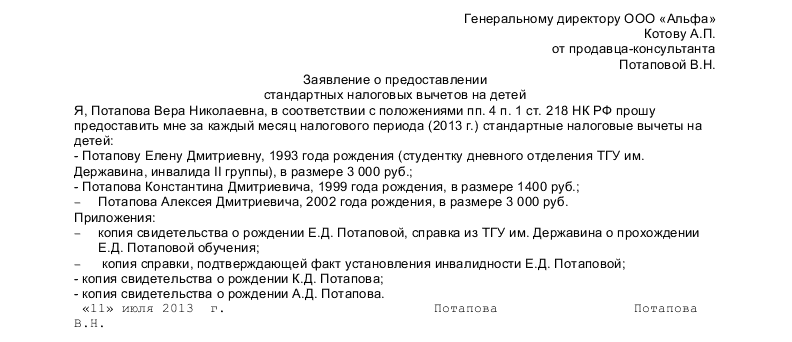

Образец заявления на налоговый вычет на ребенка

Заявление на детский вычет – это определенный тип документа, с помощью которого налогоплательщик в письменной форме излагает просьбу о получении некой денежной компенсации, полагающейся по закону физическим лицам, воспитывающим ребенка.

Следует отметить, что налоговые скидки, которые начисляются за детей, относятся к категории вычетов стандартного типа и подробно описаны в статье номер 218, входящей в состав НК.

Какой формой документа необходимо пользоваться

В 2019 году не принято определенной формы для заявления, содержащего просьбу о начислении стандартной налоговой скидки. Поэтому физические лица могут либо самостоятельно составить документ, либо обратиться в налоговую инспекцию, которая расположена по месту их регистрации, и потребовать выдать нужный бланк заявления.

В каждой ситуации сокращение базы налогообложения, связанное с воспитанием детей, происходит по-разному. Это может быть:

- удвоенный размер вычета,

- налоговая скидка одновременно за несколько детей,

- денежная компенсация за несовершеннолетнего, которого усыновили, или ребенка инвалида.

Поэтому и бланк должен соответствовать конкретному случаю.

Какие данные должны быть в любом из бланков документа

В 2019 году образец заявления на налоговый вычет, независимо от того, какому бланку он соответствует, должен обязательно вмещать в себя такие пункты:

- Данные об адресанте. В первую очередь, нужно указать, для кого предназначен данный документ. Если это работодатель, то написать его должность, наименование предприятия, которым он руководит, инициалы и фамилию. Если же это налоговая служба, то прописать адрес ее расположения и номер отделения.

- Сведения о заявителе. Претендент на вычет обязательно должен идентифицировать свою личность, чтобы документ не считался анонимным. Это делается достаточно просто – пишется должность адресата, а затем его фамилия, имя отчество и идентификационный номер.

- Общая информация о вычете. Нужно обозначить, что налогоплательщик хочет получить именно вычет стандартного вида, указать число, с которого он требует его начисления, а также отметить, что скидка должна быть вычтена с ежемесячного дохода.

- Ссылка на законодательный акт. Как уже отмечалось ранее, возврат НДФЛ урегулирован 218 статьей действующего кодекса. В заявлении нужно сделать ссылку на данный законодательный акт и прописать пункт статьи, которым налогоплательщик руководствуется в конкретной ситуации.

- Отметка о детях. Так как возврат подоходного налога выдается за детей, то в документе нужно обозначить, за сколько человек физическое лицо хочет получить материальную компенсацию, написать их фамилии, имена, отчества и даты рождения.

- Размер вычета. Налогоплательщику следует проставить размер, на который уменьшиться его база налогообложения, соответствующий налоговому законодательству. Если у физического лица имеется несколько детей, то нужно указывать не общий размер вычета, а все суммы налоговых скидок, предоставляемые на каждого ребенка.

- Список дополнительного пакета документов. Хоть заявление и является основным видом бумаг, требуемых для возврата НДФЛ, данная процедура невыполнима без предоставления в ФНС дополнительной документации. Обязательно сделайте пометку в заявлении, что к нему прилагается целый ряд других бумаг.

- Реквизиты. Чтобы документ имел юридическую силу, не забудьте поставить дату составления, подписаться и расшифровать свою подпись.

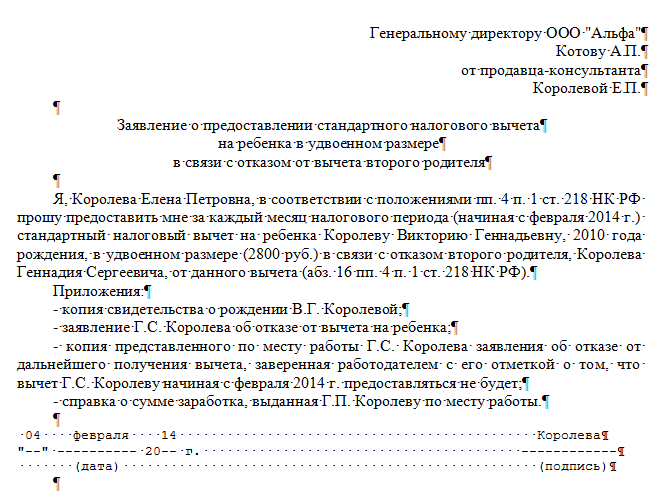

Образец заявления в удвоенном размере

Иногда происходит так, что родитель либо усыновитель хочет воспользоваться правом на возврат подоходного налога в удвоенном размере. Тогда автоматически возникает вопрос, как составить заявление и чем оно отличается от стандартного образца 2019 года.

Отличительные особенности заявления на удвоенный вычет

Если физическое лицо столкнулось с такой проблемой, как оформление документа, оповещающего работодателя о его желании воспользоваться налоговой скидкой в двойном размере, то помимо вышеперечисленной обязательной информации нужно указать такие сведения:

- Размер вычета. Поскольку главной особенностью документа подобного рода является именно размер денежной компенсации, то помимо того, что она стандартная и связана с обеспечением ребенка, нужно отметить, что это двойной вычет.

- Причина. Следует убедить руководителя или ФНС в том, что у налогоплательщика действительно имеется право на возврат НДФЛ в удвоенном размере. Для этого необходимо прописать причину, утвержденную налоговым законодательством, которая подтверждает данное право.

ВАЖНО! Причины, в результате которых может быть выдана удвоенная материальная компенсация, могут быть следующими: физическое лицо занимается обеспечением ребенка в одиночку, или один из родителей решил не пользоваться правом на возврат подоходного налога и предоставил эту возможность для супруга/супруги.

Какие дополнительные документы нужно отметить в заявлении

Заявление на стандартный налоговый вычет недействительно, если налогоплательщик не указал в тексте документа, что у него имеется целый ряд дополнительных бумаг. Перечень документации, которая зачастую прилагается к заявлению на возврат НДФЛ на ребенка, примерно такой:

- Копии свидетельств. Свидетельство о рождении служит доказательством того, что физическое лицо действительно оформляет вычет на своего ребенка, а также что лицо, за которое впоследствии будет начислена скидка, является несовершеннолетним.

- Заявление от второго родителя. Если отец либо мать не хотят получать материальную компенсацию налогового характера, то отказаться от нее на словах недостаточно. Чтобы НДФЛ в удвоенном размере был перечислен на счет другого родителя, необходимо написать соответствующий документ, свидетельствующий об отказе.

- Свидетельство о браке. Документ, подтверждающий вступление в семейную жизнь, требуется для того, чтобы доказать, что лицо, присудившее свое право на вычет за ребенка другому лицу, действительно состоит с ним в браке.

- Справка из судебных органов. В некоторых случаях налогоплательщик вынужден обеспечивать детей самостоятельно по причине пропажи его матери или отца. Для того чтобы подтвердить статус родителя одиночки, нужно обратиться в суд и потребовать присудить статус безвестно пропавшего человека второму родителю.

- Заключение о смерти. Нести ответственность за воспитание ребенка в одиночку физическое лицо может и в результате трагических обстоятельств – смерти мужа/жены. В подобной ситуации для удвоенной суммы в заявлении нужно прописать, что подтверждением статуса одинокого родителя служит свидетельство о смерти другого родителя.

etalon-mebeli.ru

etalon-mebeli.ru