Зачастую у налогоплательщиков вызывает затруднение процедура оформления декларации на возврат НДФЛ за расходы на медицинское обслуживание. В этой статье мы подробно рассмотрим заполнение заявления на получение налогового вычета на лечение.

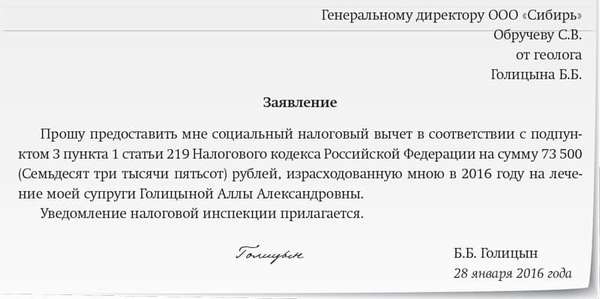

Скачать образец заявления на возврат НДФЛ за лечение

Скачать образец заявления на возврат НДФЛ за лечение

Заявление

Налоговым законодательством на сегодняшний день не утвержденыправила касательно оформления заявления на возврат подоходного налога.

Именно поэтому многие физические лица, желающие получить материальную компенсацию за оплату медицинских услуг, часто самостоятельно не могут разобраться, как правильно составить документ подобного рода.

Следует отметить, что, в первую очередь, всем заявителям следует учитывать сроки подачи документа. Вернуть НДФЛ за лечение возможно только в том случае, если оно было оплачено не позднее, чем на протяжении трех последних лет. В противном случае документ не будет принят налоговой инспекцией, поскольку срок его давности истек.

С чего начать оформление

Заполнение документа, целью которого является изложение просьбы о начислении социального налогового вычета, следует начинать с внесения общей информации, располагающейся в верхнем правом углу листа:

- Данные об адресате. В первую очередь, нужно обозначить, кто является получателем заявления. Если это налоговая служба, то следует написать ее номер, адрес, а также инициалы и фамилию сотрудника, для рассмотрения которым предназначен документ. А если получателем выступает работодатель, то прописывается его Ф.И.О и служебный пост.

- Сведения об адресанте. Заявитель должен указать свою фамилию, имя и отчество, адрес, по которому он проживает, идентификационный код налогоплательщика и контактный телефон. В том случае, если адресатом документа является работодатель, достаточно просто написать должность, инициалы и фамилию сотрудника.

Что писать в тексте документа

После того как претендент на возврат подоходного налога за оплату лечения внес в заявление сведения общего характера, перед ним стоит такая задача, как заполнение основной части документа. В ней заявителю нужно обязательно указать такие данные:

- Информацию о расходах. Налоговая скидка за медицинское обслуживание начисляется не только за оплату собственных услуг, но и в случае расходов, связанных с затратами на терапию родственников. Поэтому обязательно указывайте, за чье лечение вы требуете вычет, в каком году произвели оплату, а также каков размер израсходованной суммы.

- Ссылку на законодательный акт. Порядок начисления социальных налоговых скидок регламентируется статьей 219 Налогового кодекса Российской Федерации. В ситуации возврата подоходного налога за медицинское обслуживание необходимо ссылаться на третий пункт данного законодательного акта.

- Сведения о порядке возврата НДФЛ. Отдельно необходимо прописать точную сумму начисленной материальной компенсации, а также не забыть год, за который она была предоставлена налогоплательщику.

- Реквизиты счета. Чтобы заявитель смог забрать положенные ему по закону денежные средства, он должен написать реквизиты банковского счета, на который в результате налоговая инспекция перечислит компенсацию.

ВНИМАНИЕ! Если физическое лицо возвращает подоходный налог через работодателя, то писать в заявлении реквизиты банковского счета вовсе не обязательно.

Как придать юридическую силу заявлению

Чтобы адресат был уверен в том, что изложенные в документе слова действительно написаны заявителем и являются достоверными, документ должен содержать его подпись вместе с соответствующей расшифровкой, а также дату оформления. Наличие печати в документе подобного рода не требуется.

Как заполнить декларацию

Налоговая декларация существует для того, чтобы претендент на возврат НДФЛ мог в письменной форме отчитаться перед налоговой службой обо всех своих доходах и расходах. Данный документ помогает физическому лицу удостоверить налоговый орган в том, что им действительно были выплачены все необходимые государственные сборы.

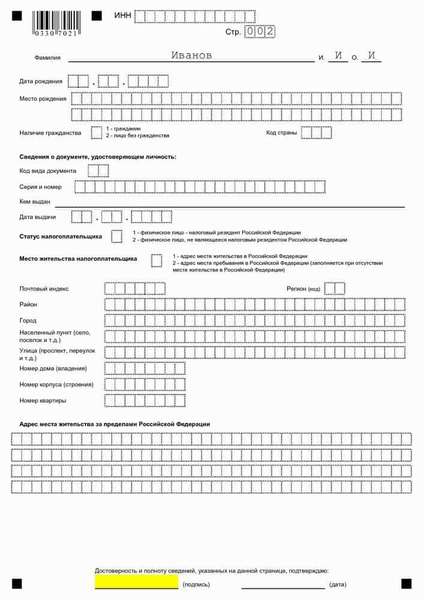

Полный бланк декларации (согласно форме 3-НДФЛ) состоит из девятнадцати страниц. Однако заполнять нужно далеко не все страницы, а только основные, которые должны быть оформлены независимо от того, какой вид вычета хочет получить налогоплательщик, а также страницы, связанные с начислением социальной налоговой скидки.

Основные страницы

Физическому лицу для начала нужно заполнить первую страницу документа, требующую указания информации общего характера. Затем перейти к оформлению первого раздела, в который необходимо внести данные о суммах налога, подлежащих возврату из государственной казны. После этого заполнить второй раздел, посвященный расчету налогооблагаемой базы, и лист “А”, в который следует внести сведения о доходах, заработанных на территории России.

Обращаем внимание на то, что если налогоплательщик имеет источники дохода, находящиеся за пределами Российской Федерации, то ему нужно оформить лист “Б”. А в тех случаях, если физическое лицо занимается частной юридической деятельностью либо является частным предпринимателем – лист “B”. Для доходов, которые по каким-либо причинам не облагаются налогами, существует лист декларации, обозначенный буквой “Г”.

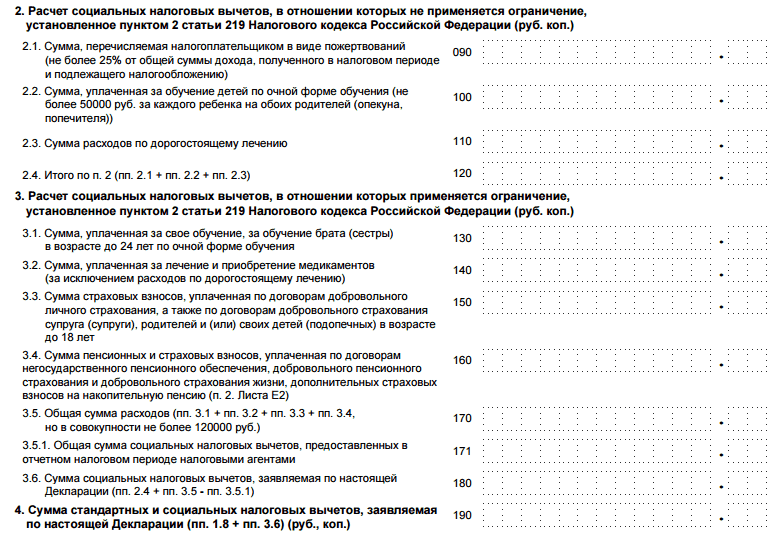

Лист Е1

Помимо страниц декларации, требующих внесения данных общего характера, обязательно нужно указать данные, непосредственно связанные с конкретным видом социального вычета. Данная процедура реализуется путем заполнения листа “Е1”.

Данный лист, как правило, заполняется не полностью. Для получения материальной компенсации за лечение физическое лицо должно заполнить следующие пункты данного листа:

- Пункт 2, подпункт 2.3. Если налогоплательщик потратился на медицинские услуги, которые в соответствии с законодательными нормами считаются дорогостоящими, он должен в подпункте 2.3 написать точную сумму своих расходов.

- Пункт 3, подпункт 3.2. Если физическое лицо потратилось на покупку лекарственных средств либо пользовалось услугами недорогостоящих медицинских процедур, оно должно прописать сумму затраты в подпункте декларации под номером 3.2.

- Пункт 3, подпункт 3.5. Здесь прописывается общая сумма затрат в том случае, если налогоплательщик оформляет документ не только на предоставление скидки за лечение, но и за ряд расходов дополнительного характера (например, за благотворительные взносы или образование).

- Пункт 3, подпункт 3.5.1. В этой графе нужно написать итоговую сумму, начисленную физическому лицу за все налоговые вычеты социального характера, причем обязательно подсчитанную за один и тот же налоговый период.

- Пункт 3, подпункт 3.6. Тут претенденту на возврат НДФЛ необходимо прописать общую сумму вычета, указанную в данной декларации. Например, если налоговая скидка начислена за дорогостоящие медицинские услуги и за обычные, нужно просуммировать оба расхода и указать итоговый размер в подпункте 3.6.

- Пункт 4. Данный пункт заполняется, только если налогоплательщик уменьшает размер налогооблагаемой базы не только за социальные затраты, но и за стандартные. В четвертом пункте прописывается общий размер суммы налоговой скидки.

Также рекомендуем не забывать подписывать каждый лист декларации и ставить на нем дату оформления.

etalon-mebeli.ru

etalon-mebeli.ru