Многие налогоплательщики интересуются вопросом, какие виды вычетов по НДФЛ в 2019 году могут быть выданы для них. Налоговым законодательством Российской Федерации принято классифицировать суммы, уменьшающие налогооблагаемую базу, на четыре вида. В данной статье как раз и пойдет речь обо всех типах налоговых скидок и нюансах их получения.

Виды вычетов по НДФЛ

Налоговый вычет – это определенная сумма, на которую уменьшается размер базы налогоплательщика, облагаемый подоходным налогом и некоторыми другими взносами. Или же это некая сумма, с которой физическому лицу по закону разрешается не выплачивать 13% в государственную казну.

Нужно отметить, что размер и порядок предоставления денежных компенсаций подобного рода главным образом зависит от типа вычета, от категории физического лица, претендующего на налоговую скидку, а также от некоторых других обстоятельств.

Классификация налоговых вычетов

Любая сумма, на которую можно сократить налогооблагаемую базу, принадлежит к одной из следующих групп:

- Вычет стандартного типа. В эту группу входят компенсации, предоставляемые в качестве денежной помощи для льготной категории населения, а также налоговые скидки для родителей, которые начисляются налоговыми органами с целью некой материальной поддержки в обеспечении детей.

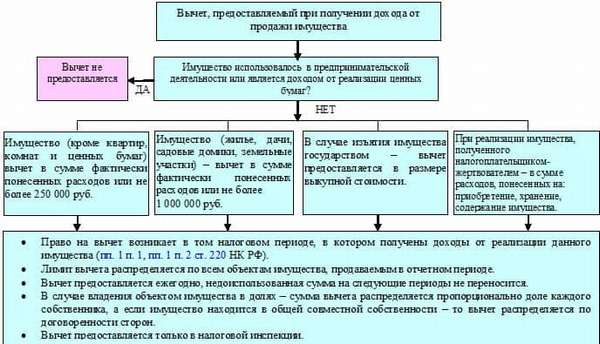

- Налоговые скидки имущественного вида. Если физическое лицо по каким-либо причинам стало продавцом либо покупателем такого имущества, как квартира, территория земли, дом, потратилось на строительство имущественного объекта либо выплатило ипотечные проценты за недвижимость, по закону для него полагается возврат определенной части израсходованных денег.

- Социальные денежные компенсации. Группа расходов, которая имеет непосредственное отношение к жизни людей, входит в группу вычетов социального типа. Начисление подобной материальной компенсации происходит в тех случаях, если физическое лицо понесло расходы на медицинские услуги, совершило пожертвование, оплатило образование в лицензионном учебном учреждении, выполнило независимую переоценку своей квалификации, а также в некоторых иных случаях.

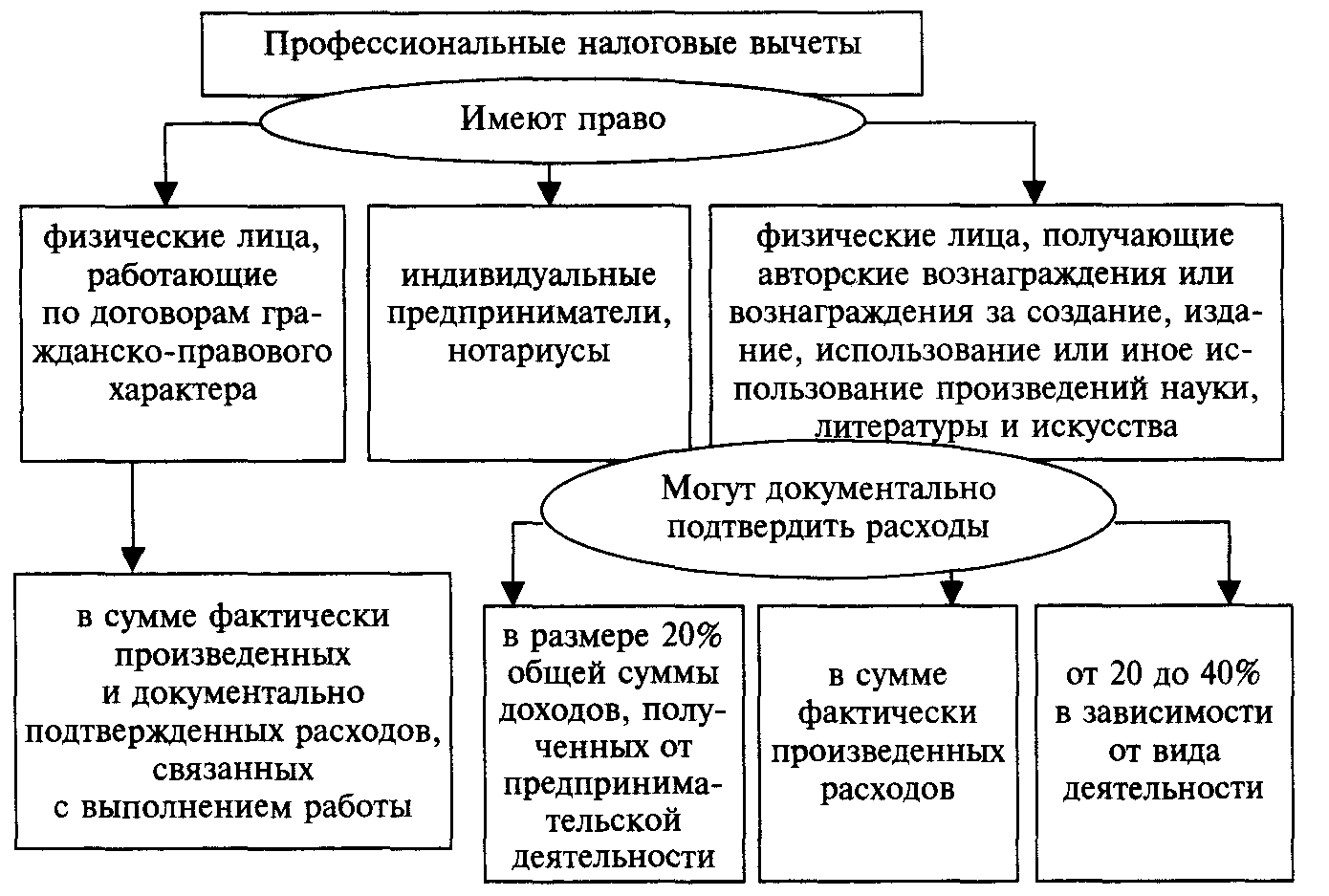

- Вычеты профессионального вида. Если физическое лицо получает доходы от объектов искусства или любой другой творческой работы либо занимается правовой деятельностью, то оно может сократить размер базы, с которой ежемесячно снимается 13% НДФЛ.

Какие законы дают регламент на каждый из видов вычета

Действующим Налоговым кодексом даны установки, касающиеся каждого вида налоговой скидки, а именно ее размера, правил начисления, физических лиц, которые имеют право ей воспользоваться, а также дополнительных особенностях.

Любой налогоплательщик, открывший статьи под номерами 218, 219, 220, 221, сможет найти ответ на все интересующие его вопросы по данной теме и навсегда избавиться от различных непониманий, имеющих отношение к любому из типов вычета.

Налоговый вычет стандартного вида

Чтобы разобраться с таким понятием, как стандартный возврат подоходного налога, настоятельно рекомендуем ознакомиться со следующими фактами, которые имеют непосредственное отношение к его начислению:

- Могут получить льготники. Физические лица, пострадавшие от взрыва на Чернобыльской атомной электростанции, ликвидаторы этой аварии, люди, обладающие инвалидностью с детства, а также родственники военных, которые погибли на службе, имеют полное право на вычет.

ВАЖНО! Весь перечень льготной категории, которой может быть выдана стандартная денежная компенсация, описан в первом и втором пунктах 218 статьи.

- Может быть выдан на ребенка. Независимо от того, кто занимается обеспечением ребенка – родитель или другое физическое лицо, для него полагается некое сокращение налогооблагаемой базы.

- Размеры компенсаций. Минимальная сумма, с которой ежемесячно разрешено не выплачивать НДФЛ, составляет 500 рублей, а максимально возможный вычет – 24 000 рублей (за ребенка инвалида для отца- или матери-одиночки).

Новые коды вычетов по НДФЛ в 2019 году

Как известно, чтобы оформить получение денежной компенсации, нужно предоставить налоговому инспектору целый пакет документов, некоторые из которых заполняются особым способом, а именно с помощью кодировки. Федеральная налоговая служба в 2019 году решила поменять некоторые коды для стандартного типа вычетов.

С 2019 года действует следующая кодировка:

- 126 – комбинация цифр, которую нужно внести в случае оформления скидки на первого ребенка.

- 127 – код, предназначенный для денежной компенсации за второго ребенка.

- 128 – шифр, введенный для возврата НДФЛ за третьего ребенка, а также остальных по счету детей.

- 129 – набор цифр, который должен использовать родитель, ухаживающий за ребенком-инвалидом.

Возврат подоходного налога по имущественной форме

Информация, которую нужно знать всем налогоплательщикам, осуществившим какие-либо сделки с имуществом и начавшим процесс оформления вычета, такова:

- Вид имущества. Для получения скидки совсем не обязательно быть единственным обладателем недвижимости, законом допускается и совместное приобретение, а также покупка объекта, находящегося в долях, и использование услуг займа либо кредита.

- Размер компенсации. Как правило, налогоплательщик может вернуть себе обратно до 13% от суммы расходов, которые пошли на имущественный объект. Однако в случае сделок с довольно дорогостоящим имуществом нужно учитывать, что вычет больше двух миллионов рублей не выдается.

- Стороны имущественной сделки. Чтобы не потерять право на сокращение базы налогообложения, заключайте сделки только с теми лицами, которые не являются вашими родственниками либо деловыми партнерами.

Компенсации за социальные расходы

Как уже отмечалось выше, расходы, которые связаны с лечением, благотворительностью либо оплатой образовательных услуг, относятся к категории социальных вычетов. Причем налоговая скидка предоставляется даже для налогоплательщиков, которые оплатили не только собственные социальные потребности, но и потратились на улучшение здоровья либо обучение близких родственников.

Советуем обратить внимание на некоторые особенности социальных денежных компенсаций:

- Срок оформления. Физическое лицо может вернуть себе часть НДФЛ только в том случае, если социальные расходы были произведены им не позже, чем три года назад, отсчитанные до момента подачи документации в налоговую службу.

- Документальное подтверждение расходов. Для того чтобы доказать налоговому инспектору, что претендент на скидку действительно произвел определенные траты, необходимо иметь в наличии соответствующие квитанции и чеки.

- Пенсионный вычет. Помимо вышеперечисленных типов расходов, возврат подоходного налога начисляется за взносы, связанные с пенсионным пособием, перечисляемые в негосударственные организации, а также затраты накопительного характера, идущие на трудовую пенсию.

Вычеты профессионального типа

Все физические лица, которые являются индивидуальными предпринимателями, занимаются частной юридической деятельностью, а также создают объекты авторского права (рисуют картины, пишут книги, лепят скульптуры и т.д.), могут несколько уменьшить размер своих доходов, облагаемый государственными сборами.

Размер подобной денежной компенсации, предназначенной в качестве вычета, равен сумме фактически совершенных затрат. Однако налогоплательщик обязательно должен документально подтвердить сумму своих расходов. А в некоторых отдельных ситуациях налоговая инспекция выписывает 20-процентную скидку для частных предпринимателей, отсчитанную об общей суммы прибыли.

etalon-mebeli.ru

etalon-mebeli.ru