Опытными заемщиками отмечается, что системы скоринга, активно применяемые при потребительском и экспресс-кредитовании, существенно изменились. При этом совсем не в пользу заемщика. Можно предположить, что на фоне массовой закредитованности найти идеального клиента становится все сложнее. Одновременно отмечается и тот факт, что найти клиента, не допустившего просрочек, также не просто. Конечно, подросло и новое поколение заемщиков. Но последние не особенно стремятся брать кредиты, а также не всегда способны подтвердить доходы. Таким образом, кредитный скоринг ужесточился, и пройти отбор дано не каждому заемщику. Итак, попробуем разобраться в деталях и тонкостях скоринговых систем.

Скоринг: его технические особенности

Кредитный скоринг – это специально разработанная система математических расчетов для определения платежеспособности клиента и кредитных рисков. Система основана на предоставляемых клиентом анкетных данных, в которых каждому ответу присваивается числовое значение. Так, на основе совокупности данных ответов и суммарных расчетах андеррайтер определяет, стоит ли давать кредит клиенту или лучше ответить отказом.

Многие заемщики отмечают, что в одних банках и кредитных учреждениях им отказывают, в других же, наоборот, довольно охотно одобряют и оформляют кредит.

Таким образом, скоринг – это упрощенная система оценивания клиентов, призванная снизить субъективизм решения, принимаемого кредитным инспектором.

Нередко кредитные инспекторы не доверяют данным скоринга и по своему усмотрению отказывают ему в оформлении. Такое случается тогда, когда инспектор уверен в неблагонадежности или неплатежеспособности клиента, его смутило его поведение, или документы вызвали подозрение.

Принцип работы и технические особенности скоринга основаны на подсчете данных и их математическом анализе. Отвечая на вопрос о том, что такое скоринг, можно сказать просто – это подсчет баллов или очков, которые набрала анкета конкретного заявителя.

При оформлении больших займов скоринг выступает в качестве дополнительного инструмента для оценки клиентов. Исходя из этого, не только заемщики, но и сами сотрудники кредитных организаций задаются вопросом о том, что такое скоринг система оценивания или примитивная лотерея. Последнее мнение основано на том факте, что подчас клиент, уже получавший кредит в конкретном банке и вернувший его своевременно, повторно направляет заявку и получает отказ в системе скоринга. Примечательно и то, что этот же клиент, еще раз направивший заявку через несколько дней, успешно получает одобрение.

Скоринг как программа

По определению скоринг – это программный продукт, проводящий математический анализ данных. При этом данные являются строго конфиденциальными и находятся под защитой закона о персональных данных. В силу этого банковские работники не вправе раскрывать принципы исследования, констатируя лишь сухой ответ скоринга об одобрении или отказе в выдаче кредитного продукта.

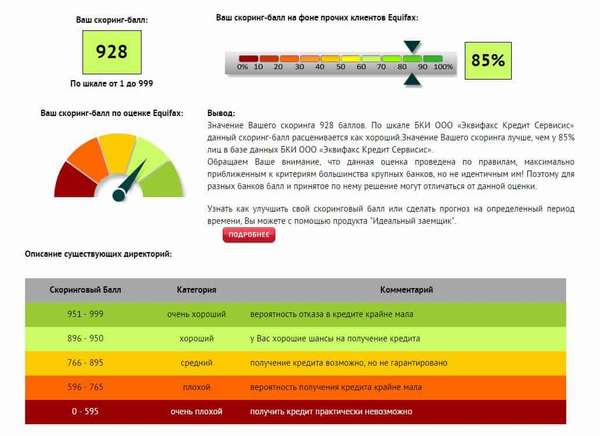

По определению программа за каждый предоставленный клиентом ответ начисляет фиксированный балл. Так, чем больше баллов, тем выше шансы, но данное правило действует не всегда. У каждого кредитного учреждения своя специфическая скоринговая система. Сложность работы программной системы заключена в том, что анализ производится с учетом социальных факторов и работы по выдаче кредитов, а также кредитных рисков за последний период работы банка. Примечательно и то, что подчас неизвестно, какой именно период система скоринга возьмет за основу. Анализироваться может и последний год работы учреждения, и аналогичный период прошедшего года или даже нескольких лет подряд.

Так, программа может взять за основу анализа основные факторы оценки клиентов за последние 3-5 лет: социальную принадлежность, возраст и даже сумму кредитов, создав образ злостного неплательщика и добросовестного заемщика. Таким образом, заранее предугадать то, как поведет себя программа, практически невозможно.

Виды скоринговых систем

Программа достаточно разносторонняя, в чем и заключается ее уникальность и рисковая эффективность. Так, сегодня банки активно используют следующие виды скоринга:

- Скоринг заявителя – она позволяет определить процент риска невозврата клиентом полученного займа.

- Скоринг мошенников – суть этой системы ясна уже из названия и заключается в том, чтобы отфильтровать клиентов, имеющих мошеннические цели при кредитовании.

- Поведенческий скоринг – последний основан на изучении поведения клиентов, принадлежащих к конкретной социальной группе или возрасту, при определении их платежеспособности.

- Скоринг взыскания – система для работы с просроченной задолженностью, позволяющая выработать стратегию работы с неплательщиками.

Любой вид скоринга основан на стандартизированной форме анкеты потенциального заемщика, в которой последний сообщает данные о:

- Возрасте.

- Семейном положении и наличии детей.

- Профессии и образовании, а также о профессиональной деятельности и месте работы.

- Трудовом стаже.

- О дополнительном доходе.

Система скоринга учитывает и мнение сотрудника. Послений, визуально оценив поведение клиента, его внешность и прочие особенности, может оставить в заявке свой комментарий по факту выдаче или отказе.

Что оценивает скоринг?

Любая проверка начинается с документов. Так, программа, изучив паспортные данные, отсеивает заявителей с просроченными паспортами и поддельными документами. Любая ошибка или неточность в паспорте приводит к однозначному отказу.

Возраст также имеет большое значение. Лояльность проявляется к клиентам от 25 до 45 лет.

Семейное положение, а именно наличие брака, дает больше шансов на одобрение.

Идентично работает и трудовой стаж. Если на последнем месте работы заявитель работает не более полугода, то этот факт играет не в его пользу.

Проверяется и уровень доходов клиента. А завершается весь процесс проверки изучением кредитной истории потенциального заемщика. Последняя может стать как решающим фактором, так и просто снизить сумму предлагаемого кредита и повысить процентную ставку.

etalon-mebeli.ru

etalon-mebeli.ru