Физические лица при помощи данной статьи смогут узнать всю необходимую информацию про такой документ, как форма 2-НДФЛ в 2019 году. Подробно будет рассказано о том, как заполнить бланк справки, что это такое, зачем он нужен и в каких органах требуется.

Справка по форме 2-НДФЛ

Документ, вмещающий в себя сведения об источниках прибыли физического лица, размере его зарплаты, а также снятых с нее налоговых сборах, называется справка 2-НДФЛ. Как правило, заполнение формы 2-НДФЛ происходит по окончании определенного временного интервала (например, рабочего года или квартала) и входит в обязанности работодателя.

Необходимо отметить, что если у налогоплательщика появилась необходимость в получении справки, то ему нужно обратиться в бухгалтерию. Согласно статье 62 Трудового кодекса России, форму 2-НДФЛ должны заполнить и выдать физическому лицу не позднее чем через трое суток со дня подачи заявки.

Зачем нужен этот документ

Без справки 2-НДФЛ в некоторых случаях налогоплательщик не может реализовать задуманное. В число целей, для достижения которых предоставление этого документа является обязательным, входят следующие:

- Оформление кредита. Для того чтобы взять в кредит автомобиль, получить по займу материальные средства или купить имущественный объект в ипотеку, кредитор, в роли которого чаще всего выступает банк, требует от физического лица наличие документа, содержащего данные о его доходах.

- При устройстве на новое рабочее место. Все физические лица, которые меняют место работы, обязаны предоставить новому работодателю документ, составленный по форме 2-НДФЛ. Обычно такую справку выдают при расторжении трудового договора. Однако если по каким-либо причинам этого не происходит, то по требованию бывшего сотрудника руководитель должен выдать такой документ.

- При получении вычетов. В некоторых ситуациях сократить налогооблагаемую базу можно при осуществлении расходов, связанных с оплатой определенных услуг за родственников. Например, возместить налог за затраты на обучение или лечение детей. Для начисления социального вычета также понадобится заполненная работодателем налогоплательщика форма 2-НДФЛ.

- В особых ситуациях. Например, если физическое лицо приняло решение стать опекуном, или отстаивает в суде свое право на воспитание ребенка, или производит раздел имущества, то ему также необходим документ, свидетельствующий о размере его дохода. Помимо этого, справка потребуется в момент выхода на пенсию (для того, чтобы налогоплательщику начислили корректный размер пособия).

Внимание! Если физическое лицо отправляет в какой-либо орган форму 2-НДФЛ без проставленной подписи работодателя и мокрой печати предприятия, которым он руководит, то документ не будет считаться правомерным.

Что неприемлемо в бланке 2-НДФЛ

Зачастую справка 2-НДФЛ признается недействительной по причине наличия в ней исправлений. Если работодатель заметил ошибку в бланке, то единственным выходом является переоформление справки.

Помимо этого, в некоторых документах подобного рода иногда отсутствует подпись налогового агента (обычно им является работник бухгалтерии) или ее частично либо полностью закрывает печать – это также недопустимо. Отдельное внимание стоит уделить указанию дат. Все показатели отображаются в виде чисел. Сначала необходимо указывать число, затем месяц (если это месяца с января по сентябрь, то перед порядковым номером в году еще дополнительно ставится ноль), а потом уже отображается год.

Кроме этого, очень важно правильное размещение реквизитов, которые требуются в нижней части документа, – фамилия, имя и отчество налогового агента должны быть написаны полностью и максимально понятным почерком, затем поверх обозначения “М.П.” нужно поставить мокрую печать, а с правой стороны от нее подпись.

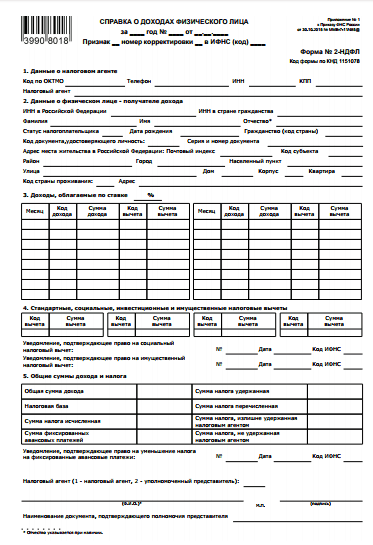

Бланк справки 2-НДФЛ

Скачать 2-НДФЛ физические лица достаточно быстро и легко могут в интернете. Главное, чтобы найденный бланк обязательно совпадал с формой, утвержденной приложением под номером один, которое было выпущено к приказу № ММВ-7-11/485, изданного 30 октября 2015 года Федеральной налоговой службой.

Структура документа

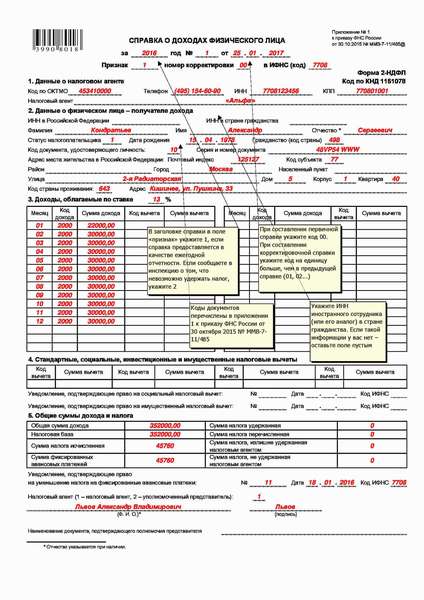

Для того чтобы физическим лицам было намного проще работать с формой справки, советуем поочередно заполнять все части, из которых она состоит. Бланк можно условно подразделить на пять таких пунктов:

- Информация о лице, которое оформило документ. В первую очередь нужно написать код ОКТМО (это определенная для каждой отдельной территории муниципального образования комбинация чисел), относящаяся к месту работы налогового агента, два номера идентификационный и телефонный, КПП, а также фамилию вместе с именем и отчеством.

- Сведения о заявителе на выдачу 2-НДФЛ. Необходимо указать идентификационный код физического лица, о прибыли которого идет речь в документе (если налогоплательщик не гражданин России, то отдельно проставить ИНН, выданный ему в родной стране). После этого пишутся Ф.И.О, статус, относящийся к получателю справки, а также его дата рождения. Затем отображается код той страны, гражданство которой имеет заявитель на форму 2-НДФЛ (если это Российская Федерация, то код 643), некоторые паспортные данные и координаты адреса проживания.

- Доходы, подлежащие снятию процентной ставки. Информацию о прибыли нужно внести в таблицу, в первом столбце которой фиксируется месяц ее получения, во втором – код дохода, в третьем – размер, в четвертом – числовой шифр налоговых вычетов (вносятся в том случае, если они начислялись), а в пятом – их сумма.

- Данные о вычетах. Четвертый пункт справки 2-НДФЛ посвящен некоторым видам вычетов, а именно стандартному типу, инвестиционному, а также имущественному и социальному. Сотруднику бухгалтерии всего лишь требуется написать код налоговой скидки, а рядом проставить ее сумму, после чего ниже внести отметки, касающиеся документа, уведомляющего о праве налогоплательщика на использование вычета (внутренний номер документа, дату его получения и координаты налоговой инспекции).

- Итоговые суммы. Сначала в таблице фиксируется сумма прибыли, которую физическое лицо получило за прошедший налоговый год, потом размер налогооблагаемой базы и несколько следующих сумм – удержанного, исчисленного, переведенного, переплаченного и неснятого налога. Кроме этого, если физическое лицо является иностранцем, а на территории России занимается частной деятельностью, то в этом же пункте нужно проставить сумму, которая была отдана в государственный бюджет в качестве авансового платежа.

Реквизиты

Для того чтобы справка 2-НДФЛ имела юридическую силу, необходимо правильно проставить все требуемые в ней реквизиты, в число которых входит год выдачи данного документа, его порядковый номер, дата заполнения, а также несколько нестандартных показателей.

В первую очередь, это такой параметр, как признак, которому соответствует единица (если 2-НДФЛ выдается налогоплательщику с целью ежегодной письменной фиксации информации отчетного характера о его доходах) либо двойка (если справка нужна для уведомления налоговой инспекции о запрете на снятие НДФЛ).

Также необходимо написать номер корректировки, который равен 00, если документ за данный временной промежуток выписывается физическому лицу впервые, если же это происходит второй раз, то – 01 и так далее. И последний показатель – это код Федеральной налоговой инспекции, который можно уточнить либо у сотрудников данного органа, либо самостоятельно найти в интернете.

Если работодатель, оформляющий справку 2-НДФЛ, сомневается в том, каким образом необходимо указывать некоторую информацию, рекомендуем воспользоваться уже заполненным образцом справки.

etalon-mebeli.ru

etalon-mebeli.ru