В 2019 году образец заполнения бланка 3-НДФЛ по новой форме имеет определенные нюансы, речь о которых пойдет в данной статье.

Скачать образец бланка декларации 3-НДФЛ при продаже имущества

Скачать образец бланка декларации 3-НДФЛ при продаже имущества

На примере декларации, оформленной при продаже жилья, собственность на которое была получена в течение трех последних лет, налогоплательщики смогут достаточно быстро понять, как правильно работать с данным документом.

- Новая форма 3-НДФЛ расположена по данной ссылке.

- Пример оформленного бланка декларации находится тут.

- Скачать программу для заполнения бланка 3-НДФЛ можно здесь.

Новая форма справки 3-НДФЛ

Для того чтобы получить налоговую скидку за имущественный объект, физическому лицу в 2019 году нужно воспользоваться бланком, форма которого была принята Федеральной налоговой службой в предыдущем году (десятого октября), то есть самой новой версией документа. Скачав декларацию, необходимо выбрать титульный лист, все два раздела, а также листы А и Д1 или Д2, распечатать и внести в них требуемые сведения.

Следует отметить, что воспользоваться сокращением налоговой базы в результате покупки/продажи недвижимости могут не все физические лица и не во всех случаях. В связи с этим, чтобы узнать, имеется ли у вас право подобного рода, рекомендуем прочитать текст статьи 220 Налогового кодекса РФ.

Первая страница образца бланка

Титульная страница оформляется достаточно легко, поскольку основная ее часть – это текст. Физическое лицо, претендующее на возмещение НДФЛ, должно написать свою фамилию, имя, отчество, город рождения и проживания, название улицы, а также органа внутренних дел, который ему выдал документ, удостоверяющий личность.

Затем можно переходить к указанию цифр, к которым относятся такие параметры, как год налогового периода, отметка, свидетельствующая о статусе заявителя на вычет (резидент России или нет) и о категории его адреса (проживания или пребывания), а также номера паспорта, квартиры и контактного телефона.

После этого необходимо внести данные нестандартного формата – коды. В качестве первого шифра, который требуется на титульном листе формы 3-НДФЛ, выступает номер корректировки. Если претендент на имущественный вычет отправляет декларацию один раз за налоговый период, то в первой ячейке ставится ноль, а в остальных два прочерка.

После этого идут коды налогового периода (34 если он длится 365 дней), инспекции (каждой службе присваивается своя комбинация), страны (для России – это трехзначный шифр 643), категории налогоплательщика (это три цифры, говорящие о роде деятельности, которая дает прибыль), документа (если для удостоверения личности используется паспорт, то пишется числовая конфигурация 21), а также региона (каждая область, входящая в состав государства, характеризуется определенными числами).

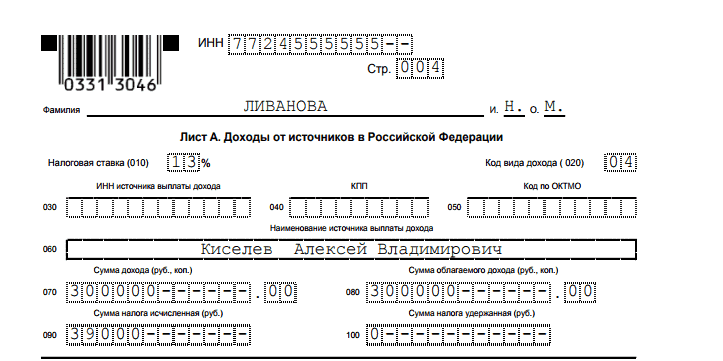

Разделы 1, 2 и лист А

В разделе № 1 физическому лицу, недавно продавшему недвижимость, нужно отметить, что он хочет не возместить материальные средства из государственного бюджета, а наоборот заплатить их. Затем понадобится узнать и внести два кода – бюджетной классификации и территории муниципального образования, а потом уже написать сумму, которая будет выплачена налогоплательщиком.

В разделе № 2 заявителю 3-НДФЛ понадобится писать только цифры, к которым относится размер налога установленного на прибыль (как правило, это 13%), число, соответствующее конкретному типу дохода (в данном случае это тройка, поскольку речь не идет о дивидендах или материальных средствах, заработанных в иностранных фирмах), а также несколько следующих показателей:

- Сумма доходов. Размер прибыли, которую получил продавец имущественного объекта, необходимо указать в пунктах 1.1 и 1.3, причем в последнем случае речь идет именно о доходе, облагаемом НДФЛ, а в первом об общей его сумме. Если у физического лица имеются денежные средства, полученные от зарубежных компаний, то их учитывать не нужно.

- Сумме вычетов. Поскольку в бланк формы 3-НДФЛ налогоплательщик имеет право включить несколько дополнительных листов, с помощью которых ему будет начислена налоговая компенсация за осуществление расходов, то итоговый размер всех этих вычетов необходимо подсчитать и зафиксировать во втором разделе.

- Размер налогооблагаемой базы. Так как с некоторых видов прибыли по правилам действующего законодательства не снимаются налоговые сборы, то от налогоплательщика требуется проставить ту сумму, которая подлежит их удержанию, – размер так называемой налогооблагаемой базы.

- Сумма налогов. Для начала нужно проставить ту сумму, которую физическое лицо обязано выплатить в качестве налогов, затем уже списанную с его источников выплаты, а потом начисленную в качестве задолженности государству. В случае подачи формы 3-НДФЛ при продаже имущества под последним показателем имеется в виду часть материальных средств от сделки, которые по закону необходимо возместить государству.

Каждый лист формы декларации должен иметь определенные реквизиты – это подпись заявителя на имущественную налоговую компенсацию, дата заполнения бланка, нумерация каждой страницы, идентификационный код, а также фамилия и инициалы. Если форма 3-НДФЛ заполняется на компьютере, то нужно не забыть подписаться на каждой ее странице после печати документа.

В листе А физическому лицу, которое продало жилье, нужно обозначить размер налоговой ставки, а также вид дохода. Последний параметр указывается в виде кодов, расшифровка которых отображена в третьем приложении, изданном в качестве дополнения к инструкции по заполнению бланка 3-НДФЛ. Так как данный пример связан с продажей недвижимости, которой физическое лицо владело меньше трех лет, то ставится комбинация 01.

Затем нужно в строке 060 указать фамилию, имя и отчество налогоплательщика, который купил недвижимость, чуть выше (строка 030) написать его идентификационный номер, а рядом (строка 050) ОКТМО. Последний код – это шифр территории проживания не продавца, а покупателя. Потом необходимо внести два размера прибыли – общий и облагаемый налогами, а также сумму НДФЛ, которую налогоплательщик обязан вернуть в государственную казну от проданного объекта.

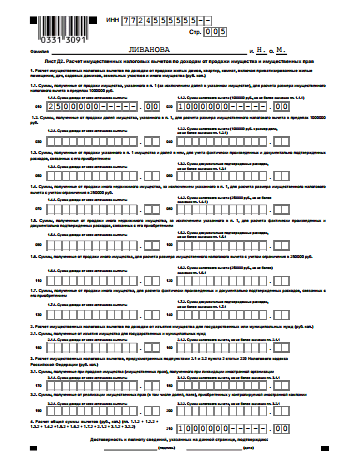

Страница, посвященная вычету от продажи недвижимости

Для того чтобы зафиксировать расчетные данные, связанные с прибылью от продажи жилья, налогоплательщику следует внести определенную информацию в лист Д2. В зависимости от ситуации заполняются следующие строки:

- 010, 020 – если физическое лицо продало имущество целиком, то в первой строке ему необходимо проставить размер дохода, которым он обладает, а во второй – максимально возможную для данного случая сумму вычета,

- 030, 040 – если, например, налогоплательщик продал комнату или иную часть имущественного объекта, то общий размер его прибыли проставляется в ячейках с кодом 030, а лимит на вычет – в поле 040.

И для завершения процедуры заполнения листа Д2 в четвертом пункте нужно просуммировать размеры всех вычетов и затрат, которые подтверждены документально, указанных на данной странице. Цифры всех сумм вносятся, начиная с левого края поля, а в ячейках, находящихся после точки, ставятся нули, если копейки указывать не нужно (то есть сумма целая).

Внимание! Отображать в декларации все вышеперечисленные данные необходимо по истечении налогового периода, проставленного на титульной странице формы бланка 3-НДФЛ, и отправлять документ на проверку, соответственно, тоже. Также обязательно учитывайте все правила, указанные в утвержденной налоговой службой инструкции по заполнению, и предоставляйте только соответствующую действительности информацию.

etalon-mebeli.ru

etalon-mebeli.ru