В этой статье мы рассмотрим, какие документы в 2019 году нужны на налоговый вычет за лечение.

Вычет на лечение

Налоговый вычет за лечение – это возврат определенной суммы денег, которая была израсходована налогоплательщиком на медицинские услуги. Однако воспользоваться такой услугой могут далеко не все физические лица, а только те, с доходов которых снимается 13% в качестве взносов на НДФЛ.

За чьё лечение можно вернуть НДФЛ

Получить материальную компенсацию, которая начисляется за всевозможные расходы, связанные с оплатой медицинских услуг, по закону может любой налогоплательщик, внесший плату не только за собственное лечение, но и за оздоровление следующих физических лиц:

- Отца или матери. Иногда происходит так, что за лечение родителей платит их ребенок. В подобном случае налогоплательщик имеет полное право на сокращение размеров налогооблагаемой базы.

- Жены или мужа. Если физическое лицо потратилось на оздоровление жены либо мужа, то оно может вернуть себе обратно часть израсходованных материальных средств.

- Ребенка. Любому родителю, даже усыновившему ребенка, по правилам налогового законодательства будет начислена компенсация за расходы, связанные с его лечением. Однако только в том случае, если на данный момент времени ребенок еще не достиг совершеннолетия.

За какие медицинские услуги

На сегодняшний день существует специальное постановление Правительства № 201 от 19.03.2001. В нем перечислены абсолютно все виды медицинских услуг, на которые распространяется налоговая скидка социального типа.

Необходимо отметить, что денежная компенсация предоставляется не только за расходы на медицинские процедуры, но и за покупку различных медикаментов, лечение зубов и т.д.

Размер вычета

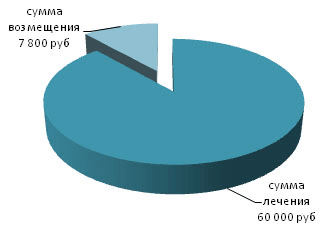

Чтобы определить, какая именно сумма будет перечислена на банковскую карту налогоплательщика, оформившего налоговую скидку за лечение, достаточно вычислить 13% от расходов. Однако при этом нужно взять во внимание несколько следующих правил:

- Лимит компенсации. Если после определения размера вычета у налогоплательщика выходит сумма, которая превышает 120 000 рублей, то ему стоит понимать, что он получит несколько меньшее количество денег, чем у него вышло в результате расчетов. А именно 15 600 рублей (поскольку это как раз и есть 13% от допустимого максимума).

- Расходы, на которые не действует лимит. Из любого правила есть исключения, поэтому не стоит забывать о существовании медицинских услуг, относящихся к дорогостоящему типу, на которые ограничение на сумму вычета не распространяется.

ВНИМАНИЕ! Если оплата лечения физического лица, претендующего на возврат подоходного налога, была осуществлена за денежные средства работодателя, то рассчитывать на получение компенсации не стоит.

Какие документы нужны в 2019 году

Процесс сбора пакета документации, как на протяжении лечения, так и после него, невероятно важен, поскольку без нужного количества деловых бумаг вычет не будет начислен ни одному налогоплательщику.

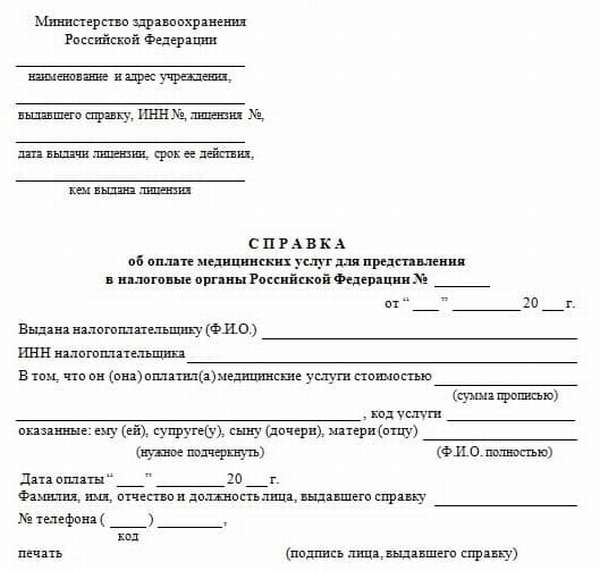

В первую очередь, физическое лицо должно подготовить декларацию по форме 3-НДФЛ. После этого можно переходить к следующему шагу – получению у работодателя справки, свидетельствующей о снятии с заработной платы подоходного налога. Для данного документа также принята особая форма – 2-НДФЛ.

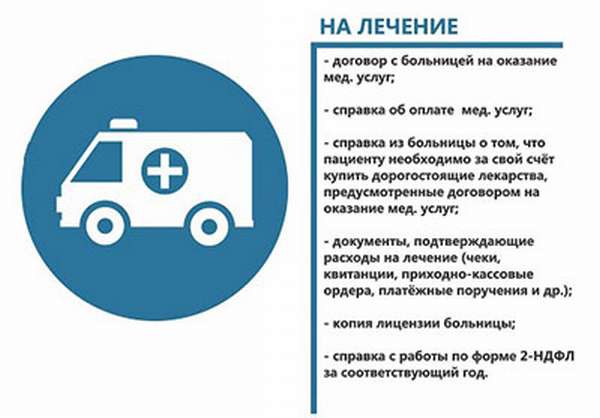

Когда на руках у претендента на возврат НДФЛ имеется базовый перечень бумаг, он может начинать собирать необходимые документы на социальный вычет на лечение. Для этого потребуется получить следующие бумаги:

- Справку от доктора. Как правило, курс лечения для пациента назначает его врач. Доктор отображает в документе начало и конец терапии, название и количество медицинских услуг, а также всех лекарственных препаратов, требующихся для выздоровления. А по окончании лечения врач выдает на руки налогоплательщику справку, вмещающую в себя всю вышеперечисленную информацию.

- Договор с клиникой. Помимо справки от врача, при поступлении пациента в клинику оформляется такой вид документа, как договор. С помощью данной бумаги фиксируются не только всевозможные условия, согласно которым будет происходить процесс лечения, но и самое главное – полная цена лечебной терапии. Как правило, налогоплательщику выдается копия этого документа.

- Документы о расходах. Для документального подтверждения факта оплаты физическому лицу потребуется не только получить все бумаги, подтверждающие произведенные расходы, но и сохранять их до окончания лечения, чтобы в результате включить их в пакет документации для вычета.

Что нужно учесть при возврате налога

Настоятельно рекомендуем обратить внимание на определенные аспекты, при несоблюдении которых налогоплательщик может лишиться долгожданной материальной компенсации. Вычет на медицинские услуги в 2019 году не начисляется в следующих ситуациях:

- Если пациент лечился в нелицензионной клинике. Когда встает вопрос о выборе медицинского учреждения, в первую очередь, нужно узнать, имеет ли оно лицензию, поскольку в противном случае закон запрещает начисление налоговой скидки.

- Если расходы были осуществлены в 2019 году. Материальная компенсация выдается только за те медицинские услуги, которые были оплачены в предшествующем сегодняшней дате году. Таким образом, в 2019 году уменьшить налогооблагаемую базу за расходы, которые понесло физическое лицо в этом же году, невозможно.

- Если оплата лечения произошла достаточно давно. При оформлении бумаг на социальную налоговую скидку следует учитывать, что она начисляется только за те затраты, которые были осуществлены не более трех лет назад. К примеру, вернуть налог за расходы пятилетней давности уже нельзя.

При соблюдении всех вышеперечисленных требований, а также необходимых установок российского законодательства, документы на возврат подоходного налога за лечение будут не только приняты налоговым инспектором на проверку, но и одобрены для начисления денег.

Физическое лицо сможет забрать часть положенных для него материальных средств уже в течение месяца после подачи бумаг в налоговую службу.

Регламент

Возврат денежных средств за выплаты, связанные с оздоровлением налогоплательщика, относится к группе социальных вычетов, которые регламентируются статьей номер 219 Налогового кодекса. Данный законодательный акт описывает правила начисления социальных скидок. Для того чтобы не тратить время зря и сразу узнать информацию о возврате НДФЛ за лечение, нужно прочитать третий пункт статьи.

etalon-mebeli.ru

etalon-mebeli.ru