В отличие от большинства кредитных продуктов ипотека отличается долгим сроком выплаты – от 5 лет и больше. За означенное время может произойти многое: заемщик потеряет свою платежеспособность, изменятся в лучшую сторону условия аналогичных кредитов, посторонний банк предложит условия лучше и т.д. И что же делать «бедному» заемщику в таком случае?

Выход подсказывают сами банки и финансовые эксперты – рефинансирование ипотечного кредита. Статистика показывает, что этому подвергается каждый пятый ипотечный заем. В некоторых банках в процентном отношении данный показатель достигает 40%, причем перекредитованию подвергаются займы не только выданные самим банком, но и сторонними организациями.

В чем смысл процедуры

Многие заемщики не понимают смысла процедуры. Попробуем объяснить, что это такое, простыми словами: рефинансирование это новая ссуда с более низкой ставкой, позволяющая полностью погасить имеющийся на данный момент кредит. Позволяет улучшить условия действующей ипотеки: снизить ставку, ежемесячный платеж, вывести недвижимость из-под залога.

Сейчас ставки по кредитам подают, причем существенно, и по мнению экспертов, именно сейчас перекредитование выгодно.

Выделяют два типа процедуры:

- В первом случае происходит смена банка-залогодержателя. В этом случае заемщик оформляет новый жилищный заем в другом банке, и квартира из одного залога переходит в другой. Клиент получает более дешевый кредит, банк нового клиента.

- Берется обычный потребкредит и гасится ипотечный. Минус в удорожании кредита, плюс в том, что квартира полностью ваша и с ней можно делать все что угодно.

Теперь рассмотрим положительные и отрицательные моменты процедуры.

Плюсы ипотечного рефинансирования:

- Снижение ставки. Данный шаг актуален тем клиентам, которые оформили ипотеку достаточно давно, но до окончания еще долго. С учетом повсеместного снижения ставок выгода получается существенной.

- Уменьшение ежемесячного платежа. Преимущество ипотечного займа в том, что его срок можно варьировать. И в случае ухудшения платежеспособности можно попросить в банке его увеличение, чтобы снизить платеж. Обычно, если клиент до этого платил вовремя, кредитная организация не отказывает в его просьбе.

- Снимаем обременение с недвижимости. В нашем случае это подразумевает оформление потребкредита и погашение им ипотечного займа. Квартира выходит из-под залога и ею можно располагать, как хочется. Правда, многие эксперты не относят его к рефинансированию.

- Смена валюты. Актуально для тех, кто оформлял ипотечный заем в то время, когда они еще давались в валюте. Опять же, при отсутствии задолженностей кредитные организации легко идут навстречу клиенту.

- Смена кредитной организации на ту, которая предлагает более лучшее предложение.

- Возможность получить наличку. Некоторые банки предлагают в ходе рефинансирования взять заем наличными. В этом случае остаток средств можно использовать по своему усмотрению.

Минусы:

- Лучше всего соглашаться на процедуру, пока заем не перешел свой экватор. В противном случае на выгоду можно не рассчитывать.

- Дополнительные расходы в виде повторной оценки недвижимости и страхования. А ведь это не бесплатно и съедает большую часть экономии. К тому же в договорах многих банков предусматриваются штрафы за досрочное погашение.

- Требуется собрать намного больше документов, чем для оформления самой ипотеки.

Выбор банка

Как мы уже выяснили, перекредитование в других банках предполагает, что в них оформляется новый заем и гасится старый. Так что требования к заемщику в новом банке будут аналогичными:

- Возраст 21-60 лет. Многие кредитные организации желают, чтобы клиент погасил ипотеку до выхода на пенсию.

- В большинстве случаев требуется российское гражданство.

- Непрерывный стаж как минимум последние полгода и годовой стаж в течение последних пяти лет.

- Требуется заново подтвердить свою платежеспособность.

- Кредитная история должна быть положительной.

Как узнать выгодность процедуры

Несмотря на то, что многие кредитные организации предлагают самые выгодные условия, многие заемщики не совсем уверены в выгодности рефинансирования. Как понять, выгодна ли процедура вам? Для этого уделите немного времени и внимания следующим нюансам:

- Если хотите иметь более низкий процент, то желательно, чтобы после перекредитования он снизился как минимум на 2%, в противном случае на экономию можно не рассчитывать.

- Нередко страхование банком жизни и здоровья клиента съедает будущую экономию. Можно отказаться от нее, но в этом случае ставка увеличится на 1, а то и 2 процента.

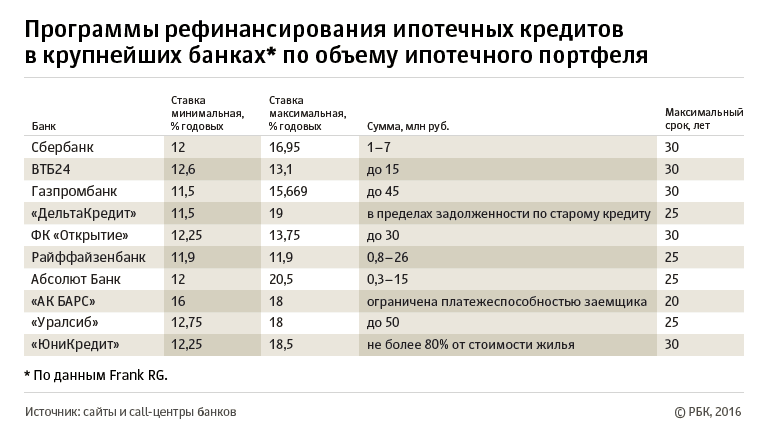

- Наибольшие затраты при перекредитовании по финансам и времени уйдут на переоценку и переоформлении залогового имущества. Эксперты рекомендуют останавливать свой выбор на банках, проводящих эту процедуру без участия клиента. К примеру, такую услугу предлагают ВТБ24 и Банк Москвы. Стоит учесть, что по времени процедура занимает примерно 3-4 месяца, и на это время ставка повышается на 1-2%, так как у банка отсутствует гарантия в виде залога.

- Если ваша зарплатная карта принадлежит одному банку, а ипотека взята в другом, то выгоднее будет перевести ипотеку в первый.

Однако необходимо тщательно подумать, прежде чем решитесь на данную процедуру.

Порядок оформления

Самое простое – это пройти данную процедуру в том банке, где вы взяли ипотечный заем, достаточно прийти в офис и написать соответствующее заявление. Но если соседний банк предлагает самые низкие ставки и вы желаете перейти в него, то процедура будет следующей:

- Нужно проконсультироваться в обоих банках: и в котором брали заем, и в который собираетесь перевестись.

- На втором этапе собираем требуемую документацию. Какую именно – узнаем в банке.

- Ждем ответа от банка, в котором вы собираетесь перекредитоваться. Обычно на принятие решения банку требуется примерно 10 дней.

- После получения положительного ответа от нового банка необходимо обратиться в первый за разрешением на рефинансирование. Нужно быть готовым к тому, что банк может ответить отказом, не объясняя причин. К примеру, так во многих случаях отвечает Сбербанк.

- Но если оба банка дали положительный ответ, то путем прямого перевода средств из банка в банк гасим заем в первом.

- Переводим залоговое имущество во второй банк – самый сложный и длительный этап.

На данный момент банки предлагают пройти процедуру рефинансирования, предлагая ставки от 10 до 13.5%. Вам остается только выбрать, в каком банке пройти данную процедуру.

etalon-mebeli.ru

etalon-mebeli.ru