В данной статье предлагаем разобрать образец заполнения 3-НДФЛ, который поможет налогоплательщикам правильно заполнить бланк декларации и получить стандартный вычет.

Скачать образец формы 3-НДФЛ на получение стандартного вычета

Скачать образец формы 3-НДФЛ на получение стандартного вычета

Речь пойдет не только о том, какие листы данного документа необходимо оформить, но и о том, как правильно это сделать.

- Образец формы за 2017 год скачивайте по этой ссылке.

- Пустой бланк декларации можно бесплатно скачать здесь.

- Программу для оформления 3-НДФЛ скачивайте тут.

Образец декларации

Каждый год бланк 3-НДФЛ немного корректируется сотрудниками Федеральной налоговой службы. В связи с этим перед тем, как скачивать форму налоговой декларации, настоятельно рекомендуем физическим лицам обратить внимание, за какой год она составлена. Если заявитель на вычет хочет возместить налог за 2017 год, то необходимо пользоваться бланком именно за этот год, если за 2015 – то формой 3-НДФЛ за 2015 год.

Следует отметить, что вся информация, внесенная физическим лицом в декларацию, должна быть достоверной и полностью совпадать со значениями, указанными в другой документации, которая прилагается к бланку.

Пример формы 3-НДФЛ

Такая услуга, как сокращение налоговой базы в связи с воспитанием детей, регулируется статьей 218, расположенной в Налоговом кодексе Российской Федерации. Физические лица, в обязанности которых входит обеспечение детей (это могут быть не только родители, но и опекуны либо усыновители), имеют право выплачивать налог с несколько меньшей суммы, чем они зарабатывают.

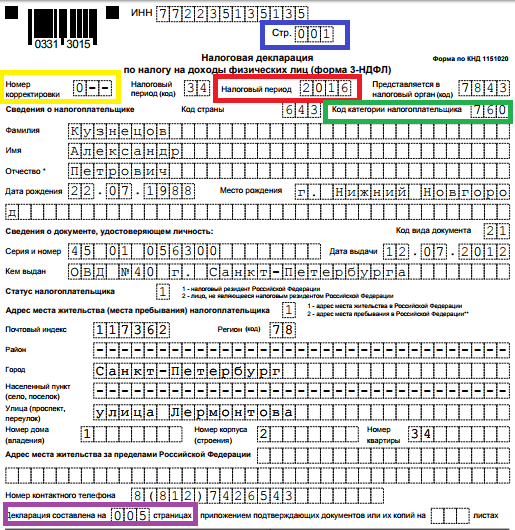

Первая страница

Для того чтобы получить стандартную налоговую компенсацию, обязательно нужно внести данные в первый лист бланка 3-НДФЛ, так называемую титульную страницу. Поскольку с указанием большинства данных, которые требуются в этом листе, хотя бы раз в жизни сталкивались все физические лица, предлагаем остановиться на менее понятных параметрах:

- Номер корректировки. Для этого значения отведено три ячейки, в которые нужно внести определенный код. Если бланк 3-НДФЛ за текущий налоговый период оформляется первый раз, то в первой клетке нужно поставить ноль, а в остальных прочерки, если повторно – то единицу, а в остальных также прочерки.

- Код налогового периода. В декларации недостаточно указать год, за который физическое лицо желает получить компенсацию. Дополнительно нужно внести код налогового периода. Как правило, это двухзначная числовая комбинация, которая несет информацию о продолжительности данного срока. Если нужно отметить, что этот период равен 365 дням, то пишется код 34, если девяти месяцам – 33.

- Код категории. Для того чтобы обозначить категорию, к которой принадлежит налогоплательщик, заявивший на начисление стандартного вычета, были придуманы коды, состоящие из трех цифр. Если физическое лицо не занимается частной деятельностью, выплачивает НДФЛ с источников прибыли и отправляет на проверку бланк декларации для оформления налоговой скидки, то ему необходимо ставить код 760.

- Нумерация страниц. На титульном листе налогоплательщику понадобится указать в верхней его части, что это первая по счету страница формы 3-НДФЛ, а внизу дополнительно отметить, сколько всего листов входит в бланк налоговой декларации. Проставление данных номеров необходимо начинать с двух нолей. То есть если это первый лист, то писать – 001, если второй – 002, и далее по такому же принципу.

Разделы

После титульной страницы в 3-НДФЛ следуют разделы номер один и номер два. В первом из них претенденту на стандартную налоговую скидку в строке с кодом 010 нужно отметить, что документ подается с целью возмещения материальных средств из государственной казны. После этого необходимо внести два кода – бюджетной классификации и ОКТМО (комбинация чисел, установленная общероссийским классификатором с целью более быстрой идентификации территории, принадлежащей к муниципальному образованию), а затем указать в рублях размер компенсации.

Внимание! Код ОКТМО может состоять либо из восьми чисел, либо из одиннадцати. В тех ситуациях, когда имеет место первый вариант, в последние пустующие ячейки нужно внести прочерки.

Во втором разделе следует отметить, сколько процентов с прибыли заявителя на вычет идет на налоговые сборы, тип дохода, а также его сумму. Кроме этого, понадобится указать размер стандартного вычета, а также налоговой базы, с которой в дальнейшем будет снят подоходный налог.

Также необходимо рассчитать сумму, подлежащую возмещению из государственного бюджета. Для этого нужно вычесть из уже удержанной суммы НДФЛ размер налога, который был бы снят с прибыли, если бы вычет был оформлен.

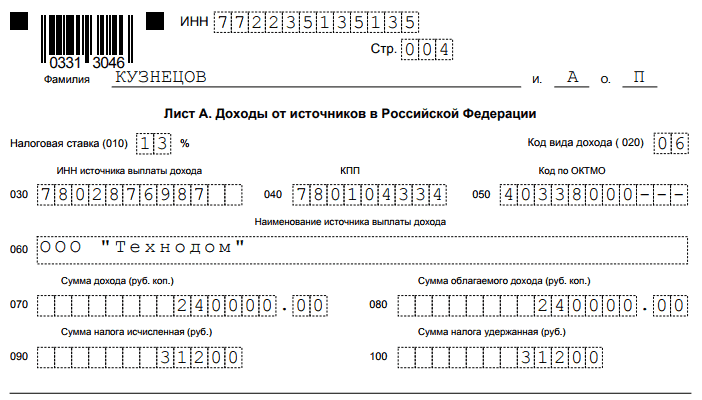

Лист о доходах

В декларацию 3-НДФЛ внесен лист А, в который заявитель на вычет обязан вписать все источники его дохода. Параметры каждого из источников указываются в отдельной части страницы. Претенденту на стандартную компенсацию потребуется написать в листе А такие сведения:

- ИНН и налоговую ставку. В этой части налоговой декларации проставляется идентификационный номер источника прибыли, а не самого налогоплательщика. Также понадобится указать размер налоговой ставки. Зачастую данное значение составляет 13%.

- Коды. В первую очередь, проставляется код типа дохода. Чаще всего используется шифр 06, означающий, что речь идет о прибыли физического лица без учета НДФЛ, которую оно получило в результате работы по трудовому соглашению. Также потребуется внести код причины постановки на учет и ОКТМО.

- Источник выплаты. В отдельном поле, которое, в отличие от других не разделено на ячейки, следует вписать название источника, дающего прибыль заявителю на вычет. Данное наименование указывается печатными буквами русского алфавита и помещается в кавычки.

- Несколько сумм. Физическому лицу нужно будет написать сумму его прибыли и рядом сумму, с которой по закону снимаются налоговые сборы. Даже если это одно и то же значение, все равно его нужно проставлять два раза. Чуть ниже пишется сумма налога, которая была начислена налоговым инспектором, а немного правее сумма НДФЛ, выплаченная налогоплательщиком.

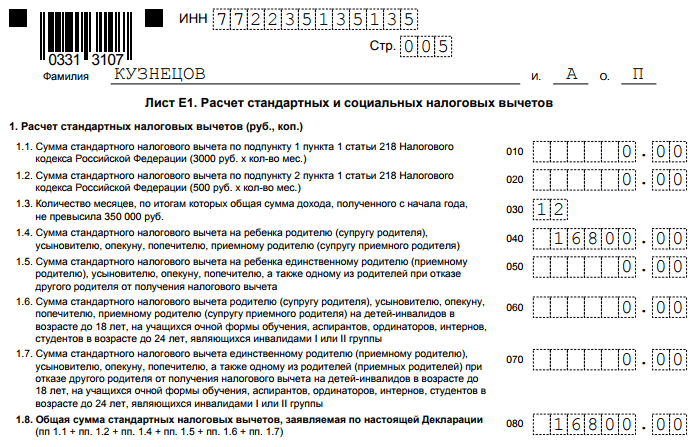

Лист для стандартного вычета

В составе налоговой декларации имеется такой лист, как Е1. Он предназначен и для оформления стандартной компенсации, и для получения социального вычета. В данном случае потребуется работать только с первым пунктом страницы Е1, в котором нужно заполнить всего лишь пару строк:

- 030 – в этом поле необходимо указать, сколько месяцев прошло до того, как сумма прибыли претендента на уменьшение налогооблагаемой базы превысила отметку 350 000 рублей (отчет необходимо производить, начиная с января). Если же физическое лицо за год получило меньше данной суммы, то ставится число 12.

- 040 – здесь пишется сумма, которая полагается родителю в качестве компенсации за воспитание одного ребенка. Значение, написанное в строке с кодом 040, должно обязательно совпадать с суммой, внесенной в поле с обозначением 040 во втором разделе декларации.

- 080 – в этой строке ставится итоговая сумма, заявленная на предоставление налоговой компенсации в листе Е1 формы 3-НДФЛ. Зачастую это тот же параметр, который отображен в поле 040. Однако если физическое лицо имеет право на несколько типов стандартных компенсаций, то этот факт необходимо учесть.

Если заявитель на вычет обеспечивает ребенка самостоятельно (мать либо отец-одиночка), то он имеет право на компенсацию в повышенном размере и должен указать ее размер в строке 050, если является опекуном инвалида – в строке 060, если претендентом на удвоенный вычет по причине отказа от налоговой скидки второго родителя – в строке 070.

Все остальные поля листа Е1, в которые претендент на стандартный вычет не внес информацию, должны быть заполненными, в них нужно поставить нули. Первый ноль ставится в самой последней клетке поля, расположенной перед точкой, а потом в оставшихся ячейках с правой стороны пишется еще два ноля. Страница обязательно должна быть подписана налогоплательщиком.

etalon-mebeli.ru

etalon-mebeli.ru