В этой статье мы обсудим, в каких случаях можно подать на рассмотрение 3-НДФЛ в 2019 году в налоговый орган и получить вычет, а также как правильно заполнить бланк декларации. Помимо этого, ниже указан ряд ссылок, осуществив переход по которым, налогоплательщики смогут бесплатно скачать пустой и оформленный бланки, а также программу для его заполнения.

- Ссылка на пустую форму 3-НДФЛ за 2017 год.

- Ссылка на образец декларации за 2017 год.

- Ссылка на заполнение бланка 3-НДФЛ в программе.

Декларация 3-НДФЛ за 2019 год

Налоговым законодательством России предусмотрена такая возможность, как уменьшение размера налогооблагаемой базы для физических лиц, совершивших определенный вид расходов. Для того чтобы получить компенсацию подобного рода, необходимо оформить бланк 3-НДФЛ, который был утвержден и последний раз отредактирован Федеральной налоговой службой 25. 10. 2017, а также дополнительно прикрепить к нему еще несколько документов.

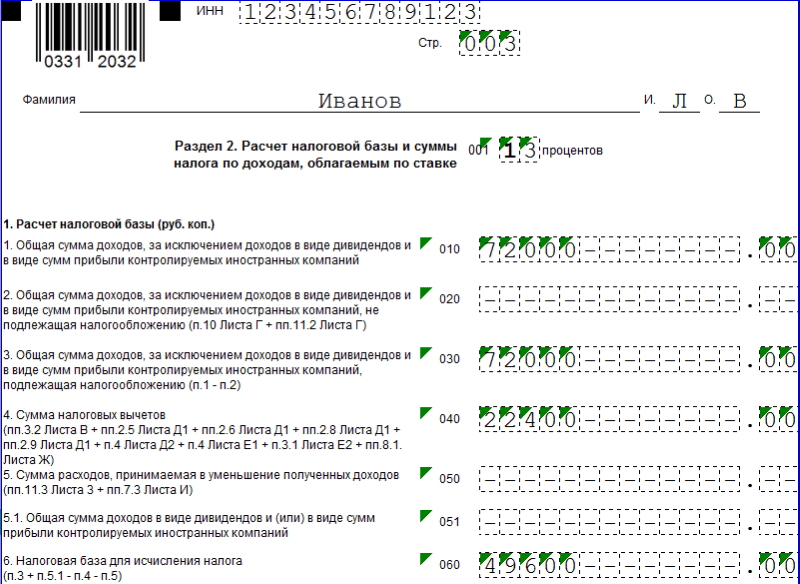

Следует отметить, что для получения любого из типов налоговых вычетов налогоплательщику не потребуется пользоваться всеми страницами формы 3-НДФЛ. Как правило, заполняются несколько обязательных листов (титульный, первый раздел, второй раздел и лист А) и одна страница, посвященная возмещению налога за определенный тип растраты (листы бланка 3-НДФЛ, которые начинаются с обозначения Д1).

Когда целесообразно подавать на проверку

В некоторых ситуациях физические лица не отправляют на рассмотрение налоговую декларацию и упускают возможность возместить налог, а в некоторых, наоборот, делают это зря. В связи с этим ниже приведен список, вмещающий в себя ряд ситуаций, в которых возможно начисление вычета:

- При покупке недвижимости. Налогоплательщики, которые приобрели дом, земельный участок, квартиру либо комнату в ней, могут получить налоговую скидку за покупку подобного рода. Со сведениями, касающимися данной процедуры, связан лист Д1 формы 3-НДФЛ.

- При продаже имущественных объектов. Физические лица, которые продали недвижимость, также могут претендовать на возмещение подоходного налога. Для этого помимо основных страниц декларации им потребуется заполнить лист Д2.

- За обеспечение детей. Для всех родителей, воспитывающих и обеспечивающих хотя бы одного ребенка, предусмотрена налоговая компенсация в виде денежной надбавки к заработной плате, которую можно получить, вписав данные в первый пункт страницы Е1. Помимо этого, данный пункт также предназначен для физических лиц льготной категории (например, инвалидов или участников боевых действий), которые хотят воспользоваться стандартным налоговым вычетом.

- За социальные расходы. Все расходы, осуществленные налогоплательщиками и относящиеся к группе социальных (пожертвования, траты на медицинские процедуры и лекарства, выплаты за образование, страхование и некоторые пенсионные взносы), также могут быть частично компенсированы физическому лицу из государственного бюджета. Соответствующую информацию нужно вносить во вторую, третью и четвертую части страницы Е1.

- За НДФЛ, переплаченный от инвестиций и профессиональной прибыли. Существует целый ряд доходов, за которые предоставляется профессиональный вычет. Речь идет о материальных средствах, полученных в результате осуществления частной практики, а также создания различных объектов авторского права. Чтобы в подобной ситуации возместить налог, необходимо оформить лист Е2 (он также предназначен для инвестиционных вычетов).

- За доходы от ПФИ и от сделок с ценными бумагами. Такая аббревиатура, как ПФИ, расшифровывается следующим образом: “П” – производный, “Ф”- финансовый, “И” – инструмент, и означает некий договор, регулирующий и фиксирующий права по управлению базовым активом. На прибыль, полученную от подобного договора, также начисляют вычет. Для указания данных о доходе от ПФИ в форму 3-НДФЛ включен лист З, также посвященный прибыли, источником которой послужили ценные бумаги.

- За прибыль, связанную с инвестиционными товариществами. Те физические лица, материальные средства и идеи которых были направленны на реализацию какого-либо масштабного проекта, принесшего им в результате доход, могут вернуть часть снятого с него НДФЛ после заполнения листа З налоговой декларации.

Внимание! В некоторых ситуациях физическим лицам для оформления профессиональной налоговой компенсации может понадобиться внести сведения не в лист Е2, а в лист Ж. Заполнять данную страницу необходимо, если налогоплательщик руководствуется второй или третьей частью 221 статьи либо частью 2.2. статьи 220 Налогового кодекса.

Дополнительные цели заполнения документа

Налоговую декларацию оформляют не только с целью возмещения НДФЛ. Иногда физические лица имеют определенные задолженности перед государством по причине того, что вовремя не отдавали обязательные налоговые взносы со своего заработка, а также дополнительных источников дохода. Поэтому для того чтобы погасить долг и быть чистыми перед законом, им необходимо выплатить определенную сумму и зафиксировать данный факт в форме 3-НДФЛ.

А в некоторых ситуациях у налоговых агентов могут иметься вопросы к физическим лицам, касающиеся размеров и операций, проведенных с их доходами. Для того чтобы налогоплательщик мог в письменной форме отчитаться о своей прибыли, тоже используется бланк декларации.

Как оформить документ

К процедуре по заполнению бланка 3-НДФЛ за 2019 год выдвинут целый ряд требований, основные из которых заключаются в следующем:

- Указанная информация. За все сведения, присутствующие в документе, физическое лицо несет ответственность. О данном факте свидетельствует его подпись, проставленная на каждой странице формы. В связи с этим все написанные сведения должны быть достоверными и взятыми из соответствующей документации.

- Правила написания данных. Каждое числовое значение, независимо от того, дата это, денежная сумма или код, должно быть помещено именно в то поле, которое требует его указания. В одной ячейке проставляется одна цифра, а для разделения числовой комбинации (например, при написании даты, чтобы было понятно, где день, месяц и год) ставится точка. Весь текст пишется печатным шрифтом, цвет чернил при этом должен быть синим или черным, а все буквы заглавными.

- Общие моменты. Так как форма 3-НДФЛ состоит далеко не из одной страницы, то следует скрепить все ее листы. Данное действие нужно выполнять таким образом, чтобы скрепка была расположена в том месте, где нет никакой информации и не стоят штриховые коды. Помимо этого, каждый лист налоговой декларации с обратной стороны должен быть чистым (писать на ней какие-либо сведения или размещать еще какую-то страницу бланка запрещается).

- Процесс внесения денежных сумм. Во многих ячейках 3-НДФЛ за 2019 год требуется проставлять денежные суммы. В первую очередь, налогоплательщик должен понимать, что самостоятельно их вычислять не нужно. Все суммы должны быть взяты из платежных или других документов. Валюта, которая допускается в декларации, только рубли. Если физическому лицу нужно указать копейки, то они вносятся в те ячейки поля, которые расположены после точки.

- Что делать, если не хватает места для данных. Например, лист налоговой декларации А, необходимый для написания информации об источниках прибыли, состоит из трех частей. То есть автоматически подразумевается, что у налогоплательщика имеется не более трех источников прибыли. Однако если это не так, то к данному листу нужно сделать продолжение на следующей странице, в котором будет отображена вся не вместившаяся информация.

- Что делать если место остается. Довольно часто в полях, предназначенных для написания сумм, после внесения цифр несколько ячеек остаются пустыми. Согласно действующим правилам в каждой пустой клетке должен стоять прочерк.

При возникновении дополнительных вопросов (например, как правильно перевести иностранную валюту в рубли или как подобрать нужный код) рекомендуем не торопиться с оформлением налоговой декларации, а обратиться за помощью к налоговому инспектору.

etalon-mebeli.ru

etalon-mebeli.ru