В данной статье речь пойдет о том, какие налоги платят граждане Российской Федерации. Физические лица смогут легко идентифицировать, к какой группе налоговых сборов относится та или иная материальная выплата, отданная ими в государственный бюджет. Кроме этого, будут приведены основные характеристики некоторых типов налоговых взносов.

Налоги физических лиц

Все платежи, выражающиеся в денежном эквиваленте, которые снимаются государственными органами с прибыли физических или юридических лиц и идут на обеспечение некоторых потребностей государства, а также муниципальных образований, называются налогами.

Те физические лица, которые выплачивают установленные на их доходы налоговые взносы, являются налогоплательщиками. Платежи подобного рода должны поступать в государственную казну систематически и быть безвозмездными.

Внимание! В некоторых ситуациях физические лица могут возместить НДФЛ, переплаченный ими на протяжении определенного налогового периода. Речь идет об оформлении вычета. Например, налогоплательщик может получить материальную компенсацию за трату денег на покупку дома, на образование, медицинские процедуры и некоторые другие затраты.

Общая классификация налогов

Для начала предлагаем остановиться на более общем подходе к подразделению налоговых взносов на различные группы. Абсолютно все платежи безвозмездного характера, собранные с физических лиц и организаций, можно условно подразделить на два типа:

- Прямые – это сборы, которые снимаются с прибыли, полученной от сделок, произведенных с различного рода имуществом (не только недвижимостью, но и ценными бумагами), а также с заработной платы физических лиц. Например, к данной категории относится НДФЛ.

- Косвенные – это процентные выплаты, которые собственники организаций, специализирующихся на производстве различных товаров, поступающих в продажу по надбавочной цене, отдают государству с полученной выручки. Как правило, это налог на добавленную стоимость (НДС), налоговый сбор, распространяющийся на такие объекты многочисленного употребления, как алкоголь или табачные изделия, а также некоторые другие обязательные платежи.

Помимо вышеперечисленной классификации, существует и другое общее распределение действующих на территории Российской Федерации налоговых сборов. Оно основано на двух видах взносов – налогах официального типа и скрытого.

Последний вид подразумевает налоговые платежи, автоматически включенные в стоимость того или иного продукта, который купил потребитель. То есть если часть потраченных на покупку денежных средств идет в государственный бюджет, то это означает, что физическое лицо стало плательщиком скрытых налогов.

Например, при оплате чека в супермаркете в нем написано, что определенный процент от начисленной суммы к выплате идет в Пенсионный фонд. Что касается официальных платежей, то это те сборы, о которых налогоплательщик знает и осуществляет их осознанно.

Дополнительная классификация

Действующим законодательством введена дополнительная градация налогов, связанная с их размерами. Любой выплаченный физическим лицом подоходный налог относится к одной из следующих трех групп:

- Прогрессивному виду платежей. Все те налоговые сборы, средняя величина которых в расчете на единицу увеличивается при условии роста суммы дохода налогоплательщиков, входят в категорию прогрессивных. То есть чем больше составляет размер прибыли физического лица, тем больший процент он отдает с нее в государственную казну.

- Регрессивному виду платежей. Налоговые сборы, ставка на которые имеет тенденцию повышаться при уменьшении размера суммы, полученной налогоплательщиком в качестве прибыли, и, наоборот, уменьшаться при росте, относятся к регрессивному типу.

- Пропорциональному виду платежей. Денежные суммы, которые снимаются с прибыли физических лиц, идущие на налоговые сборы и не зависящие от размера налогооблагаемой базы, принадлежат к группе пропорциональных сборов. Иначе говоря, это те платежи, которые имеют фиксированный размер, установленный государством.

Какие налоги платят граждане России

Поскольку за неуплату налоговых взносов физические лица несут ответственность перед законом, предлагаем разобраться с тем, частью материальных средств, полученных от каких доходов, обязательно нужно делиться с государством. А о том, согласно каким правилам должна происходить процедура выплаты платежей подобного рода, можно прочитать в Налоговом кодексе Российской Федерации, находящемся в свободном доступе для всех.

С каких доходов необходимо выплатить взносы

Большинство налогоплательщиков ошибочно думают, что, отдав со своей заработной платы НДФЛ, они полностью выполнили свои обязанности перед государством касательно выплаты налогов.

Однако кроме как с заработной платы НДФЛ снимается еще с целого ряда различных видов прибыли – доходов, поступивших физическим лицам, предоставивших какой-либо объект в аренду, от денежных сумм, заработанных с помощью различных сделок с ценными бумагами, а также от многих других материальных поступлений.

Помимо платы НДФЛ в обязанности налогоплательщиков, которые являются собственниками недвижимости, входит осуществление взносов следующего характера:

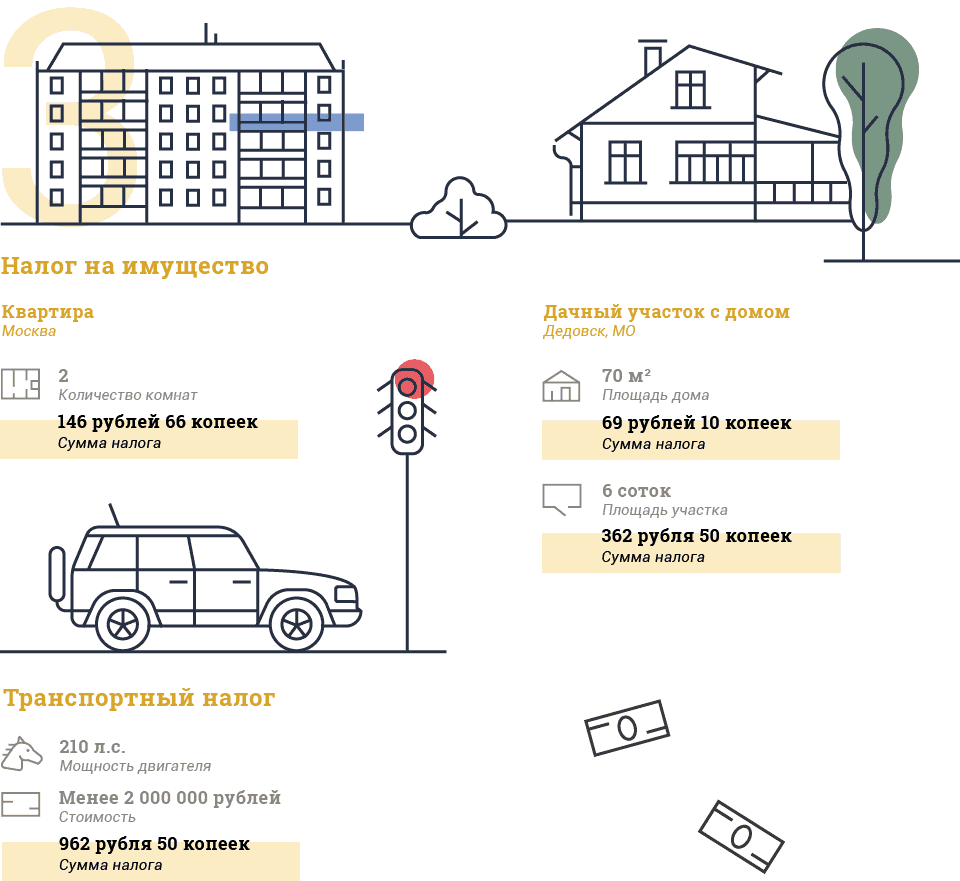

- Транспортных налогов. Все владельцы транспортных средств, зарегистрированных на территории России, с периодичностью раз в год должны вносить в государственную казну определенную материальную сумму за пользование автомобилем.

- Земельных налогов. Те физические или юридические лица, которые по закону обладают правом собственности на землю либо пользуются ей на постоянной основе, или владеют данной территорией в результате получения наследства, обязаны заплатить земельный налог.

- Имущественный налог. Все собственники домов, квартир, земельных участков, комнат, а также некоторых других имущественных объектов согласно действующему законодательству вынуждены отдавать налоговые взносы не только за владение имуществом, но и в случае осуществления сделок, связанных с его покупкой либо продажей.

Необходимо отметить, что в большинстве случаев налог на доходы физических лиц удерживается в размере тринадцати процентов, однако в случае осуществления предпринимательской деятельности ставка на него значительно повышается.

Какие налоги обычно забывают платить

В некоторых ситуациях у физических лиц возникают проблемы с законом по причине неуплаты в государственный бюджет налоговых взносов. Подобные случаи в основном происходят в результате недостаточной осведомленности налогоплательщиков о том, при осуществлении каких именно действий нужно рассчитаться с государством путем внесения в его бюджет определенного платежа.

Например, если физическое лицо берет воду из речек, озер, водохранилищ и других объектов подобного характера, пользуется поверхностями водных участков в личных целях, занимается производством водной энергии, а также осуществляет транспортировку каких-либо объектов по воде, то ему необходимо оплатить так называемый водный налог.

Кроме этого, если физические лица увлекаются рыбалкой или охотой, то они должны иметь в виду, что за каждого убитого зверя, а также за каждый улов снимается налоговый сбор. Также при вывозе товаров за пределы границы России удерживается таможенный налог.

Или, иначе говоря, граждане вносят так называемые акцизные выплаты. Однако подобные сборы распространяются далеко не на все товары, а только на те, которые зафиксированы в статье 181 Налогового кодекса.

etalon-mebeli.ru

etalon-mebeli.ru