Год начала использования налогового вычета это те 365 дней, за которые физическое лицо, оформляющее сокращение налогооблагаемой базы, заявило в декларации на компенсацию подоходного налога впервые. То, зачем придуман данный термин, как правильно определить этот год, а также где его указывать в бланке 3-НДФЛ и как заполнять некоторые другие поля этой же страницы, будет объяснено в статье.

- Бесплатно скачивайте пустой бланк 3-НДФЛ тут.

- Посмотрите пример оформления декларации здесь.

- Используйте программу для 3-НДФЛ, осуществив переход сюда.

Год начала использования вычета

Для того чтобы правильно понимать такой термин, как год начала использования налоговой скидки, стоит знать, что подразумевает под собой понятие вычета. Возврат подоходного налога, который государство компенсирует налогоплательщику за совершение социальных или некоторых других видов расходов, отмеченных в статьях 218-221, называется налоговым вычетом.

Помимо того, уменьшить размер налоговой базы могут и лица, вовсе не осуществляющие какие-либо затраты, а просто имеющие на это право по закону. Речь идет о родителях несовершеннолетних детей, претендующих на стандартную налоговую скидку, а также льготниках.

Следует отметить, что перед тем, как приступить к определению того года, который послужит началом использования вычета, убедитесь, что срок давности на его получение не истек. Если речь идет о возмещении НДФЛ за социальные виды расходов, то компенсацию подобного рода начисляют только в первые три года, прошедшие с момента траты денег.

Что касается года начала применения налогового вычета, то это некий временной период длительностью в 365 дней, за который налогоплательщику в результате начисления определенного вида налоговой скидки впервые компенсировали переплаченный налог на доходы физических лиц.

Зачем введен данный термин

Многие физические лица не знают, что такое начальный год применения налогового вычета, либо вовсе не понимают, зачем данный термин был введен в действие Федеральной налоговой службой. Необходимость идентификации такого года тесно связана с процедурой возмещения подоходного налога, которая реализуется по следующим правилам:

- Определяется, сколько за год налогоплательщик выплатил на НДФЛ. На территории Российской Федерации действует правило, согласно которому независимо от того, какую физическому лицу начислили сумму вычета, ему за год все равно не могут компенсировать больше, чем он отдал за этот же промежуток времени на НДФЛ.

- Размер компенсации делится на годовую сумму уплаченного налога. Далее берется общий размер компенсации и делится на сумму, которую внес за последний год на налоговые взносы получатель вычета (подразумевается, что последние несколько лет на НДФЛ выплачивался в одинаковом размере). Например, сумма социальной налоговой скидки равна 14 800 рублей, а выплаченного НДФЛ – 5 850 рублей. Таким образом, выплачивая каждый год обратно по 5 850 рублей, налогоплательщику полностью компенсируется социальный расход за три года (14 800/5 850 = 2,5).

В связи с этим, чтобы налоговый инспектор понимал, какой раз и какую часть налоговой скидки он должен возместить физическому лицу в соответствии с данным бланком 3-НДФЛ, нужно правильно установить и указать год, послуживший началом использования вычета. Если же размер налоговой скидки небольшой и налогоплательщику ее перечислят разовым платежом, то внесение этого показателя не требуется.

Как определить год начала применения налоговой скидки

Для того чтобы правильно идентифицировать временной промежуток, являющийся первым годом использования налоговой компенсации, следует учитывать, что это не те 365 дней, в течение которых налогоплательщик впервые получил на руки материальные средства по оформленному вычету. Это тот год, за который их перечислили. Кроме того, стоит помнить, что претендовать на возмещение НДФЛ за тот или иной налоговый период можно только тогда, когда он полностью закончится (то есть начиная с начала следующего года).

Например, физическое лицо решило воспользоваться услугой сокращения размеров своей налогооблагаемой базы и вернуть переплаченный в 2015 году НДФЛ. Соответственно, бланк декларации по форме 3-НДФЛ налогоплательщик должен оформлять и подавать на рассмотрение не раньше, чем наступит 2019 год.

В таком случае, несмотря на то, когда получатель налогового вычета впервые получит денежную компенсацию (в 2017, 2019 …), годом начала использования налоговой скидки будут считаться именно те 365 дней, за которые физическому лицу первый раз возместили налог. В рассматриваемом примере это 2015 год.

Где в декларации указывается данный параметр

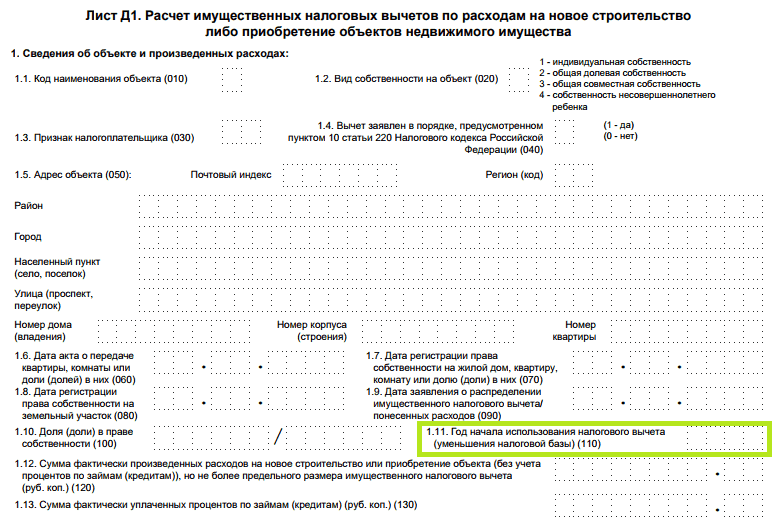

Как известно, для того, чтобы физическому лицу предоставили налоговый вычет, обязательно нужно заполнить бланк 3-НДФЛ, причем сделать это правильно и внести все необходимые показатели. Год, ставший началом использования налоговой компенсации, нужно указывать при оформлении таких вычетов, которые характеризуются немалым размером. Как правило, это имущественные налоговые скидки, для которых в форме 3-НДФЛ выделена страница Д1.

Заполнение страницы Д1

Лист декларации Д1 посвящен осуществлению расчетов имущественных компенсаций за расходы на покупку и строительство объектов недвижимости. Год начала применения вычета имущественного типа фиксируется в первом пункте данной страницы (подпункт 1.11), в строке 110. Для указания этого показателя отведено четыре пустые клетки, в каждую из которых физическому лицу нужно вписать по цифре. Например, если это 2017 год, то в первой ячейке проставляется двойка, во второй – ноль, в третьей – единица, а в четвертой – семерка.

Внимание! Если претендент на уменьшение налогооблагаемой базы занимается заполнением формы 3-НДФЛ от руки, то ему следует учитывать, что делать это можно только с помощью ручки синего или черного цвета, каждая цифра должна находиться строго внутри отведенной для ее указания клетки и быть написана предельно четко и аккуратно.

Поскольку возмещение подоходного налога возможно только при правильном заполнении абсолютно всех листов бланка, то советуем обратить внимание на то, каким образом оформляются некоторые другие поля страницы Д1:

- Строчка 010. Здесь нужно проставить всего лишь одну цифру, дающую понять налоговому агенту, о каком именно объекте недвижимости идет речь. Если физическое лицо вложило материальные средства в покупку или постройку квартиры, то нужно писать двойку, если дома – единицу, если приобрело участок земли с уже имеющимся на нем имуществом – шестерку.

- Строчка 020. Поскольку существует далеко не одна форма собственности, которая может быть оформлена на жилье, ее нужно указать в декларации. Это делается с помощью проставления цифры 1, 2, 3 или 4 в строке с кодом 020. Если имущественным объектом владеет исключительно налогоплательщик, то прописывается единица, если же жилье оформлено в общую собственность – двойка или тройка (для долевой – цифра 2, а для совместной – число 3), а если в роли хозяина недвижимости выступает несовершеннолетнее физическое лицо, то пишется четверка.

- Строчка 030. Поскольку возместить переплаченный налог могут не только собственнику недвижимости, но и его близким родственникам, то на странице Д1 обязательно нужно отметить, кто именно претендует на данную компенсацию. Если это сам владелец, то используется код 01, если его жена или муж – 02, а если мать или отец (когда речь идет об имущественном вычете на объект, которым владеет несовершеннолетний хозяин) – 03.

Если физические лица, проживают в гражданском браке и официально не являющиеся мужем и женой, то претендовать на имущественный вычет для супруга/супруги бессмысленно, поскольку для его начисления обязательным условием является предоставление в налоговую инспекцию свидетельства о браке.

Иногда физические лица оформляют недвижимые объекты в собственность долевого типа либо между собой и не достигшим совершеннолетия ребенком, либо между собой, ребенком и женой/мужем. В первом случае в строчке с кодом 020 нужно писать числовой шифр 13, а во втором – 23.

etalon-mebeli.ru

etalon-mebeli.ru