В этой статье мы рассмотрим форму декларации 3-НДФЛ и узнаем основные правила и детали её оформления.

Скачать образец бланка 3-НДФЛ

Скачать образец бланка 3-НДФЛ

Форма налоговой декларации

Декларацию можно заполнять как на компьютере с помощью специально предназначенного программного обеспечения, так и самостоятельно от руки. Две трети налогоплательщиков зачастую выбирают второй вариант.

Если оформлять документ вручную, то, в первую очередь, можно заполнить поля, в которые физическое лицо точно знает, какие сведения необходимо вносить, а затем обратиться за консультацией к налоговому агенту и выяснить, что и как нужно указывать в оставшихся клетках.

Следует отметить, что для каждой страницы бланка 3-НДФЛ должен быть предназначен один лист формата А4. Размещать сразу несколько страниц на листе, например, одну с одной его стороны и вторую с другой, категорически запрещено.

Каким образцом пользоваться

Налоговая декларация будет признана правомерно оформленной и принята на проверку только в том случае, если физическое лицо, на чье имя составлен документ, воспользовалось формой 3-НДФЛ. Данную форму можно либо легко скачать в интернете, либо попросить ее распечатанный вариант у налогового инспектора.

Последний способ несколько проще, поскольку налогоплательщику выдадут не все листы декларации, из которых состоит бланк 3-НДФЛ, а распечатают всего лишь несколько, требующихся для заполнения в конкретной ситуации.

На сегодняшний день те физические лица, которые занимаются поисками образца 3-НДФЛ самостоятельно, обычно находят их сразу несколько. Выбирать нужно тот, который составлен в соответствии с последними изменениями, введенными действующим законодательством. В 2017 году нужно пользоваться бланком 2016 года, отредактированным 10 октября этого же года.

Структура бланка 3-НДФЛ

Налоговая декларация состоит из трех принципиально разных частей, каждая из которых имеет свой смысл. Для того чтобы физические лица могли довольно легко ориентироваться в документе подобного рода, предлагаем разобраться с его структурой:

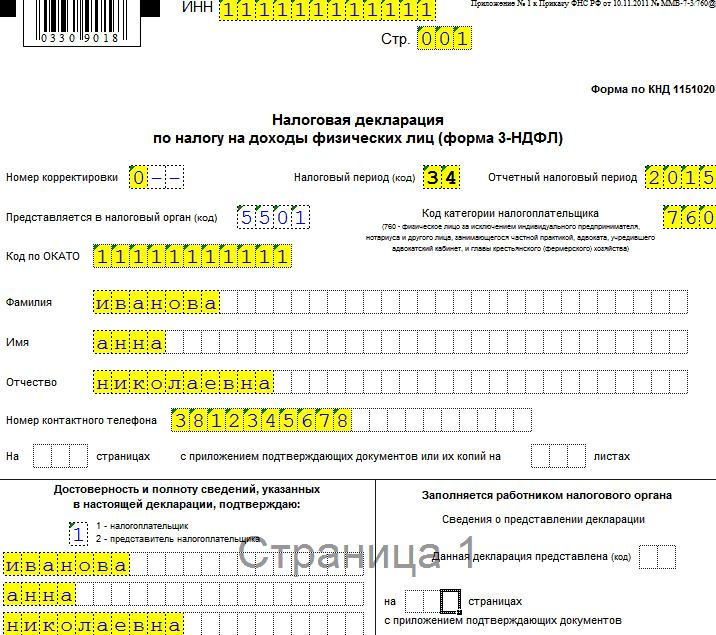

- Первый лист. Для начала налогоплательщик обязан указать свои персональные данные – это фамилия, имя, отчество, адреса прописки и проживания, дата рождения, а также паспортные сведения. Именно для этих целей и предназначена самая первая страница формы 3-НДФЛ.

- Разделы один и два. Данные разделы связаны с самыми разнообразными расчетными данными, касающимися налоговых сборов. Это размер компенсации, которую физическое лицо хочет получить в качестве возмещения за переплаченный им налог, расчет налогооблагаемой базы как с учетом налоговой скидки, так и без нее, а также другие сведения расчетного характера.

- Листы, обозначенные буквами. После того как основная информация указана, физическое лицо может переходить к оформлению страницы, посвященной тому виду вычета, на который оно претендует. Для этого существуют листы, обозначенные по алфавиту от буквы “А” до буквы “И”.

Сдача документа

Перед оформлением бланка стоит помнить, что заполнять его необходимо только тогда, когда налоговый период полностью завершился. То есть, например, если физическое лицо понесло затраты на учебу дочери в 2016 году, то ему нужно будет подождать окончания этого года и только потом вносить сведения в декларацию.

Сдавать бланк документа можно по-разному. Данный процесс осуществляется с помощью интернета, причем не обязательно заполнять декларацию в специальной программе, поскольку также ее можно послать по электронной почте налоговому агенту. И, конечно, такой способ, как отнести документ лично в налоговый орган, также приветствуется.

Образец заполнения формы 3-НДФЛ

С заполнением первого листа декларации справляются самостоятельно практически все налогоплательщики, поскольку указывать паспортные данные требуется во многих документах, поэтому данный процесс не составляет особого труда. В связи с этим предлагаем сразу перейти к рассмотрению образца заполнения первого раздела:

- Верхняя часть листа. Перед тем как начать вносить данные, необходимо в самой верхней части страницы проставить ее номер, а также идентификационный номер налогоплательщика и его фамилию вместе с инициалами.

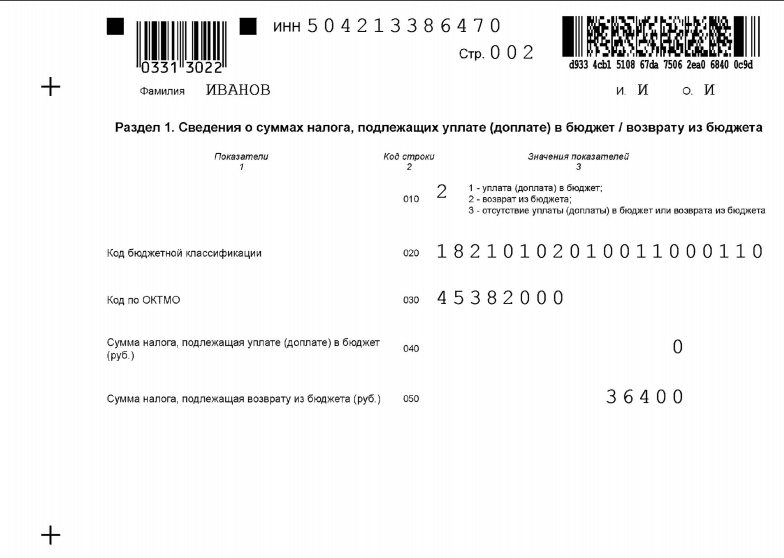

- Строка 010. Здесь физические лица, которые являются претендентами на возмещение подоходного налога, должны поставить арабскую цифру два. Если же налогоплательщик задолжал государству какую-либо сумму денежных средств, то ставится цифра один, а если декларация просто сдается в налоговую службу в качестве отчетного документа, то цифра три.

- Строка 020. В этой строке нужно проставить код бюджетной классификации. Как правило, это комбинация цифр, состоящая из двадцати знаков, которая предназначена для учета затрат, а также источников дохода налогоплательщика. Найти необходимый для конкретной ситуации код можно довольно легко с помощью налогового справочника.

- Строка 030. В данной строке от физического лица требуется указание так называемого ОКТМО. Это сокращение обозначает следующее: общероссийский классификатор территорий муниципальных образований. Узнать цифры, из которых состоит нужный налогоплательщику код, можно в налоговой инспекции либо на специально предназначенных для этих целей сайтах.

- Строка 040. Если бланк декларации оформляется для начисления налоговой скидки, то в этой строке ставится число ноль, поскольку она требует указания размера денежной суммы, которую налогоплательщик должен в государственную казну.

- Строка 050. Сюда вписывается та сумма, которая по закону должна быть возмещена физическому лицу. Или, иначе говоря, та сумма, которая была им отдана в качестве НДФЛ раньше в размере, несколько превышающем установленный.

ВНИМАНИЕ! После того как физическое лицо окончило процесс заполнения какого-либо из листов налоговой декларации, оно обязательно должно поставить на нем сегодняшнюю дату и подпись.

Как часто подают декларацию на проверку

Если физическое лицо решило вернуть себе переплаченную часть налога и заполнило для этого декларацию, то документ нужно будет переоформлять и отправлять на проверку один раз в год снова и снова, пока ему полностью не вернут всю положенную денежную компенсацию. Так как в год не могут возместить больше денег, чем налогоплательщик отдал на НДФЛ за этот же период времени, то процесс выплаты компенсации затягивается на несколько лет.

Таким образом, если некий Петров Александр Иванович на протяжении последних пяти лет выплачивал за год подоходного налога на сумму 64 500 рублей, а возместить ему должны 193 500 рублей, то подавать в налоговую службу бланк декларации потребуется в течение трех лет (193 500/64 500 = 3). Каждый год Петрову А.И. будут начислять по 64 500.

etalon-mebeli.ru

etalon-mebeli.ru