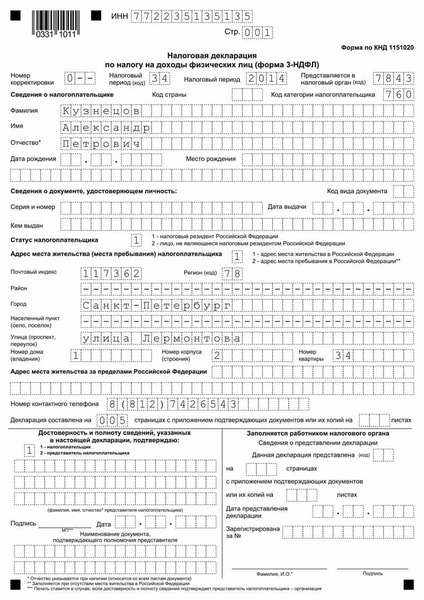

Форму налоговой декларации 3-НДФЛ по налогу на доходы для физических лиц необходимо заполнять тем, кто планирует получить налоговый вычет. В этой статье мы рассмотрим нюансы заполнения этой формы.

Декларация по налогу на доходы физических лиц

Как известно, в 2017 году физические лица должны вносить все данные об источниках своей прибыли в бланк декларации за 2016 год, который составлен по форме 3-НДФЛ.

Данный бланк был одобрен 24 декабря 2014 года Федеральной налоговой службой с помощью специального приказа под номером ММВ-7-11/671. Однако бланк с 25 ноября 2015 года уже успел несколько видоизмениться, а после этого десятого октября 2016 года также был модифицирован на основе приказа номер ММВ-7-11/552.

Необходимо отметить, что даже если физическое лицо оформляет декларацию с целью получения вычета не за последний год (например, за 2014 год), то ему нужно пользоваться формой, включающей в себя самые последние изменения.

Какие лица обязаны заполнять

Поскольку декларация принадлежит к отчетным видам документации перед налоговой инспекцией, то и заполнять ее должны те физические лица, которые являются налогоплательщиками. Как правило, все налоговые сборы автоматически снимаются с ежемесячной заработной платы, но помимо нее налогоплательщики могут иметь и другие источники доходов. Поэтому вносить данные о полученной прибыли дополнительного характера входит в обязанности следующих физических лиц:

- Налогоплательщиков, осуществивших имущественные сделки. Все физические лица, получившие прибыль от продажи жилья либо доход от сдачи какого-либо имущественного объекта.

- Налогоплательщики, доход которых связан с инвестициями. Если физические лица продали документы, созданные для передачи имущественных прав (так называемые ценные бумаги) либо часть каких-либо активов, которые первоначально были внесены ими с целью обеспечения функционирования предприятия, и получили материальную прибыль, то им необходимо заполнить бланк 3-НДФЛ.

- Налогоплательщики, являющиеся предпринимателями. Ни для кого не секрет, что индивидуальные предприниматели работают исключительно на себя, а не на государство Российской Федерации. В связи с этим налоговые инспекторы строго контролируют, чтобы налогоплательщики, занимающиеся частной деятельностью, вовремя и полностью выплачивали все налоговые сборы. Это делается путем заполнения ними декларации.

- Налогоплательщики, получившие выигрыши. На сегодняшний день существует огромное количество лотерей, акций и всевозможных мероприятий, которые дают возможность выиграть довольно значительную сумму. Если налогоплательщику везет и он становится победителем процедуры подобного рода, то его доход обязательно должен быть задекларирован.

Вышеперечисленный список вмещает в себя далеко не все ситуации, в которых необходимо оформить и сдать на проверку 3-НДФЛ. Также документ зачастую заполняют с целью сокращения размеров налогооблагаемой базы в связи с тратой материальных средств на ряд определенных услуг, за которые согласно нормам налогового законодательства полагается начисление вычета.

Как оформить декларацию

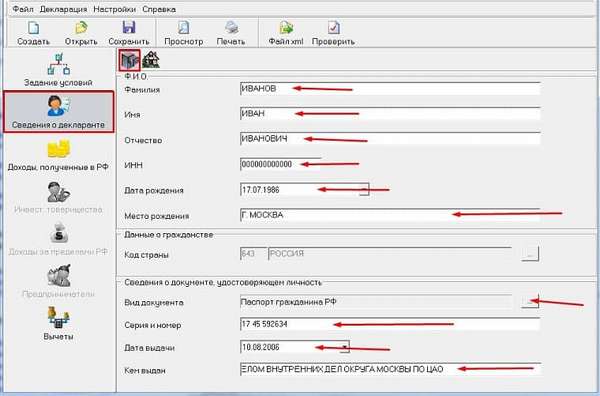

Документ, оформленный по образцу 3-НДФЛ, вовсе не обязательно распечатывать и вносить в него данные от руки. Бланк можно и скачать. Он опубликован при помощи специальной программы, выложенной на официальном сайте Федеральной налоговой службы. Если по каким-либо причинам налогоплательщик не хочет заполнять образец декларации ни одним из предложенных способов, то существует еще один вариант – оформление в онлайн-режиме на этом же сайте.

Однако выбирая ручной метод заполнения, обязательно помните об основных правилах, гласящих о том, каким образом нужно вносить информацию в образец документа:

- Как вписывать данные в ячейки? Для каждого показателя, который налогоплательщик должен указать в документе, предназначена специальная ячейка, состоящая из определенного количества клеток. Данные, требующиеся в конкретной ячейке, должны быть прописаны четко в ней и не выходить за ее пределы, а если остаются пустые клетки, то в них нужно проставить прочерк.

- Как должен быть написан текст? Как известно, декларация содержит не только цифровые обозначения. Весь текст нужно писать исключительно на русском языке печатными заглавными буквами. Цвет чернил также играет роль, рекомендуется пользоваться ручкой синего или черного цвета.

- Где брать информацию, которая требуется в декларации? Некоторые физические лица начинают самостоятельно рассчитывать данные, вписывать их в ячейки в 3-НДФЛ, а потом, когда получают остальные документы, необходимые на вычет, понимают, что в них указаны совершенно другие сведения. Поэтому декларацию оформляют только после того, как у налогоплательщика имеются все нужные справки. Физическим лицам следует просто переписать данные из справок, тем самым сделав для себя процесс заполнения декларации максимально простым.

ВНИМАНИЕ! Формат печати образца налоговой декларации также очень важен. Каждая страница должна быть напечатана на одном листе. Присутствие текста с двух сторон листа не допускается.

В какой орган отправить документ

После того как бланк 3-НДФЛ полностью готов, его нужно сдать на проверку. Физическому лицу потребуется найти контакты налоговой инспекции, адрес нахождения которой совпадает с местом его регистрации, и отнести туда на проверку декларацию. Если у налогоплательщика попросту не хватает времени лично прийти в налоговую инспекцию либо часы работы данного органа не совпадают с его графиком, то документ можно выслать по обычной либо электронной почте.

Однако в тех ситуациях, когда физическому лицу необходимо предоставить второй экземпляр декларации (например, для работодателя или же в судебный орган), ему все-таки потребуется лично посетить налоговую службу. Оригинал декларации необходимо сдать, а на копии проставить подпись налогового агента, свидетельствующую о полном совпадении данных, прописанных в обоих документах.

Сколько длится проверка 3-НДФЛ

После того как бланк декларации 3-НДФЛ попал в руки к налоговому агенту, он начинает выполнять его камеральную проверку. Длительность данного процесса в каждом отдельном случае разная. Как правило, если документ оформлен без помарок, приведенная в нем информация не повреждена и к нему приложен весь необходимый пакет документации, то его проверят в максимально кратчайшие сроки – в течение одного месяца.

Однако в некоторых особо сложных ситуациях, зачастую при несоблюдении налогоплательщиком правил оформления и указания ложной информации, проверка может занять около трех месяцев.

Как правило, камеральная проверка состоит из трех основных этапов:

- Контроля соблюдения законодательных норм. В первую очередь, налоговой инспектор смотрит, чтобы все данные, предоставленные в декларации, соответствовали установленным законодательным нормам. Если дело касается начисления вычета, то проверяют, действительно ли он положен налогоплательщику по закону.

- Проверки документов, приложенных к 3-НДФЛ. Вся документация, поступившая на рассмотрение вместе с декларацией, также тщательно проверяется, поскольку, как уже было отмечено выше, сведения, отмеченные в 3-НДФЛ, прописываются на ее основе.

- Изучение документов, которые имеются в налоговой службе. Ряд некоторых бумаг присутствует в налоговой инспекции. На физическое лицо делается запрос по документам и проверяется, имеет ли он право на получение материальной компенсации, указанной в 3-НДФЛ.

etalon-mebeli.ru

etalon-mebeli.ru