Физическим лицам, желающим получить налоговый вычет, не обойтись без оформления такого документа, как форма 3-НДФЛ. В связи с этим предлагаем разобраться с общими вопросами, касающимися правил заполнения бланка декларации, а также рассмотреть несколько наглядных примеров.

- Образцы бланков декларации за 2017 год размещены тут.

- Программу для оформления декларации рекомендуем скачивать здесь.

- Ссылка на пустую форму 3-НДФЛ.

Бланк 3-НДФЛ

Претенденты на уменьшение налоговой базы для реализации данного процесса обязательно должны внести все необходимые сведения в декларацию по форме 3-НДФЛ. Документ подобного рода принят Федеральной налоговой службой, большинство информации в нем нужно указывать с помощью различных кодовых комбинаций.

Как правило, налогоплательщики скачивают бланк документа полностью. Однако только первые несколько листов необходимо заполнять всем физическим лицам без исключения, а остальные страницы в зависимости от ситуации.

Таким образом, если как основные, так и дополнительные источники прибыли физического лица, которое претендует на возмещение налога за расходы на строительство дома, расположены в России, то ему понадобится внести данные в титульный лист, первый и второй разделы, а также листы, обозначенные буквами А и Д1.

Внимание! На каждой странице необходимо проставлять ее порядковый номер, а на титульной дополнительно указать общее количество листов в бланке. Нумерация используется трехзначная и начинается с нулей. Таким образом, если заявителю на вычет нужно обозначить четвертый по порядку лист в 3-НДФЛ, то он должен написать два нуля, а затем цифру четыре (004).

Каким образом вносятся данные

При работе с налоговой декларацией физическому лицу потребуется найти несколько типов данных. В первую очередь, это информация в виде текста из документа, удостоверяющего личность (фамилия, имя, отчество, адрес проживания и некоторое другое). Кроме этого, нужно будет внести в ячейки декларации различные денежные суммы, взятые из чеков, квитанций, справки 2-НДФЛ, а также другой расчетной документации.

А некоторые данные, требуемые в декларации, – это коды, состоящие из различных числовых комбинаций. Они являются очень удобными, поскольку предназначены для зашифровки текста, что позволяет увеличить количество места на листе формы 3-НДФЛ для написания иной информации.

Образцы оформленных листов декларации

Чтобы понять, какой именно лист бланка налоговой декларации необходимо заполнить для начисления определенного вида вычета, достаточно прочитать названия всех страниц (они выделены жирным шрифтом) и выбрать нужную.

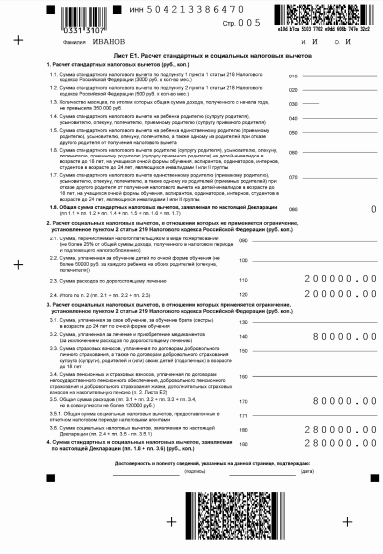

Таким образом, если физическое лицо хочет заявить на социальную налоговую компенсацию, то ему необходимо оформить лист Е1. Эта же страница предназначена и для получения стандартного вычета. А если налогоплательщик продал либо купил имущество и хочет вернуть подоходный налог, то лист Д2 или Д1 соответственно.

Пример листа на возмещение НДФЛ за лечение

Если речь идет о начислении компенсации за затраты, связанные с медицинскими услугами, и заявитель на вычет уже оформил основные страницы 3-НДФЛ, то ему остается всего лишь указать информацию в нескольких строчках листа Е1:

- 080 – в данном поле необходимо написать сумму стандартной налоговой скидки, начисленной заявителю (лист Е1 одновременно посвящен оформлению и социального, и стандартного вычета). Так как рассматриваемый пример имеет отношение только к возврату НДФЛ за лечение, то в данном поле нужно поставить нуль,

- 110 – если налогоплательщик расходовал материальные средства на медицинские услуги, которые зафиксированы в утвержденном законодательством перечне дорогостоящих процедур, то в этой строке нужно отобразить размер потраченной суммы,

- 120 – рядом с таким кодом необходимо повторно проставить сумму из предыдущего пункта. Это поле предназначено для указания общей суммы затрат социального типа, которые пошли на благотворительность, образование и медицинские услуги. Так как данный пример посвящен только вычету за лечение, то в строку 120 и 110 вносятся одинаковые значения,

- 140 – если помимо дорогостоящих услуг налогоплательщик оплачивал стандартные медицинские процедуры или тратил деньги на покупку лекарственных средств, то подобные затраты нужно зафиксировать в данной строке третьего пункта листа Е1,

- 170 – здесь пишутся те же самые цифры, что и в строке с кодом 140, поскольку заявитель на социальную налоговую скидку не понес затраты на свое образование или обучение братьев/сестер, а также не тратил денежные средства на пенсионные или страховые выплаты,

- 180 – это поле необходимо для внесения итоговой суммы, которая выходит в результате сложения размеров всех социальных расходов, заявленных в бланке 3-НДФЛ. В данном случае нужно просуммировать значения из строки 120 и 170,

- 190 – эта строка подразумевает указание общего размера двух видов налогового вычета (стандартного и социального). Поскольку размер первого из них равен нулю, то в этом поле повторно пишется параметр, проставленный в предыдущем пункте страницы Е1.

Необходимо отметить, что если суммы затрат налогоплательщика содержат копеечную часть, то ее обязательно нужно указать. Это делается следующим образом – сначала пишутся рубли, затем ставится точка, потом отображаются копейки.

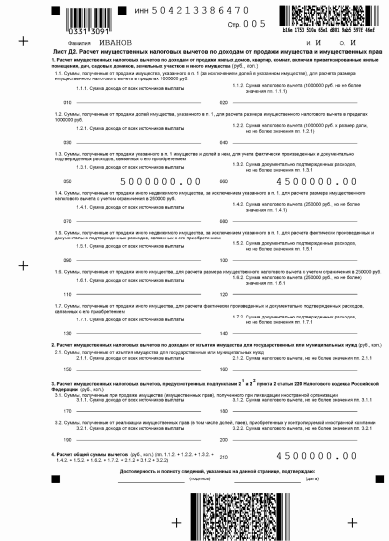

Как заполнить лист на вычет за продажу жилья

Если налогоплательщик, в прошлом являющийся законным владельцем недвижимости, продал ее и желает получить налоговую компенсацию, ему потребуется вписать определенные сведения в лист бланка декларации Д2. Заполнение любой страницы рекомендуем начинать с проставления цифр идентификационного кода заявителя на уменьшение налогооблагаемой базы, указания номера листа и написания фамилии и инициалов.

После этого налогоплательщику, независимо от того, в каких денежных пределах он оформляет налоговую скидку на имущественный объект, необходимо будет отобразить общий размер прибыли, которую он получил в течение налогового периода от всех имеющихся источников выплаты. А затем внести следующие параметры:

- Сумму вычета. В листе Д2 многие поля предназначены для написания суммы налоговой скидки. Однако каждое из них соответствует отдельной ситуации. Например, строка 040 предназначена для физических лиц, которые продали долю в имущественном объекте и хотят получить налоговую компенсацию. Строки 080 и 120 – для вычетов, максимальный размер которых равен 250 000 рублей.

- Сумму затрат. Также в листе Д2 имеются поля, в которые необходимо вписать размер расходов налогоплательщика, подтвержденных с помощью документации. Данное значение нужно указывать в строке 060, 100 или 140. Выбор поля зависит от размера затраты.

- Общую сумму. При визуальном подходе к листу Д2 любой налогоплательщик заметит, что он разделен на два столбца. В строке 210 нужно написать результат, который выйдет после суммирования всех параметров, отображенных заявителем на имущественный вычет во втором столбце.

В большинстве случаев в страницу Д2 вносится значение либо из первого, либо из второго пункта, в то время как параметр из третьего пункта должен быть указан в любом случае. Если налогоплательщик в процессе заполнения бланка декларации допускает ошибку, то лист нужно перепечатать и заново оформить.

После того как претендент на вычет, начисляемый за продажу недвижимости, определится, какие из вышеуказанных параметров ему необходимо указать, и впишет их в лист Д2 формы 3-НДФЛ, потребуется подтвердить их достоверность – поставить подпись в нижней части страницы, а рядом написать дату.

Как правило, проверка документа занимает от 30 до 120 дней. По истечении данного срока деньги перечисляют на банковскую карту заявителя на возмещение подоходного налога. А в случае неблагоприятного исхода данной процедуры физическому лицу присылают письменный отказ в начислении налоговой скидки.

etalon-mebeli.ru

etalon-mebeli.ru