Порой при увольнении работодатель производит удержание с работника за неотработанные дни отпуска. В такой ситуации как от сотрудника, так и от начальника требуется точное понимание, при каких обстоятельствах и в каком размере взимается финансовый вычет, об этом и пойдёт речь в данной статье.

Откуда берутся неотработанные отпускные

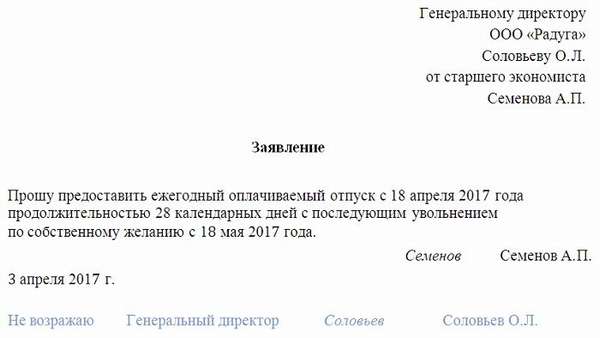

Согласно Трудовому кодексу РФ (ст. 115), после полугода работы сотрудник имеет право на оплачиваемый 28-дневный отпуск, хотя фактически он заработал лишь 14 дней. Если работник воспользуется правом, то получится, что оставшиеся две недели он отгулял авансом. Более того, по согласию с начальством или при наличии особых обстоятельств (например, возраст сотрудника ниже 18 лет) отпуск может быть взят в полной мере и раньше.

Это ситуация риска для работодателя, поскольку данный работник имеет право в любой момент, даже находясь в отпуске, написать заявление об уходе по собственному желанию, не отработав трудовой год до конца.

Законодательство в этом вопросе встаёт на защиту интересов работодателя. Так, согласно п. 2 ст. 137 ТК РФ, он имеет право сделать вычет из заработной платы уходящего сотрудника в качестве компенсации за неотработанное время, но с оговоркой, что данное удержание не должно превышать 20% от её общей суммы, и лишь в ряде случаев, оговоренных в федеральных законах. Сумма может достигать 50% причитающейся увольняющемуся специалисту зарплаты.

Права и обязанности, связанные с отпуском

Итак, может сложиться спорная ситуация, в которой увольняющийся сотрудник не успел отработать взятые авансом отпускные дни. В чём сложность для работодателя?

С одной стороны, Трудовой кодекс обязывает его выплатить сотруднику всю заработанную к моменту разрыва трудовых отношений сумму. С другой, есть у него и право — удержать определённый процент в качестве компенсации за взятый авансом и не отработанный в полной мере отпуск (статья 137 ТК РФ).

Есть и исключения из данного правила, то есть взимать вычет при возникновении неотработанных на момент увольнения отпускных нельзя, если:

- работник уволен по причине ликвидации организации, сокращения или оптимизации штата,

- увольнение связано с призывом сотрудника на военную или альтернативную ей гражданскую службу,

- работник признан нетрудоспособным: это решением подтверждено соответствующим медицинским заключением (см. ст. 83 ТК РФ, Приложением к Приказу Минздравсоцразвития России № 441н от 02.05.2012 года),

- прекращение трудовых отношений стало следствием чрезвычайных обстоятельств, таких как военные действия, катаклизмы, эпидемии и т. п.

Важно! Последнее должно иметь подтверждение органа госвласти данного субъекта РФ или Правительства РФ.

Обращаем внимание читателя на то, что данный список не является полным, а за всеми уточнениями лучше обращаться к соответствующим разделам ТК РФ.

Обязательны ли удержания при неотработанных на момент увольнения отпускных

Удержание не является обязательным требованием и зависит от желания работодателя. Если он сочтёт необходимым списать задолженность, составляется соответствующее соглашение, подтверждающее факт прощения долга.

Несколько сложнее проходит эта процедура, если работник является юридическим лицом. В этом случае и времени на оформление, и требующих подписания сторонами бумаг потребуется в разы больше. Может возникнуть также необходимость корректировки налоговых обязательств.

Документ, на основании которого проходит процедура списания долга по отпускной переплате, аналогичен рядовым соглашениям, составляемым в процессе рабочего делооборота. Для того чтобы документ имел юридическую силу, в нем непременно должны быть указаны дата и место составления, реквизиты сторон соглашения, точная сумма списываемого долга, а в конце обязательны подписи обеих сторон.

Налоговые нюансы прощения отпускного аванса

К сожалению, достигнутого соглашения для того, чтобы закрыть тему долга, недостаточно. Требуется ещё провести определённые налоговые корректировки.

Для работодателя жест великодушия влечёт за собой перерасчёт налога на прибыль (п. 1 ст. 252, п. 49 ст. 270 НК РФ). Возникшие расходы экономически необоснованные (не направленные на получение дохода), поэтому не учитываются при формировании налогооблагаемой прибыли.

Не требуется исправлять отчётность по страховым взносам на сумму отпускных за неотработанный срок. Возмещения данных сумм от работника также не требовалось, поэтому оснований для перерасчёта не возникает.

То же самое и в отношении обязательств по НДФЛ — налоговые издержки были сделаны в момент, когда отпуск был оплачен сотруднику.

Методика расчета авансовых отпускных

Если работодатель прощать неотработанные отпускные не собирается, потребуется провести расчёт, чтобы выяснить, какая именно сумма осталась за сотрудником в виде долга на момент увольнения. Манипуляции проделать необходимо несложные: высчитать число неотработанных дней отпуска, среднюю заработную плату в день и, перемножив показатели, получить сумму авансовой выплаты.

Для упрощения расчётов можно воспользоваться следующей формулой:

КДно = КДио — [КДо / 12 мес. x КМ], где КДно — неотработанные отпускные дни, КДио — дни, которые были использованы, КДо — продолжительность очередного отпуска, а КМ — фактическое количество месяцев работы в организации.

Сумма неотработанных отпускных (?Онд) рассчитывается по формуле ниже, причём (КДно) — количество неотработанных дней отдыха, (СЗ) — средний заработок в день:

?Онд = КДно x СЗ.

ВАЖНО! Иногда при перерасчёте выясняется, что часть отпускного времени за период работы сотрудник не выгулял в полном объёме, а в текущем рабочем году каникулы соответствовали графику отпусков. В конечном счёте, к примеру, 8 авансовых дней в текущем году против 14 неиспользованных прежде. При таком раскладе работодатель не имеет права на удержания — более того, он обязан при окончательном расчёте выдать увольняющемуся сотруднику компенсацию за 6 дней.

Пример расчета авансовых отпускных

Итак, возьмём к примеру работника по имени Алексей Иванович, который на момент увольнения уже отгулял целиком положенные 28 дней отпуска. При этом получается, что неотработанных каникулярных дней осталось 10. Оклад Алексея Ивановича составляет 28000 руб, а средний заработок в день — 1300 руб.

?Онд = 10 (КДно) x 1300 (СЗ) = 13000

Такая сумма осталась неотработанной Алексеем Ивановичем на момент увольнения. Как произвести удержание?

ВАЖНО! При расчётах в данном примере не было необходимости учитывать праздничные дни или изменения размера оклада. Для каждой конкретной ситуации необходимо проводить уместную корректировку.

Удержание за использованный отпуск при увольнении

Та сумма, которую мы получили при расчётах выше, необязательно равна конечной сумме удержания, поскольку, как уже упоминалось в статье, вычет не может составлять более 20% от месячной зарплаты работника. В ст. 138 ТК РФ допущено превышение данной величины до 50% для отдельных ситуаций. Какого рода ситуации имеются в виду? Дело в том, что сотрудник может быть должен организации на момент увольнения и по другим параметрам — например, возмещение ущерба. В таком случае суммарный вычет не может превышать половину среднемесячного заработка.

Если долг превышает оговорённые в Трудовом кодексе 20%, как быть с оставшейся суммой? Есть несколько вариантов действий:

- можно обратиться к работнику и попросить его о добровольном возмещении задолженности в полной мере,

- согласно постановлению в ст. 382-383 ТК РФ 138 ТК РФ, работодатель имеет право взыскать задолженность через суд,

- можно списать оставшуюся непогашенной сумму.

Важно понимать, что суд необязательно примет решение в пользу работодателя. В судебной практике встречаются случаи, когда конечное постановление выносится в пользу уволившегося сотрудника.

Законодательная база

- Статья 137 ТК РФ регламентирует основания для удержаний из заработной платы работника.

- Статья 138 ТК РФ определяет размер удержаний.

- П. 1 ст. 252, п. 49 ст. 270 НК РФ регулируют порядок налоговых корректировок при прощении долга или совершении удержания из заработной платы работника.

etalon-mebeli.ru

etalon-mebeli.ru