Заявители на вычет, которые занимаются оформлением декларации собственноручно, а не при помощи программы, зачастую не знают, как правильно заполнить 3-НДФЛ. В связи с этим предлагаем разобраться с основными правилами, учитывая которые, необходимо вносить сведения в форму декларации, а также с некоторыми дополнительными нюансами.

- Скачать пустую форму 3-НДФЛ за 2017 год можно здесь.

- С примером оформленной декларации можно ознакомиться тут.

- Воспользоваться программой для 3-НДФЛ можно по данной ссылке.

Заполнение налоговой декларации

В 2019 году действует ряд указаний, касающихся оформления бланка декларации, утвержденных Федеральной налоговой службой и перечисленных в приказе номер ММВ-7-11/552, опубликованном 25 октября в 2017 года. Для подтверждения написанных в декларации сведений налогоплательщику потребуется прикрепить к ее бланку некоторые документы (оригиналы либо заверенные копии).

Следует отметить, что значения в 3-НДФЛ можно вписывать или от руки, или на компьютере, главное, использовать черный либо синий цвет чернил в процессе заполнения/распечатывания, а на каждом листе размещать строго одну страницу бланка.

Требования общего характера

Несмотря на то, что каждый лист формы предназначается для указания разной информации, все же существуют правила, распространяющиеся абсолютно на все страницы данного документа:

- Написание текста. Все сведения, которые должны быть прописаны словами, указываются только буквами русского алфавита, причем большими и печатными. Начинать писать текст необходимо с ячейки, расположенной с левого края, отведенного для определенного показателя поля. Если налогоплательщику нужно проставить разделительный знак (например, дефис в названии города Санкт-Петербург), то его также нужно отображать в отдельной клетке.

- Указание сумм. Все денежные суммы вносятся в бланк в рублевой валюте. Если для них отведены поля, разделенные на несколько частей (сначала идут ячейки, затем точка и потом еще несколько пустых клеток), то в одной из них проставляются рубли, а в другой копейки.

- Исправления и ошибки. Если заявитель на налоговый вычет замечает, что им была сделана ошибка, то исправлять ее запрещено. Существует единственный вариант устранить данный недочет – снова распечатать лист бланка 3-НДФЛ и указать в нем правильные параметры.

- Отсутствие данных. Иногда некоторые поля в налоговой декларации остаются или полностью пустыми, или не до конца заполненными. В подобных случаях в неиспользованные клетки нужно внести прочерки, тем самым показав налоговому инспектору, что информация, требуемая в них, отсутствует.

- “Шапка” страниц. Каждый лист начинается с ячеек, в которые нужно вписать идентификационный код претендента на уменьшение налогооблагаемой базы. Затем следуют три клетки, предназначенные для нумерации страницы (если в документе меньше десяти листов, то первые две ячейки заполняются нулями), а потом строка, отведенная для написания фамилии и инициалов.

- Нижняя часть листов. Абсолютно каждая страница декларации должна быть подписана физическим лицом, которое оформило данный документ. Подпись служит неопровержимым доказательством того, что налогоплательщик подтверждает и несет ответственность за написанные в бланке сведения.

- Код по ОКТМО. Данный шифр, установленный общероссийским классификатором, вносится в первый раздел налоговой декларации и может состоять или из восьми, или из одиннадцати знаков. В первом случае в оставшихся ячейках ставятся не нули, а прочерки.

- Заполнение полей. Каждое поле разделено на определенное число пустых клеток, в которые должна быть вписана информация. Если налогоплательщик при подсчете знаков какого-либо параметра приходит к пониманию того, что их больше, чем ячеек поля, то этот факт означает, что найденные им данные заведомо неправильные.

Правила, касающиеся отдельных листов

После ознакомления с основным перечнем указаний по оформлению декларации предлагаем подробней остановиться на заполнении отдельных страниц, к которым относятся такие:

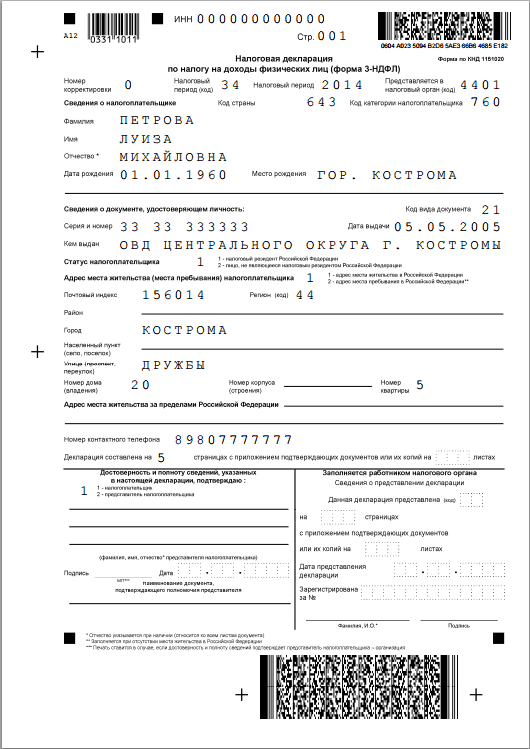

- Титульная. На этой странице от физического лица требуют несколько кодов, предназначенных для шифра длительности налогового периода, страны, налоговой инспекции, категории, к которой принадлежит заявитель на вычет, документа и региона. Все эти числовые комбинации вместе с расшифровками зафиксированы в специальных справочниках, находящихся в свободном доступе. Помимо этого, на титульном листе необходимо проставить дату рождения и выдачи документа, удостоверяющего личность налогоплательщика. Сначала пишется день, затем месяц и год.

- Первый раздел. В данном листе в строке 010 физическое лицо должно внести определенный показатель, влияющий в дальнейшем на то, потребуется заполнять поле с кодом 040 или 050. Однако в любом случае в пустой строке необходимо поставить ноль или прочерки.

- Второй раздел. Суммы, которые должны быть указаны в разделе два, в первом и втором пункте пишутся по-разному. В первой части листа необходимо вести учет копейкам, а во второй нет. Помимо этого, следует учитывать, что значения должны быть расположены как можно ближе к правому краю поля. Таким образом, если суммарный размер налога, который должен выплатить заявитель на уменьшение налогооблагаемой базы, равен 76 655 рублей, то эти цифры указываются в последних пяти клетках поля.

- Лист А. Лист, предназначенный для отчета о размере доходов, полученных физическим лицом, состоит из трех частей, каждая из которых посвящена отдельному источнику прибыли. Однако если у налогоплательщика имеется большее число таких источников, то их все необходимо зафиксировать в декларации, а лист А продлить (добавить еще одну или несколько страниц).

Особенности оформления формы

Некоторые физические лица помимо заполнения основных страниц налоговой декларации обязаны внести значения в листы, имеющие дополнительное предназначение. Это касается налогоплательщиков, заработок которых связан с зарубежными фирмами и начисляется им в иностранной валюте. В подобной ситуации налогоплательщикам нужно оформить лист Б и учесть, что курс валюты должен соответствовать курсу, принятому Центральным Банком Российской Федерации.

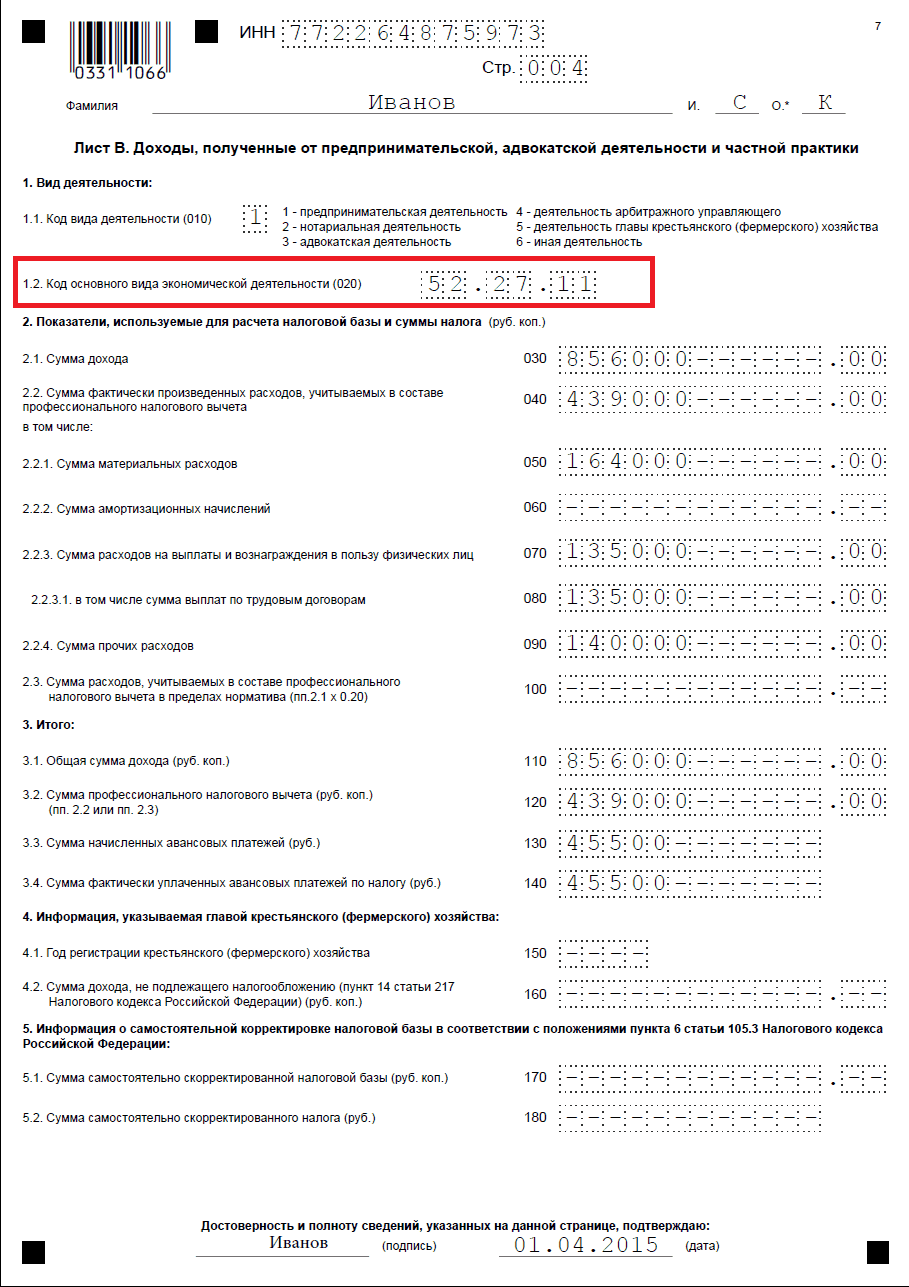

Также в бланке 3-НДФЛ имеется лист, обозначенный русской буквой В, который обязаны заполнить лица, получающие прибыль за оказание услуг частного характера (юристы, предприниматели, управляющие). В пункте 1.2 данного листа необходимо указать код экономической деятельности, которой занимается физическое лицо. Этот шифр шестизначный, причем сначала пишутся первые две цифры, затем ставится точка, после которой следует еще два числа, потом идет снова точка и за ней уже последние знаки кода.

Рекомендуется обратить внимание и на лист Д1, касающийся вычета, выдаваемого при покупке имущества. Поскольку налоговая скидка распространяется и на недвижимость, находящуюся в долевой собственности, то налогоплательщик должен отметить, какая именно часть ему принадлежит. Для указания дробной части (например, если физическое лицо владеет одной комнатой из пяти) нужно применять косую черту. В данном случае это делается следующим образом 1/5.

Внимание! Если претендент на вычет не уверен в достоверности каких-либо значений или не имеет соответствующего документального подтверждения, то их указывать в документе не стоит, поскольку физическое лицо несет ответственность за всю приведенную в бланке 3-НДФЛ информацию.

etalon-mebeli.ru

etalon-mebeli.ru