Физические лица, желающие получить вычет, с помощью данной статьи смогут узнать, как заполнить налоговую декларацию по форме 3-НДФЛ за 2019 год. Также будут приведены образцы нескольких заполненных страниц бланка данного документа, что значительно облегчит процесс его оформления для налогоплательщиков.

- Бланк формы 3-НДФЛ за 2017 год расположен здесь.

- Скачать пример заполненной декларации можно по данной ссылке.

- Воспользоваться программой для заполнения 3-НДФЛ можно по этой ссылке.

Бланк декларации

Те налогоплательщики, которые в 2019 году претендуют на вычет, должны скачать, распечатать и внести данные в бланк 3-НДФЛ. Так как данный документ постоянно немного видоизменяется, то следует использовать его самую последнюю версию, которая вступила в действие от 25.10.2017 года, а подавать необходимо в налоговую службу, расположенную в том же районе, где прописан заявитель на вычет.

Внимание! Федеральная налоговая служба утвердила список правил, согласно которым должна быть оформлена декларация. Ознакомиться с данным перечнем установок можно с помощью четырех приложений, изданных в качестве дополнений к основному приказу о публикации 3-НДФЛ под номером ММВ-7-11/671, действующему с 24 декабря 2014 года.

Из каких частей состоит форма

Бланк налоговой декларации за 2017 год включает в себя девятнадцать листов, часть из которых должна быть оформлена в любом случае, а некоторые лишь в отдельных ситуациях. В связи с этим предлагаем разобраться с данным вопросом, касающимся структуры бланка:

- Часть, которую необходимо заполнять всем. В первую очередь, это титульная страница, предназначенная для указания различных сведений о заявителе на вычет, а также некоторых значений общего характера. После нее обязательно нужно заполнить раздел 1, посвященный информации о размере НДФЛ, который государство должно возместить налогоплательщику, и раздел 2, предназначенный для внесения расчетных данных касающихся налогооблагаемой базы.

- Лист А или лист Б. После заполнения вышеперечисленных страниц заявителю на налоговую скидку нужно определиться, оформлять ему лист А или лист Б. Если физическое лицо получает доходы от источников, находящихся в Российской Федерации, то необходимо выбирать лист А, а если за рубежом – лист Б.

- Дополнительные страницы. Лист В обязаны заполнять лишь те налогоплательщики, которым приносит прибыль частная практика (это индивидуальные предприниматели, нотариусы и адвокаты, работающие не на государство, и другие лица). А в лист Г необходимо внести данные тем претендентам на вычет, которые на протяжении налогового периода получали доход, не подлежащий снятию налоговых взносов.

- Часть, посвященная вычетам. Далее следуют страницы, каждая из которых предназначена для оформления определенного типа вычета. Лист Д1 – для скидки при покупке недвижимости, лист Д2 – при продаже, лист Е1 – для стандартной или социальной налоговой компенсации, лист Е2 – для инвестиционного вычета, лист Ж – для уменьшения налогооблагаемой базы за осуществление профессиональной деятельности, лист З – для возмещения НДФЛ от доходов, полученных с помощью ценных бумаг, и лист И – для возврата налога от прибыли, связанной с участием в инвестиционных товариществах.

Откуда брать информацию

В бланке налоговой декларации указаны различные параметры, которые должен внести налогоплательщик. Большинство этих данных попросту нужно переписать из других документов – паспорта, справки 2-НДФЛ, чеков, квитанций и других бумаг.

А некоторые из них – это коды, утвержденные законодательством и введенные для зашифровки определенных сведений с целью экономии места в бланке 3-НДФЛ. Это код страны, региона, категории и признака налогоплательщика, вида экономической деятельности, типа имущественного объекта и некоторые другие. Увидеть список действующих кодов и расшифровки к ним можно в той же инструкции к налоговой декларации, к которой мы обращались за помощью ранее.

Образцы

Перед тем как вносить сведения в форму 3-НДФЛ, физическим лицам необходимо учитывать, что они должны быть расположены строго в предназначенном для них поле, а каждая буква и цифра вписана в отдельную ячейку. Все страницы бланка сделаны по определенной структуре – сначала идет подпись параметра, который должен внести заявитель на вычет, а затем код строки и поле, разделенное на некоторое количество клеток.

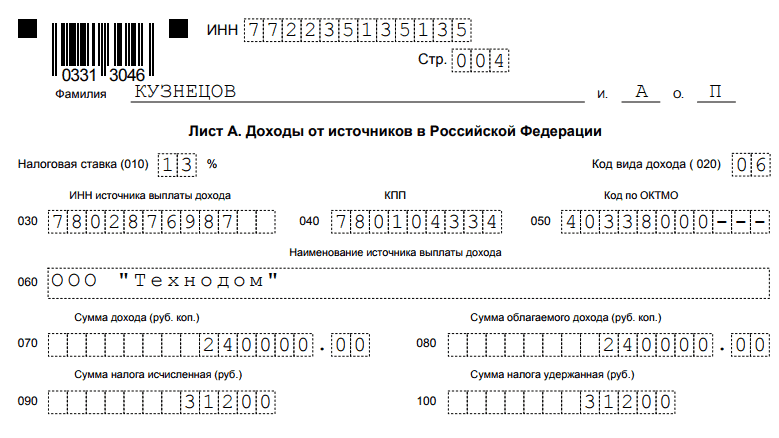

Пример оформления листа А

Поскольку большинство физических лиц получают свои доходы от российских источников, то предлагаем рассмотреть образец заполнения листа А, в который потребуется внести следующую информацию:

- Размер налоговой ставки и вид дохода. В поле с кодом 010 необходимо указать процент налоговых сборов, снимаемых с прибыли физического лица. Как правило, это 13%. А в строке, расположенной правее, проставить код, шифрующий вид дохода (например, если речь идет о прибыли, полученной в результате сдачи в аренду квартиры, то это код 04).

- ИНН, КПП и ОКТМО. Далее в поле 030 нужно написать идентификационный номер, но не налогоплательщика, а источника, приносящего ему доход, в поле 040 – код причины постановки на учет, который присваивается предприятиям в качестве дополнения к идентификационному коду, и в поле 050 – код, установленный общероссийским классификатором территорий муниципальных образований.

- Название источника прибыли. В строке 060 налогоплательщик должен указать официальное наименование источника, дающего ему прибыль. Название пишется в кавычках и идет после аббревиатуры, обозначающей статус организации (например, ООО “Аква”). Если же доход поступает не со стороны юридического лица, а физического, то в данной строке пишется его фамилия и инициалы.

- Сумма прибыли и снятого НДФЛ. Заявителю на сокращение размера налогооблагаемой базы необходимо указать общую сумму полученного им дохода, а отдельно прописать сумму прибыли, подлежащую снятию налога. После этого проставляется сумма, которую налогоплательщик обязан отдать в качестве НДФЛ, а рядом размер уже выплаченной суммы.

Следует отметить, что если у физического лица имеется больше одного источника дохода, то их все необходимо указать в листе А, который входит в состав бланка налоговой декларации.

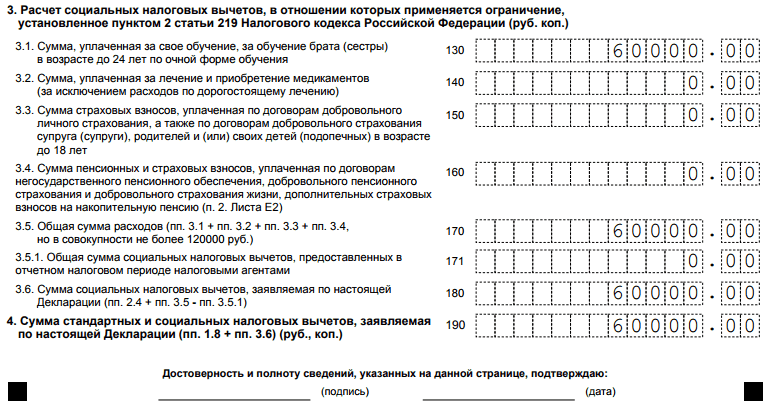

Пример оформления листа Е1

Для того чтобы возместить подоходный налог за оплату обучения брата, заявителю на вычет потребуется заполнить третий пункт листа Е1, а во всех остальных полях двух предыдущих пунктов написать нули (кроме подпункта 1.3 – там ставится два прочерка).

Если налогоплательщик израсходовал деньги на оплату образования (например, 60 000 рублей) и больше не тратил материальные средства ни на какие социальные расходы, то ему необходимо проставить данную сумму в строке 130, 170 и 180. Цифры следует располагать как можно ближе к точке, разделяющей рубли и копейки. То есть число 60 000 нужно писать в последних пяти клетках поля, состоящего из двенадцати ячеек (шестерка ставится в восьмой клетке, а последний ноль – в двенадцатой).

Помимо третьего пункта, потребуется внести то же самое значение в четвертый пункт, подписать страницу, поставить дату и проверить, чтобы в верхней части листа были указаны идентификационный номер, нумерация страницы и Ф.И.О. претендента на социальную налоговую скидку.

etalon-mebeli.ru

etalon-mebeli.ru