Как заполнить декларацию 3-НДФЛ на вычет за лечение за 2019 год, хотят узнать многие физические лица, желающие возместить налог за расходы на медицинские услуги.

В связи с этим в статье будет приведена пошаговая инструкция касательно внесения сведений в бланк 3-НДФЛ с целью сокращения налогооблагаемой базы за затраты на лечебную терапию и покупку некоторых медикаментов, которая поможет налогоплательщикам намного быстрее и легче справиться с оформлением документа.

- Скачивать бланк налоговой декларации рекомендуем здесь.

- Воспользоваться заполненным образцом 3-НДФЛ можно тут.

- Скачивать программу для оформления 3-НДФЛ советуем по этой ссылке.

Заполнение 3-НДФЛ

Если налогоплательщик израсходовал определенную сумму денег на свое лечение или оплатил медицинские услуги за родителей, супруга/супругу либо детей, то по закону ему полагается начисление вычета. Для того чтобы получить данную налоговую скидку, необходимо заполнить бланк декларации 3-НДФЛ, приложить к нему еще несколько документов и отнести на проверку в налоговую инспекцию.

Для справки! Возместить подоходный налог за лечение можно, только если со дня оплаты до момента подачи налоговой декларации прошло не больше трех лет, а также если оно осуществлялось в лицензионном учреждении (все остальные правила читайте в статье номер 219, входящей в Налоговый кодекс Российской Федерации).

Сколько страниц необходимо оформлять

Налогоплательщику, который хочет воспользоваться социальной налоговой скидкой, потребуется заполнить всего лишь пять страниц бланка налоговой декларации. Это титульный лист, первые два раздела, а также листы, обозначенные буквами А и Е1.

В первые четыре вышеперечисленные страницы должна быть внесена информация независимо от того, на какого рода компенсацию претендует налогоплательщик – имущественную, социальную, стандартную, профессиональную или инвестиционную. Лист Е1 уже напрямую связан именно с возмещением НДФЛ за лечение. Налоговым вычетам социального характера посвящена третья часть данного листа.

Правила заполнения бланка

Физические лица, которые занимаются оформлением бланка 3-НДФЛ собственноручно, должны учитывать определенные правила. В первую очередь, следует знать о том, что все данные нужно брать из другой документации, входящей в пакет бумаг на вычет социального рода.

Какие-либо правки, помарки или деформация данных категорически недопустимы. Все суммы пишутся в рублях, при этом налогоплательщикам нужно не забывать указывать копейки. Сведения должны быть четко вписаны в то поле, которое отведено в декларации конкретно для их указания, и не выходить за его пределы.

Следует отметить, что в качестве разделительного знака для чисел в бланке 3-НДФЛ используется точка. Например, если физическому лицу нужно написать сумму, равную 45 678 рублей и 50 копеек, то это делается следующим образом: “45 678.50”. Чтобы правильно поставить дату, сначала указывайте день, затем месяц и только потом год.

Образец заполнения

Как правило, информация, требующаяся на титульном листе, не вызывает затруднений у физических лиц, которые оформляют налоговую декларацию. Однако на том, как заполнить несколько ячеек данного листа, все же стоит остановиться подробней. В их число входят следующие:

- Номер корректировки. В данных ячейках проставляется код, обозначающий, первый ли это по счету бланк 3-НДФЛ, поданный налогоплательщиком за текущий налоговый период, или нет. Если да, то ставится ноль, если второй по счету – то цифра один и так далее.

- Код категории. Этот код введен для того, чтобы налоговый инспектор мог понимать, к какой категории принадлежит налогоплательщик, заявивший на вычет за медицинские услуги. Существует несколько числовых комбинаций, шифрующих категории физических лиц. Если претендент на социальную компенсацию не является индивидуальным предпринимателем, частным юристом или арбитражным управляющим, то он должен указывать шифр 760.

- Код документа. Поскольку данные о физическом лице, оформляющем бланк 3-НДФЛ, переписываются с документа, удостоверяющего его личность, то необходимо отметить, к какому виду он принадлежит. Зачастую таким документом служит паспорт (код 21).

Оформление первого и второго раздела

В ячейке под номером 010, заполнение которой требуется в разделе один, необходимо поставить двойку, обозначающую, что физическое лицо хочет возместить налог. Затем нужно написать шифр, состоящий из двадцати чисел и предназначенный для ведения учета расходов и доходов, так называемый код бюджетной классификации.

После этого в поле 030 внести код по общероссийскому классификатору территорий муниципальных образований. В ячейке 050 следует прописать ту сумму, которая по закону должна быть возмещена физическому лицу, потратившему деньги на лечение.

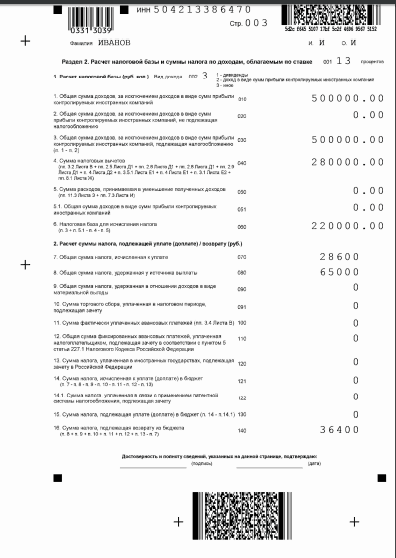

Второй раздел также заполняется довольно быстро:

- “Шапка” листа. Всегда начинайте процедуру оформления каждой страницы с указания ее порядкового номера в декларации, а также идентификационного номера претендента на налоговый вычет. Строкой ниже обязательно пишите свою фамилию (все буквы должны быть большими), а также инициалы. Возле названия второго раздела, там, где стоит пометка 001, ставьте число 13. Это будет означать, что с налогооблагаемой базы на налоговые сборы ежемесячно снималось по 13%.

- Первый пункт. Для начала нужно определиться с видом дохода. Чаще всего прибыль налогоплательщиков не связана ни с дивидендами, ни с заработком от иностранных компаний, поэтому следует выбирать цифру три. Потом в пункте 1.1 необходимо написать общую сумму дохода за налоговый период, а в пункте 1.3 проставить сумму прибыли, которая подлежит снятию НДФЛ (зачастую в пунктах 1.1 и 1.3 пишется одна и та же сумма). После этого в пункте 1.4 указывается размер вычета, а в пункте 1.6 подсчитывается разница общей суммы дохода и суммы начисленного социального вычета.

- Второй пункт. В данной части листа следует вычислить 13% от суммы, указанной в пункте 1.6, и вписать полученный результат возле обозначения 070, а затем повторить это же действие с суммой, зафиксированной в пункте 1.3, и внести полученное число в строку 080. После этого необходимо вычесть цифру из строки 070 из числа, отображенного в строке 080, а то, что выйдет после проведения данных расчетов, вписать в строку 140.

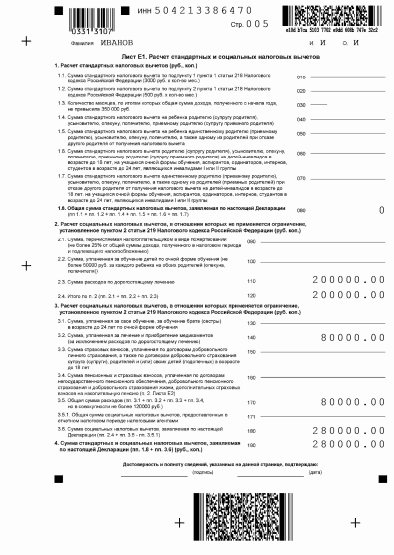

Лист А и лист Е1

В лист бланка 3-НДФЛ, которому присвоена буква А, физическое лицо должно внести размер налоговой ставки, а также четыре различных кода. Первый из них посвящен виду дохода (чаще всего это код 06), второй – источнику выплаты прибыли, третий – это код причины постановки на учет, а четвертый – это шифр по ОКТМО. Затем указывается название источника, который приносит прибыль претенденту на социальный вычет, размер этого дохода и сумма налоговых сборов, которые были сняты.

Лист Е1 заполняется еще проще и быстрее, чем лист А. Если физическое лицо не тратило деньги на дорогостоящие медицинские процедуры, то ему нужно вписывать сведения сразу в третий пункт. В строке 140 следует проставить общую сумму, израсходованную на лечение (сюда входит как оплата процедур, так и покупка лекарств), эту же цифру нужно затем повторно вписать в строке 170. Потом в пункте 1.6 необходимо зафиксировать сумму, с которой будет в будущем налогоплательщику начислен вычет.

Четвертый пункт листа Е1 предназначен для проставления общего размера стандартной и социальной налоговых скидок. Поэтому если бланк 3-НДФЛ оформлен только лишь с целью уменьшения налогооблагаемой базы за лечение, то в пункте под номером четыре просто дублируется цифра, указанная в строке 180.

etalon-mebeli.ru

etalon-mebeli.ru