Как заполнить декларацию 3-НДФЛ на имущественный вычет за 2019 год? Постараемся разобраться во всех аспектах получения вычета, а также рассмотрим образец заполнения документа. Кроме этого, более подробно остановимся на списке необходимых документов.

Скорее всего, вам понадобится скачать следующие файлы:

- Образец декларации в 2019 году можно скачать тут.

- Программа для заполнения 3-НДФЛ за 2019 год скачивается по этой ссылке.

Процесс заполнения декларации

Для получения компенсаций, регламентируемых статьями двести двадцать семь, двести двадцать восемь и двести двадцать девять НК РФ (прибыль от продажи или сдачи площади в аренду, продажа автомобиля, приобретение жилого помещения, оплата за обучение), необходимо подать декларацию 3-НДФЛ.

Под декларирование попадают продавцы движимого и недвижимого имущества в том случае, если реализуемое имущество находилось в собственности менее трёх лет. Помимо этого, продавцу автотранспорта необходимо передать в ФНС договор, который подтвердит расходы по его приобретению.

Декларация 3-НДФЛ представляет собой документ, состоящий из титульного листа, 1 и 2 раздела, а также листов первых четырех заглавных букв алфавита, а далее Д1 и Д2, Е1, Е2, Ж, Ж1, З и И. Заполнение рекомендуется начинать с конца документа это значительно упростит процесс.

Первое, что заполняется, это данные в листах А-Ж1, а уже потом разделы 1 и 2. Это позволит корректно отобразить полученную прибыль и понесённый убыток.

Важно! Нужно отметить, что не все листы подлежат заполнению. Так, например, при подаче декларации с целью получить вычет при продаже движимого или недвижимого имущества плательщиком заполняются только листы А и Д2.

На листке А отражается информация о доходах, полученных на территории РФ, а на Д2 – учитывается прибыль от реализации жилплощади или автомобиля.

Остальные части декларации заполняются налогоплательщиком при получении иного дохода, а именно:

- не в пределах РФ (лист второй или части Б),

- от предпринимательской деятельности (лист третий или части В).

На листе Г отражаются доходы, не подлежащие налогообложению. Далее отражаются вычеты, полученные налогоплательщиком ранее, а именно:

- имущественные (листы Д1 и Д2),

- социальные и стандартные (листы Е1 и Е2),

- стандартные (лист Ж1),

- профессиональные (лист Ж).

Особенности заполнения

Лист третий отражает результаты операций с ценными бумагами, а лист И – прибыль от участия в инвестиционных товариществах.

В разделе 2 заполняют промежуточные итоги по результатам расчётов полной суммы, которая подлежит налогообложению.

В разделе 1 отражается итоговая сумма налога, которая подлежит выплате в бюджет либо возврату из него.

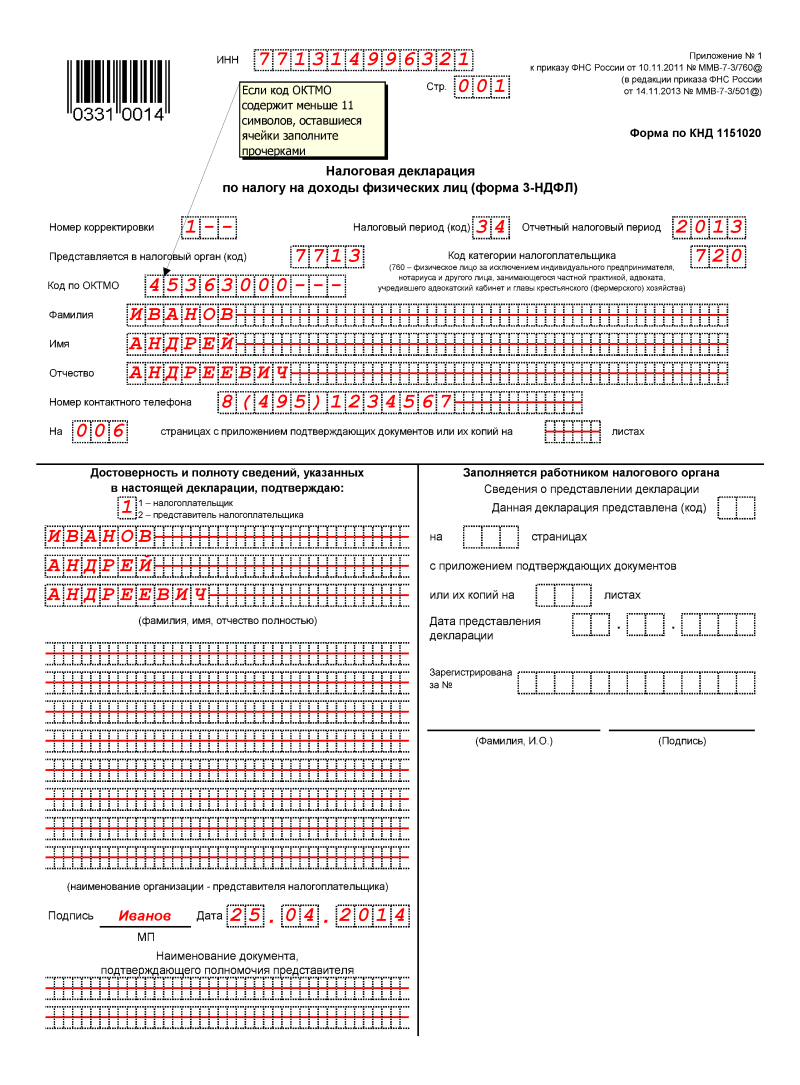

Пример заполнения декларации на имущественный вычет

На титульном листе указываются основные сведения налогоплательщика, а именно его фамилия, имя и отчество, паспортные данные и ИНН.

- На листе «А» указывается информация о результатах финансовой сделки по продаже движимого или недвижимого имущества.

- Лист «Д» заполняется согласно виду реализованного имущества.

Раздел № 2 содержит сведения о реализованном имуществе и сумме полагающегося вычета из налоговой базы.

Теперь разберемся, что указывать в графах:

- В графе 010 указывается общая сумма по договору.

- В графе 030 отражается общая налогооблагаемая сумма.

- Графа 040 содержит в себе сведения о налоговых вычетах, которые для недвижимого имущества составляют 1 миллион рублей.

- В графе 060 фиксируется доход после вычета, то есть сумма налоговой базы.

- В графе 070 указывается сумма налога исчисленная.

- Пункт 080 не заполняется, если со стороны налогоплательщика еще не было перечислений в УФСН.

- В графу 130 дублируется графа 070.

В разделе номер один подводятся итоги финансового расчёта. Здесь указывается КБК и код по ОКТМО, информацию о которых можно получить в налоговой, а также сумма налога, который подлежит уплате в бюджет, либо выплаты из него.

Срок подачи декларации на имущественный вычет не соответствует срокам подачи отчётности по доходам физлица,

Документы на вычет имущественного типа

В том, как заполнить декларацию на имущественный вычет, мы разобрались. Теперь можно более подробно остановиться на дополнительных документах, необходимых для получения имущественного возмещения.

Итак, кроме декларации могут понадобиться:

- Справка 2-НДФЛ. Получить ее можно в отделе бухгалтерии на месте официального трудоустройства. Заполнять самому ее не требуется, так как это обязанность работников бухгалтерии.

- Паспорт или какая-либо другая бумага, способная удостоверить личность гражданина.

- Документация на квартиру или недвижимое имущество, включающая акт о приемке, а также передачи, свидетельство о регистрации имущества в государстве, справка, подтверждающая факт уплаты денежных средств, и др.

- Номер счета в банке, на который будет перечислен налоговый возврат.

- При покупке квартиры в ипотеку и для возврата процентов дополнительно потребуется: договор о предоставлении целевого займа на приобретение имущества недвижимого типа, справка о процентах (которые уже были и будут уплачены), чеки об оплате ежемесячных платежей.

Более подробно о заполнении документации можно узнать из следующего видеоролика:

Изменения в имущественных вычетах

Последние изменения, которые касаются сферы возвратов, были внесены в две тысячи четырнадцатом году.

Эти изменения ограничивают выплату 390 тысячами знаков в денежном эквиваленте, если налогоплательщик получил право на собственность после наступления две тысячи четырнадцатого года.

Это интересно! Возврат налога по ипотеке возможен только с процентов по ипотеке, которые уже были уплачены.

etalon-mebeli.ru

etalon-mebeli.ru