Возврат налога при покупке квартиры в 2017-2019 году по-прежнему возможен. Новых изменений в законодательных актах на данный момент не предусмотрено, несмотря на новости о возможной отмене возмещения НДФЛ. Помешать сохранению льгот при приобретении жилья может только экономический кризис, так как возвращение средств, уплаченных по налогообложению, серьезный удар по бюджету РФ.

Что нужно, чтобы сэкономить на покупке недвижимости в 2019 году?

На возвращение средств, уплаченных по НДФЛ в течение трех лет до момента приобретения недвижимости, могут претендовать следующие категории граждан:

- Резиденты Российской Федерации, которые являются официально трудоустроенными. Если гражданин является индивидуальным предпринимателем, работающим по упрощенной системе налогообложения, то получить налоговый вычет при покупке жилья в 2019 году он не сможет.

Особенности! Многие считают, то граждане РФ автоматически причисляются к резидентам. Но это не так. Если гражданин России имеет вид на жительство в другой стране или двойное гражданство и проживает вне территории РФ более 183 дней в году, то его причислят к нерезидентам. В то же время лицо, не имеющее российского гражданства, может получить статус резидента, если имеет вид на жительство.

- Работающие пенсионеры, которые были трудоустроены минимум три года до того, как решили купить новую квартиру.

Но существуют категории граждан, которые не могут претендовать на получение налогового вычета при приобретении недвижимого имущества:

- Получить возврат средств, которые были обложены налогами, не могут в случае оформления сделки купли-продажи между родственниками, которых по закону относят к близким.

- Пенсионеры, работающие менее 3 лет.

- Лица, получившие один вычет до 2014 года (об особенностях написано ниже).

- Получить возврат налога при покупке квартиры в 2019 году не смогут граждане, купившие жилье при помощи государственных и региональных льготных программ, а также субсидий, или же за чужой счет (например, квартиру приобрел работодатель).

На какую сумму возврата можно рассчитывать?

Максимальная сумма вычета, которую можно получить, это 260 000 российских рублей. Рассчитывается она так:

- 2 миллиона * 13% = 260 000 рублей,

- 2 млн. – это порог, с которого можно вернуть уплаченные государству деньги.

К примеру, жилье гражданин приобрел за 5 миллионов рублей. Он хочет получить налоговый вычет. По законам, максимально возможная сумма, с которой можно вернуть НДФЛ в 2019 году, 2 миллиона. Поэтому налог с оставшихся 3 миллионов резидент вернуть не сможет.

Это интересно! Если квартира приобретается после 2014 года, то в случае покупки квартиры супругами в равных долях они оба могут вернуть налоги с 2 миллионов рублей. То есть теоретически в общем супруги могут получить на руки 520 000 рублей.

Как рассчитать сумму возврата?

О том, с какой суммы возвращается налог с покупки квартиры в 2019 году, мы уже разобрались. Теперь стоит углубиться в нюансы, чтобы научиться рассчитывать сумму налогового вычета.

Итак, как известно, налог возвращается с уже уплаченного НДФЛ. Допустим, резидент на протяжении трех лет уплачивал на НДФЛ со своей заработной платы по 50 000 ежегодно. Значит, за три года он отдал государству 150 000 рублей. И вернуть на момент покупки он сможет только эту сумму, даже если по стоимости квартиры возврат может составить 260 000 рублей. Раньше, до вступивших в силу в 2014 году изменений, остальные 110 000 руб. вернуть было невозможно. А теперь оставшаяся невыплаченная сумма по ходатайству резидента может быть возвращена в следующих налоговых периодах. Но только в случае получения официальной заработной платы и уплаты с нее НДФЛ.

Теперь представим, что этот же гражданин продолжает получать заработную плату в таком же размере. То есть за 2 года он уплатит НДФЛ в размере еще 100 000 руб. И он сможет вернуть эти деньги, но только в случае приобретения жилья после 2014 года. Сумма будет возвращаться постепенно, то есть первые 2 года по 50 000 руб., а на третий год – оставшиеся 10 000 руб.

Это интересно! Если же гражданин уплачивает еще меньше налогов, то деньги с покупки квартиры ему все равно вернут. Срок возвращения государственным регламентом не установлен, поэтому выплаты будут производиться до полного возвращения всех средств, уплаченных по НДФЛ, даже если для этого потребуется несколько десятилетий.

В случае приобретения квартиры стоимостью менее 2 000 000 сумма возврата рассчитывается так:

Цена покупки *13%. То есть вернут менее 260 000.

Подробнее о том, как вернуть 13 процентов с покупки квартиры, можно узнать из этого видео:

Когда были последние изменения?

Последние изменения вступили в силу в 2014 году. До 2014 года резидент мог рассчитывать на получение только одного налогового вычета в размере 260 000 или менее. То есть раньше, если сумма была меньше 260 000, резидент мог получить только ее, остальная, не возвращенная часть, аннулировалась. После наступления 2014 возврат налога с квартиры (с покупки квартиры) можно осуществлять неограниченное количество раз, но не более 260 000 руб. в сумме.

Пример. Гражданин купил квартиру в 2014 году. Возврат с нее составил 50 000 рублей. Еще через года резидент решил купить еще одну квартиру стоимостью 1 миллион. С нее возврат составил еще 130 000 руб. То есть в будущем покупатель может рассчитывать на еще один (несколько) возврат суммой не более 80 000. До 2014 года сделать это было невозможно.

Кроме этого, в 2014 году оба супруга в случае покупки жилья в равных долях могут претендовать на вычеты по 260 000.

То есть на 2019 год новых изменений в возмещении НДФЛ при покупке квартиры больше нет.

Сроки подачи ходатайства о возмещении НДФЛ

В 2014 году вступили изменения, по которым заявление рекомендуется подать в трехмесячный срок после покупки. Но в законах четкого срока не обозначено. Однако все-таки лучше подавать заявление заранее, а не тянуть кота за хвост, чтобы потом не возникло проблем.

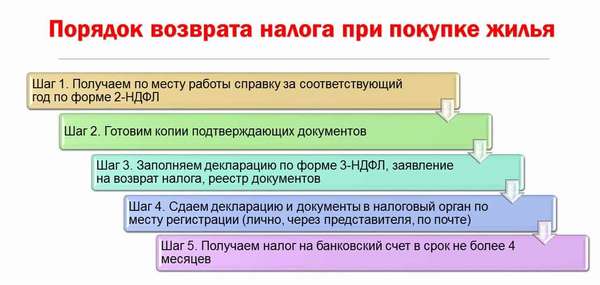

Подача ходатайства

Документы могут подаваться непосредственно в бухгалтерию по месту трудоустройства (в налоговую документ все равно придется относить) или в налоговую, но тогда придется брать ряд документов у работодателя. Все равно придется пройти немало инстанций, чтобы собрать необходимый пакет документов.

Необходимо заранее собрать и сделать копии следующих документов:

- Декларация 2-НДФЛ, в которой отражаются доход и налоги, уплаченные государству. Соответствующие данные необходимо взять в бухгалтерии по месту трудоустройства.

- Договор купли и продажи или иные документы, подтверждающие покупку жилья.

- Справки, подтверждающие оплату.

- Ходатайство о возмещении НДФЛ.

- Индивидуальный идентификационный номер налогоплательщика РФ.

- Свидетельство о государственной регистрации.

- Номер лицевого счета, на который придут средства, возмещенные при покупке квартиры.

Почему государству выгодно возвращать НДФЛ?

Возврат налога при покупке квартиры в 2019 году значительно ускоряет рост строительной сферы. Это и выгодно государству. До наступления экономического кризиса возмещение было очень выгодно России, ведь налогов в казне и так было предостаточно. С наступлением 2019 года чиновники задумались над отменой вычета, но после некоторых совещаний его все-таки решили оставить. Сделали это по предположениям из-за того, что в случае отмены вычетов строительный рынок будет в упадке и сотни тысяч людей потеряют свои рабочие места.

В 2019 году в процедуре возврата налога при покупке квартиры изменений не было. Последние изменения были в 2014 году.

etalon-mebeli.ru

etalon-mebeli.ru