Лучшая кредитная история та, которой не было, – можно было бы сказать потенциальному заемщику, но сегодня это не так, и приравнивается отсутствие истории кредитования к плохой КИ. Последнее обусловлено низкой заинтересованностью в кредитах.

Небольшой экскурс в недавнее прошлое показывает, что агрессивная кредитная политика банков в 2000 годы испортила немало кредитных историй. Говорить о том, что вина самих заемщиков отсутствует, также нельзя, но факт испорченных КИ остается фактом.

Прежде чем рассказать о том, как исправить кредитную историю, рассмотрим принципы ее формирования и ключевые ошибки заемщиков.

Кредитование как наука, или В чем не прав заемщик?

Кредитную историю условно можно сравнить с нашей биографией, а кредитные учреждения – с общественностью. Возможно, и странная аналогия, но именно она наглядно иллюстрирует взаимоотношения банка и заемщика.

По сути, кредитные учреждения понимают, что ситуация в жизни клиента меняется, а именно его финансовое положение. Также и общественности свойственно следить за достижениями и изменениями в жизни конкретного человека. А тот факт, что банки пристально наблюдают за положением своих клиентов, подтверждается тем, что вдруг однажды на наши телефоны приходят сообщения с кредитными предложениями или даже звонки консультантов. Подчас клиент уже и успел позабыть о том, что брал заем у этого банка или товарный кредит, а возможно, просто оставлял заявку, но ее не одобрили.

К чему эта лирика? А к тому, что даже самую испорченную биографию – кредитную историю можно улучшить или исправить. Ведь для банка не важно кем ты был, а важно – кем ты стал.

Так ли уж плоха моя история?

Прежде чем подавать заявки на получение сведений о КИ и рассматривать не совсем понятную для себя отчетность, попробуем вспомнить историю своих кредитов. Для удобства этот перечень можно записать на бумаге, вспомнить размер платежа, сумму и сроки. Далее в каждой графе с названием банка или МФО пишем, сколько раз был просрочен платеж.

Далее смотрим, если в течение года было допущено от 1 до 3 просрочек, то говорить о себе как о плохом заемщике не стоит.

Однозначно плохой считается та история, в рамках которой присутствует факт принудительного взыскания – через суд и приставов.

Банки анализируют КИ следующим образом:

- Просрочка, допущенная единожды, но платеж поступил через 5 дней –это нормальное явление, что не характеризует заемщика неблагонадежным.

- Неоднократные просрочки, срок которых не превышал 1 месяца, считается нарушением средней тяжести.

- Непоступление платежей длительное время и отказ от уплаты – это плохая КИ.

Одновременно стоит учитывать и причины просрочек, если случились они по вине работников банка, а также при несвоевременном поступлении платежа по вине платежной системы, просрочка становится еще менее значимой при условии, что она однократная.

Если у заемщика было несколько кредитных линий в разных банках? Этот фактор также учитывается. Так, клиент попеременно брал кредиты в разных банках или пользовался разными картами. То, что просрочки наблюдаются только в одном банке, а в остальных заемщик зарекомендовал себя хорошо, наводит на мысль о том, что условия того кредитного учреждения, где допущены просрочки, не совсем честные, например, имело место начисление процентов на проценты, скрытые комиссии или незаконные штрафы.

Общая кредитная база как способ адекватно оценить заемщика

Ранее каждый банк писал свою историю клиента и при этом не особенно охотно ею делился с конкурентами. По мере роста кредитного рынка, а равно и роста просроченной задолженности, возникла необходимость в единой информационной базе. Последняя позволяет адекватно и беспристрастно оценить не только заемщика, но и его взаимоотношения с банком. Вернемся к описанному выше примеру о том, почему заемщик сполна и вовремя вернул долг одному кредитному учреждению и не заплатил другому при том, что условия почти одинаковы. Такие тонкости КИ заставляют задуматься конкурентов. Если же ситуация повторяется на примере КИ целого ряда заемщиков, значит, проблема в банке.

Обращение к общей базе историй заемщиков позволяет кредитным учреждениям, изучив платежеспособность заемщиков, разработать индивидуальные предложения и специальные программы кредитования.

Вышеперечисленные тонкости позволяют разработать и схемы улучшения кредитной истории или ее исправления.

Как начать новый кредитный путь?

Любая история имеет срок давности. В силу этого негативные ситуации с банками, возникшие более 5 лет назад, для некоторых банков большой роли не играют. Они готовы выдать кредит, но с подтверждением дохода, при этом небольшую сумму под средний или высокий процент. Именно в этом и кроется шанс для исправления КИ.

Но и клиенту стоит подготовиться к кредитованию. Что нужно для этого сделать?

- Исполнить имеющиеся кредитные обязательства – выплатить имеющийся кредит без просрочек, также рекомендуется идти с опережением хотя бы в 1 месяц, если есть исполнительные листы, то погасить их полностью.

- Продемонстрировать банку свою финансовую активность. Решив, с каким банком планируется сотрудничество, открыть в этом учреждении вклад, при этом регулярно пополнять его. По возможности в этот банк стоит перевести зарплату или иные регулярные выплаты, например, пенсию, льготы. Кроме того, можно просто взять в этом банке дебетовую карту и осуществлять с нее покупки, например, оборот средств по карте в 5 тысяч даст возможность получить кредитку на 15 тысяч.

- Взять товарный кредит на небольшую сумму, при этом постараться оплатить его раньше. Товарный кредит получить легче, ставки ниже.

Чего делать не стоит категорически, если она испорчена окончательно:

- Брать займы в МФО.

- Отправлять несколько заявок на кредит в разные банки.

- Брать несколько кредиток, если они уже есть, стремиться пользоваться только одной.

- Пользуясь кредиткой, стараться попадать в грейс-период, что позволит бесплатно исправить КИ.

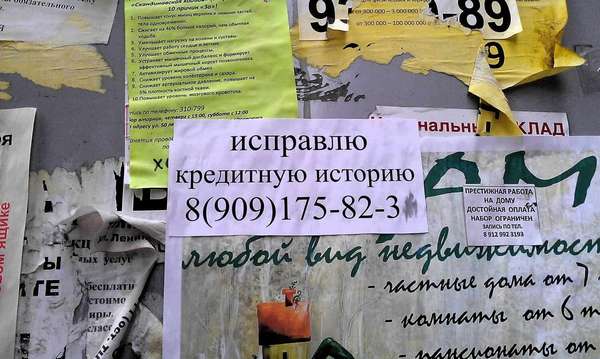

В завершение стоит отметить, что исправить или восстановить кредитную историю, вымарав информацию о просрочках, неплатежах, или удалить ее «волшебным» способом за незначительную сумму нельзя. А подобные предложения могут исходить только от мошенников.

etalon-mebeli.ru

etalon-mebeli.ru