Смысл любой операции по страхованию сводится к тому, что клиент получает финансовые гарантии на случай возникновения неожиданной жизненной ситуации. В частности, речь идет о защите себя от несчастных случае, от потери работы, а также о страховании недвижимого имущества от возможного повреждения или утраты.

По отношению к кредитованию такой термин тоже употребляется, и чаще всего речь идет о страховании жизни клиента. Банк требует у клиента страховой полис, желая обезопасить себя от невыплаты суммы займа. В отдельных случаях заемщик может обратиться в ответственную компанию для расторжения договора страхования жизни по кредиту. Именно о такой процедуре мы сегодня и поговорим.

В какое время можно расторгнуть соглашение?

Российское законодательство позволяет заемщику прекратить действие соглашения о страховке и возвратить часть денег, если выполняются все установленные условия. Кроме того, в случае прекращения действия договоренности клиенту возвращается лишь часть средств, а не полная сумма. Остаточная сумма по займу определяется как финансы, неизрасходованные за соответствующий период времени.

Возможность получить деньги и расторгнуть соглашение раньше срока возникает в следующих случаях:

- возможность возникновения ситуации страхования исчезла,

- страховые риски исчезли с учетом факторов, на которые страховка не оказывает влияния.

В качестве таких факторов можно считать гибель имущества, участвующего в процедуры страхования, или банкротство страховой компании. Важным моментом является то, что расторгнуть соглашение заемщик может в любое время, однако остаток страховой суммы выплачивается только при наличии оснований.

Многие клиенты банка выражают недовольство тем, что сотрудники навязывают им страхование при оформлении потребительского кредита, в связи с чем Центробанком РФ было введено новое понятие «период охлаждения». Согласно внесенным поправкам, начиная с ноября 2015 года можно расторгнуть соглашение о страховке в любое время.

Что такое «период охлаждения»?

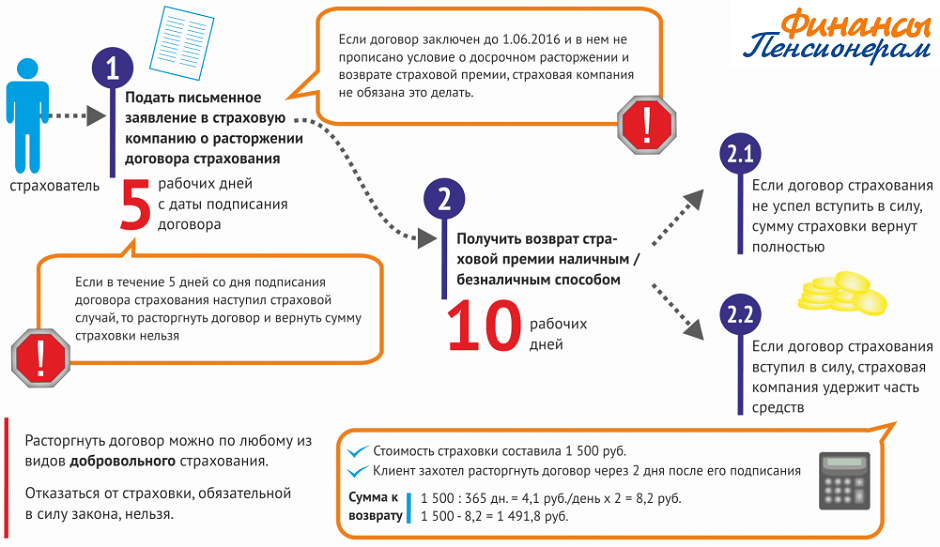

По закону, «период охлаждения» это пятидневный срок, после окончания которого начинается отсчитываться срок действия соглашения. Установленный период дается клиенту, чтобы он мог расторгнуть договоренность еще до вступления ее в силу.

Процесс расторжения предусматривает односторонний порядок с возникновением незначительных расходов или без них, когда страховка не использовалась вообще. Важно помнить, что прекратить действие документа в течение пяти дней после заключения можно только тогда, когда в соглашении имеется такой пункт.

Порядок прекращения действия соглашения

Страховой полис оформить не очень сложно, поскольку обычно такая услуга выступает в роли дополнительной при взятии в банке кредита. С другой стороны, получение страховки не является обязательным требованием, и любой гражданин вправе отказаться от оформления полиса. Более того, отсутствие страхового полиса не может стать причиной отказа по заявке. Чтобы прекратить действие страхового договора, клиенту потребуется действовать следующим образом:

- собрать и подготовить необходимую документацию,

- обратиться в страховую компанию с подготовленным заявлением,

- дождаться итогов рассмотрения обращения в течение 10 дней,

- подписать документ об окончательном расторжении соглашения о страховании,

- получить расчет и остаток страховой суммы.

Средства могут быть зачислены по представленным банковским реквизитам в течение 10 дней с момента принятия решения. Для этого заявителю следует подать данные своего счета.

Какие документы могут потребоваться для расторжения соглашения?

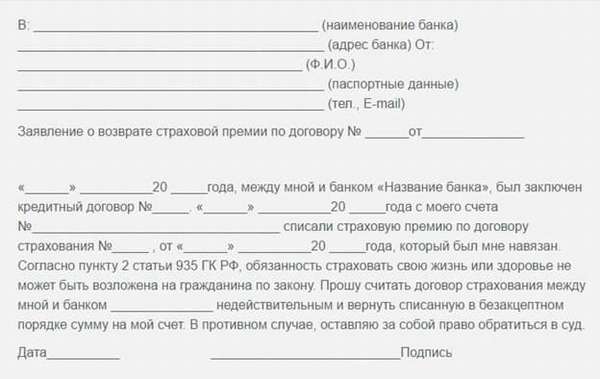

Помимо заявления в стандартной форме, может потребоваться полный перечень документации, в который войдут:

- личные документы заявителя,

- оригинал и копия соглашения о предоставлении услуг по страхованию,

- бумаги, подтверждающие законность требований гражданина об аннулировании соглашения.

Прекратить действие договоренности между страхователем и страховщиком можно именно в «период охлаждения», а также в любое другое время, если это прописано в соглашении.

Необходимо ли уведомлять кредитную организацию?

При оформлении кредита сотрудники банковского учреждения часто навязывают обязанность по приобретению страховки. На самом деле требование законным не является, и гражданин может расторгнуть соглашение. При досрочном прекращении действия договора потребуется в обязательном порядке уведомить кредитную организацию.

Для этого необходимо направить письменное уведомление, чтобы банк пересчитал сумму платежа за вычетом денежных средств по страховке.

Заключение

Договор по страхованию может стать источником дополнительных расходов. При оформлении потребительского кредита заключать такое соглашение не обязательно, однако многие банки требуют представить страховой полис.

При желании человек может расторгнуть соглашение в течение пяти суток после его оформления и в любой другой день, если это прописано в документе. За неиспользованное время гражданину будет выплачена остаточная сумма страховки, для чего потребуется произвести расчет и определить сумму пропорционально действующей.

etalon-mebeli.ru

etalon-mebeli.ru