Всем налогоплательщикам, которые хотят воспользоваться такой услугой, как вычет, рекомендуем бесплатно скачать программу для заполнения 3-НДФЛ 2019 года, отобразить в ней всю необходимую информацию, отправить на проверку в налоговую службу и вскоре получить столь желанные материальные средства. А о том, как именно это сделать, читайте в статье.

- Ссылка на бесплатное скачивание программы 3-НДФЛ.

- Ссылка на пустую форму бланка 3-НДФЛ.

- Ссылка на заполненный бланк налоговой декларации.

Программа для заполнения 3-НДФЛ 2019 года

Есть два варианта, связанных с оформлением документа, без предоставления которого ни одному физическому лицу еще не начисляли вычет, – налоговой декларации. Первый способ – это воспользоваться формой 3-НДФЛ на бумажном носителе и вписать в нее все данные вручную. А второй вариант, являющийся более удобным и быстрым, – скачать специальную программу и проставить в ней определенные отметки на компьютере.

Необходимо отметить, что налоговые инспекторы предъявляют значительно меньше требований к процессу оформления декларации в электронном виде, и в связи с этим вероятность заполнить правильно документ, имеющий такой формат, возрастает. Кроме этого, при оформлении вручную налогоплательщикам понадобится вносить много кодов и тратить время на их поиски.

Первая вкладка программы

Любой налогоплательщик, который откроет программу, разработанную для декларации 3-НДФЛ, первым делом должен проставить определенные условия общего характера, касающиеся документа и своих доходов. Это делается очень просто – в левой части окна расположена закладка, подписанная как “задать условия”. Физическому лицу необходимо кликнуть на нее и на странице, которая откроется, нажать на такие отметки:

- Ярлык “3-НДФЛ” – выбрав такую иконку, заявитель на вычет даст понять налоговому агенту, что он заполняет бланк декларации согласно форме 3-НДФЛ и является гражданином Российской Федерации. Если же он иностранец, то необходимо кликнуть на отметку “3-НДФЛ нерезидента”, а если речь идет о форме, составленной по образцу 4-НДФЛ, – то на соответствующее значение.

- № инспекции и цифру ноль – затем претенденту на сокращение налоговой базы необходимо указать код налоговой службы, в которую он в результате отправит на проверку документ, а затем под этим параметром внести номер корректировки. Если 3-НДФЛ подается налогоплательщиком впервые, то в данном окне ничего отмечать не нужно (в нем так и остается 0), а если второй раз – необходимо поставить цифру 1.

- Ярлык “Иное физическое лицо” – именно такую иконку выбирают большинство заявителей на вычет в разделе, касающемся признака налогоплательщика. Если же заявитель на вычет предприниматель, руководитель хозяйства фермерского типа, частный юрист или управляющий в судебных органах, специализирующихся на финансовых делах, то ему потребуется поставить отметку напротив его профессии.

- Вид дохода – в программе есть панель под названием “имеются доходы”, на которой расположено четыре варианта типов прибыли. Зачастую физические лица ставят пометку рядом с первым видом, посвященным доходам из справки 2-НДФЛ, а также средствам, полученным в результате работы по трудовым соглашениям либо связанным с авторской деятельностью или продажей имущественных объектов.

- Ярлык “Лично” – такой отметкой должны воспользоваться те претенденты на налоговый вычет, которые лично отвечают за достоверность информации, отображенной в форме 3-НДФЛ. Если же ответственность за это несет еще какое-то физическое лицо (например, налоговый представитель), то в отдельном поле указываются его персональные данные.

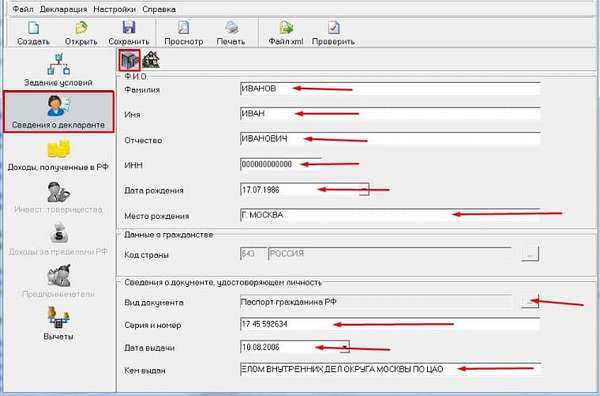

Вкладка о налогоплательщике

Для того чтобы оповестить налогового инспектора о личности физического лица, потребуется на панели закладок выбрать такой раздел, как сведения о претенденте на налоговую скидку (или декларанте).

Проставление фамилии, имени и отчества – это то, с чего стоит начать заполнение данной страницы. После этого налогоплательщику нужно внести цифры своего идентификационного кода, а чуть ниже указать день, месяц и год рождения. Затем пишется название того города, в котором он родился.

После того как основная информация отображена на определенной вкладке программы 3-НДФЛ, понадобится поставить отметку о гражданстве. На соответствующей панели стоит подпись “код страны” и рядом с ней имеется два поля. В окне, находящемся с правой стороны, необходимо выбрать название того государства, гражданином которого является претендент на вычет. После этого в поле, находящемся с левой стороны, автоматически появится нужный код страны.

И последнее, что останется сделать на этой вкладке, – это выбрать вид документа, используемый претендентом на налоговую компенсацию для удостоверения личности, и указать его реквизиты (дату выдачи, номер, серию и название органа, который предоставил документ).

Вкладки о доходах

В закладках имеется четыре вкладки, каждая из которых посвящена указанию информации, связанной с конкретным видом прибыли. Например, первая из них имеет отношение к прибыли от российских источников выплат, а третья – от иностранных. Вторую вкладку необходимо выбирать индивидуальным предпринимателям, а четвертую – физическим лицам, получающим материальные средства с помощью инвестиционных товариществ.

Для того чтобы правильно оформить вкладку, предназначенную для сведений о денежных средствах, связанных с российскими источниками, необходимо внести в нее такую информацию:

- Размер процентной ставки. Поскольку в зависимости от источника прибыли законодательством на доход, полученный от него, установлена определенная налоговая ставка, то ее размер необходимо зафиксировать. Автоматически в программе задан размер, равный тринадцати процентам. Также можно выбрать 9% или 35%.

- Все об источнике выплаты. Для начала нужно указать официальное название организации, являющейся источником прибыли для налогоплательщика, а затем уже ее идентификационный номер, код по ОКТМО и КПП, которые зафиксированы в справке по форме 2-НДФЛ.

- Сумма прибыли за месячный период. Налогоплательщик должен отобразить отдельно за каждый месяц налогового периода размер полученного дохода. В окне программы, подписанном “сведения о полученном доходе”, нужно внести код прибыли, ее точную сумму и порядковый номер месяца в году.

- Данные о налогооблагаемой базе. Здесь физическому лицу понадобится написать сумму дохода, подлежащую снятию НДФЛ, а также еще две суммы – начисленного и удержанного подоходного налога.

Внимание! Все суммы, требуемые в программе налоговой декларации, а также некоторые коды берутся из справки по образцу 2-НДФЛ, предварительно выданной налогоплательщику его работодателем.

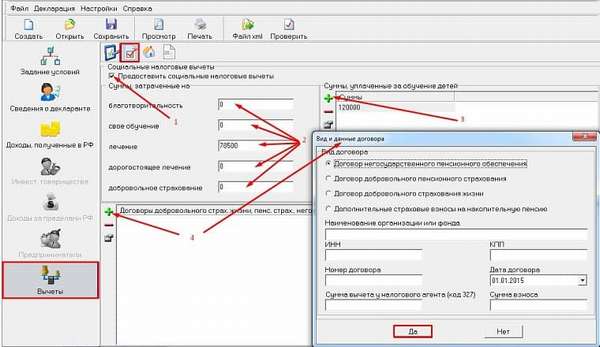

Раздел, посвященный вычетам

Если физическое лицо относится к льготной категории граждан или претендует на денежную компенсацию, предоставляемую за воспитание детей, то ему нужно кликнуть на закладку “вычеты” и выбрать стандартный тип налоговой скидки. Страница, которая появится в результате данной последовательности действий, оформляется достаточно легко – нужно всего лишь указать код вычета и количество детей.

Если налогоплательщик вложил денежные средства в приобретение недвижимости и хочет вернуть часть уплаченного налога, то нужно будет поработать с вкладкой, посвященной имущественным вычетам.

Претенденту на уменьшение размера налогооблагаемой базы потребуется написать вид самого имущественного объекта, который он купил, оформленной на него собственности, адрес, стоимость, дату получения права на владение, а также некоторые другие данные.

А если физическое лицо претендует на налоговую компенсацию, непосредственно связанную с социальными затратами, то необходимо указать вид понесенного расхода (например, страхование, пожертвование или образование) и его точную сумму, засвидетельствованную документально.

etalon-mebeli.ru

etalon-mebeli.ru