Многие граждане не знают, как рассчитать необходимую сумму, которую нужно внести после того, как воспользовались заемными деньгами с кредитки. Но тут важно знать, что начисление процентов и установление периода, в течение которого деньги должны оказаться снова на карте, зависят от подписанного с банком соглашения. Соответственно, в первую очередь, для получения ответа на свой вопрос нужно прочитать все условия соглашения.

Условия погашения

Перед выбором определенной кредитной карты клиент банка должен определиться с тем, какие основные условия по ней предоставляются данной кредитной организацией.

Существует много различных условий, с помощью которых каждый банк привлекает пользователей кредиток. К основным, самым значимым из них относятся:

- Процентная ставка, от которой напрямую зависит сумма переплаты по взятым в кредит средствам.

- Установленный лимит кредитования, в пределах которого держатель кредитки может воспользоваться заемными средствами.

- Комиссии, которые дополнительно взимаются за обслуживание карты, снятие наличных средств, осуществление переводов на другие счета и так далее.

- Наличие льготного периода, в течение которого могут не начисляться проценты за пользование заемными средствами. Такой период может отсутствовать, но в течение первых дней могут начисляться менее высокие проценты.

- Штрафные санкции, применяемые банком к держателю карты, за несвоевременное погашение заемных средств.

Все эти условия обязательно прописываются в банковском соглашении. Поэтому для того, чтобы знать, как правильно погашать задолженность по кредитке, важно учитывать имеющиеся условия.

Способы погашения

Существует несколько способов, которыми заемщик может вернуть заемные средства на кредитку. Важно знать их, потому что каждый банк может предоставлять разные возможные варианты. При использовании других способов может взиматься дополнительная комиссия.

Основные способы внесения средств на кредитку:

- путем использования банкомата для внесения наличных средств,

- через интернет осуществить перевод средств из личного кабинета с одного счета на счет кредитки,

- через офис самого банка с помощью кассира,

- через офисы других банков, осуществляя перевод с карты этого банка на указанные реквизиты,

- через офисы «Contact», для этого потребуется номер кредитного договора.

Таким образом, каждый заемщик может выбрать наиболее удобный для него способ погашения задолженности. Важно, чтобы выбранный способ не предусматривал дополнительных комиссий.

Начисление процентов

Основной проблемой для многих пользователей кредиток становится вопрос о том, как происходит начисление процентов и как уметь рассчитать определенный период, когда наиболее выгодно погашать заемные средства. Безусловно, для этого нужно изучить условия, прописанные в договоре с банком.

Существует несколько способов погашения задолженности, которые могут быть предусмотрены договором:

- Платить частями до полного погашения займа.

- Внести всю сумму в течение льготного периода, пока не стали ежедневно начисляться проценты на оставшуюся сумму задолженности.

- Оплатить средства с учетом начисленных процентов в установленный банком период.

Проценты могут начислять 2 основными способами:

- аннуитетно,

- дифференцированно.

В первом случае подразумевается погашение заемных средств равными фиксированными платежами в течение определенного времени. При этом изначально банк закрывает основные проценты за пользование средствами и только к концу всего периода начинает погашаться основное тело кредита.

Во втором случае сумма выплат будет изначально большой, но с каждым платежом она будет уменьшаться. При этом тело кредита будет погашаться равными частями, а проценты будут начисляться на остаток суммы, то есть уменьшаться с каждым платежом.

Особенности кредитки

С учетом того, что каждая кредитка может предусматривать свои индивидуальные условия начисления процентов и наличие льготного периода, от заемщика требуется предельная внимательность и знание всех периодов. В этом случае он сможет избежать большой переплаты по взятым денежным обязательствам.

Банк всегда устанавливает определенную дату списания средств в счет погашения процентов за пользование деньгами. И к этой дате денежные средства должны находиться на счете карты, в противном случае начнется начисление штрафных санкций, что приведет к серьезному увеличению задолженности.

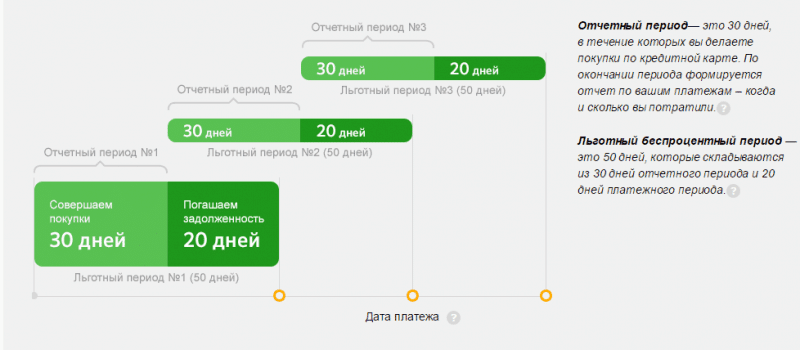

Если карта подразумевает наличие льготного периода, который может быть установлен в пределах 30-60 дней, в зависимости от договора, то расчет нужно производить исходя из количества дней. Также важно уточнить, с какого момента осуществляется расчет начала действия льготного периода. Это могут быть:

- дата списания денежных средств,

- начало каждого месяца,

- день получения кредитки и подписания соглашения.

Исходя из этого, в данный период заемщик может использовать средства для приобретения товаров или услуг. Но к окончанию должен вернуть эти средства. Если период подразумевает полностью беспроцентное пользование использованными средствами, то нужно внести только ту сумму, которая была снята с кредитки.

Если льготный период подразумевает, что в течение него будут начислены незначительные проценты, то нужно уточнить точную сумму к уплате на дату погашения этих средств.

Если заемщик выплачивает средства после того, как льготный период закончен, то он должен выплатить полную сумму с начисленными процентами на дату погашения задолженности. В случаях, когда такого периода нет, заемщик также должен уточнить итоговую сумму погашения долга на определенную дату.

Способы узнать долг

В зависимости от условий, которые предоставляют кредитные организации, существует несколько основных способов, как заемщик может получить точную информацию по имеющейся задолженности:

- Позвонить по горячей линии сотрудникам банка, спросив контрольную информацию, сотрудники предоставят точную сумму, которую нужно внести на определенную дату.

- Зарегистрироваться и войти в личный кабинет, с помощью которого можно управлять всеми операциями по счету, а также контролировать каждый день начисление процентов. Здесь всегда будет отражаться сумма, которую нужно погасить на определенную дату.

- Путем мобильного банка. Эту услугу можно активировать в отделении банка либо по телефону, с помощью нее можно получать информацию на мобильный телефон о сумме задолженности.

- В самом отделении банка. Сотрудники всегда подскажут любую информацию при предъявлении паспорта заемщика.

Важно понимать, что при осуществлении перевода денежных средств с одного счета на другой, они могут поступить не сразу, а спустя несколько рабочих дней. Поэтому этот момент тоже надо учитывать и осуществлять перевод точно той суммы с учетом процентов, которая должна быть погашена на определенную дату.

Рефинансирование

Бывают случаи, когда заемщик неправильно рассчитал порядок погашения заемных средств и накопились большие проценты за пользование деньгами. Погасить разом всю сумму он не может, а частичная оплата уходит только на погашение процентов. Что делать в такой ситуации? Отказаться от уплаты долга – это не выход, потому что банк все равно взыщет через судебных приставов положенную сумму.

Есть решение, которое может спасти от образования дальнейшего крупного долга. Такой кредит можно рефинансировать любым обычным потребительским кредитом. Его можно оформить как в этой же кредитной организации, так и в другой. Средства будут получены на 3-5 лет, а ежемесячный платеж не будет такой высокий. Сумма долга не будет ежемесячно увеличиваться. И клиент сможет расплатиться с образовавшейся задолженностью в удобные для него сроки.

etalon-mebeli.ru

etalon-mebeli.ru