Налоговые вычеты пользуются популярностью у всех категорий граждан, давайте разберемся, возможен ли возврат пенсионером подоходного налога при покупке квартиры. Ведь именно пенсионеры обычно больше всего нуждаются в дополнительной материальной помощи.

Общие сведения

Давайте разберемся, положен ли возврат подоходного налога пенсионерам.

Условия для получения возврата НДФЛ:

- Статус резидента. На налоговый вычет может претендовать только налоговый резидент страны.

Особенности! Не каждый способен отличать определения понятий “резидент” и “нерезидент”. Итак, статус резидента может носить гражданин или лицо, имеющее вид на жительство в РФ, а также проживающие на территории России более полугода. Нерезидентом могут признать гражданина, имеющего вид на жительство в другой стране и проживающего там более 183 дней в году.

- Трудоустроенность. Претендент на налоговый вычет должен быть либо трудоустроен, либо уплачивать НДФЛ в размере 13 процентов с другой прибыли. Ведь вернуть деньги можно только с уплаченных в результате налогообложения средств.

Из этого можно вынести, что налоговый вычет положен:

- Трудоустроенным гражданам или лицам, которые уплачивали НДФЛ.

- Индивидуальным предпринимателям, работающим по стандартной схеме налогообложения.

- Пенсионеры, которые работают или работали на официальной основе или уплачивали налоги с другой своей прибыли (например, пенсионер может быть индивидуальным предпринимателем или просто за последние 3 года уплачивал НДФЛ по какой-либо причине).

Значит, на вопрос, положен ли возврат подоходного налога пенсионерам при покупке квартиры, можно ответить утвердительно. Главное , чтобы пенсионером был уплачен НДФЛ с какой-либо прибыли.

Кто не может получить возврат?

Разберемся в моментах, при которых возврат пенсионером подоходного налога при покупке квартиры невозможен:

- Пенсионер не является резидентом Российской Федерации.

- Пенсионер не уплачивал НДФЛ за последние 3 года.

- Квартира была куплена пенсионером у близкого родственника.

- Пенсионер приобрел жилплощадь с использованием государственных субсидий и программ помощи пенсионерам.

- Если квартира была куплена не за счет заявителя, а за счет иного лица. Например, работодателя или родственника.

- Ранее пенсионер уже получил возмещение НДФЛ при покупке квартиры в полном объеме.

Это интересно! По последним данным максимальная сумма возмещения НДФЛ 260 000 рублей с 2 миллионов. А при ипотечном кредитовании с процентов на сумму 3 000 000 можно будет вернуть до 390 000 российских рублей. В общей сложности возврат НДФЛ при покупке квартиры может составить 650 000 руб.

Как рассчитывается сумма возврата налога пенсионером?

Как уже было написано ранее, максимально возможная сумма возмещения НДФЛ пенсионерам при покупке квартиры или иной жилплощади 260 000 с двух миллионов рублей. При ипотечном кредитовании можно будет вернуть до 390 тысяч с 3 миллионов уплаченных по кредиту процентов.

Это важно! Деньги при кредитовании можно вернуть только с уплаченных процентов, а не со всей суммы кредита. Приведем пример. Кредит взят на 10 000 000 российских рублей. Ставка по кредиту составила 20% за все года выплат в общем. Значит 13 процентов налога пенсионер может вернуть с 2 миллионов, а не с 10 000 000.

Почему постоянно идет речь о максимальной сумме? Потому что вернуть можно только те денежные средства, которые были уплачены в результате уплаты НДФЛ с прибыли. То есть 260 тысяч можно получить только в теории, если до этого уплатить 13 процентов с прибыли на эту же сумму, то есть с 2 миллионов рублей.

То есть для того, чтобы вернуть 260 000, необходимо до этого в период за 3 последние года уплатить налоги с заработной платы в размере этой же суммы заработать 2 000 000 минимум и уплатить с них 260 000 налогообложения. Если было уплачено меньшее количество денежных средств, то и вернут меньше, чем максимально возможная сумма.

Возврат в будущих налоговых периодах

Государственная дума пошла навстречу в данном случае, приняв новый законопроект. Если для полного возврата тринадцати процентов не хватает какой-либо суммы, ее можно будет вернуть в следующих налоговых периодах.

Это стало реальностью благодаря последним изменениям в законодательной базе, которые вступили в силу в две тысячи четырнадцатом году. Ранее возврат 13 процентов с покупки квартиры пенсионерам и другим резидентам выплачивался единовременно.

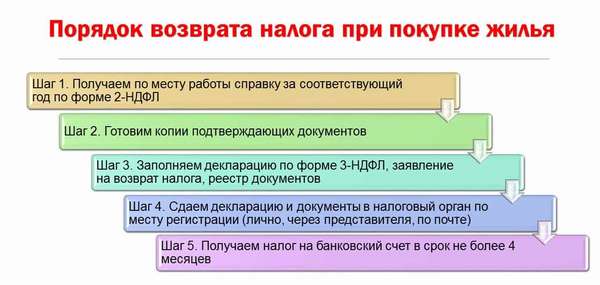

Осуществить возврат пенсионером подоходного налога при покупке квартиры можно 2 способами:

- С помощью обращения в налоговую инспекцию. Причем обращаться придется ежегодно. Придется предоставлять все требуемые справки каждый год, на что уйдет намного больше времени, чем при использовании второго способа. И за каждый календарный год необходимо брать новую справку 2-НДФЛ (о других необходимых справках и документах будет написано ниже). Из-за неудобства этого способа наиболее предпочтителен второй вариант.

- Второй метод это отмена высчитывания с пенсионера 13% налога при получении заработной платы. Для этого налоговые представители выдают соответствующий документ. Его необходимо принести в бухгалтерский отдел по месту трудоустройства (если таковое имеется). Тогда просто не будет взиматься 13% налог в обозначенный период, а деньги будут возвращаться постепенно в течение определенного периода.

Это важно! При использовании второго способа пенсионер должен быть трудоустроен, тогда как в первом варианте трудоустройство не обязательно, и деньги могут быть возвращены не с заработной платы, а с других налогов.

Приведем пример для более углубленного понимания. Пенсионеру положен возврат 13 процентов с покупки квартиры в размере 260 000. Однако в результате налогообложения за последние 3 календарных года он может вернуть только 200 000. Пенсионер все еще продолжает получать заработную плату и решает вернуть оставшиеся средства. Он берет в налоговой инспекции по месту жительства документы и относит их в бухгалтерию. Согласно справкам, с пенсионера не будут высчитывать 13% НДФЛ, пока ему не вернут оставшиеся 60 000.

К примеру, пенсионер получает заработную плату 87 тысяч рублей. Значит, зарплата без уплаты НДФЛ 100 тысяч . То есть из оплаты труда не будут высчитывать 13%. И так будет происходить до того, как вся сумма не будет возмещена. Сроки возмещения в данном случае не ограничены, средства могут возвращаться несколько месяцев и даже лет.

Более подробно о возврате подоходного налога пенсионерам можно узнать из видео:

Какие документы нужны?

Теперь разберемся в документах, необходимых для возврата пенсионером подоходного налога при покупке квартиры.

В налоговый орган следует подать следующие документы:

- Справка вида 2-НДФЛ. Взять ее можно у главного бухгалтера на месте трудоустройства. Если пенсионер не работает, но ранее за последние 3 года уплачивал НДФЛ, например, с продажи квартиры или машины, то необходимо предоставить документы, подтверждающие факт уплаты НДФЛ. В случае работы сразу в нескольких местах лучше всего собрать все возможные справки это увеличит шансы на получение денег сразу же. Налоговикам сдается только оригинал справки.

- Банковские номера счетов, на которые будут переведены дивиденды.

- Различные документы и свидетельства, которые смогут подтвердить факт приобретения недвижимого имущества. К примеру, следует предоставить акт о передаче, свидетельство о государственной регистрации.

- Индивидуальный номер налогоплательщика Российской Федерации. Он необходим для оформления декларации.

- Паспорт для подтверждения личности.

- Декларация вида 3-НДФЛ. Заполняется с использованием ранее собранных документов.

- Ходатайство (заявление) на получение возврата пенсионером подоходного налога при покупке квартиры.

Это нужно знать! Налоговики по закону обязаны рассмотреть заявление в срок не более 4 месяцев и в этот же срок перечислить денежные средства на расчетный счет. Если же вас не уведомили о результате рассмотрения и не перечислили деньги это прямое нарушение законодательных актов. Можно сразу же обращаться с жалобой в соответствующие органы.

etalon-mebeli.ru

etalon-mebeli.ru