В последнее время экономическая ситуация в стране не стабильная, что сказывается на финансовом состоянии граждан. Многие имеют кредитные обязательства перед банками, которые в определенный момент становится тяжело платить. Если просрочить один раз платеж, кредитная организация начисляет огромные штрафы и пени за каждый день, вгоняя тем самым заемщика в большие долги. С этого момента бывает очень сложно расплатиться с банком, поэтому некоторые должники перестают полностью платить по кредиту.

Ответственность за неуплату кредита

Данные договорные отношения регулируются Гражданским законодательством. Уголовная ответственность за неуплату кредита не предусмотрена, если должником сделана хотя бы одна выплата по имеющемуся договору. В противном случае банк может попытаться обвинить заемщика в:

- мошенничестве,

- незаконном обогащении за чужой счет.

Конечно, это будет очень сложно доказать, но такая судебная практика имеется. Поэтому получить кредит и не платить по взятым обязательствам может стать уголовно наказуемым деянием.

Но банкам не выгодно переводить рассмотрение этого дела в рамки уголовного делопроизводства. Так как основной целью кредитной организации является возвращение переданных в кредит средств со всеми процентами и штрафными санкциями. Поэтому банки действуют изначально по-другому.

Действия банков

Как только появляется задолженность по очередному платежу, банк незамедлительно начинает действовать. Существует несколько вариантов действий банков на начальной стадии просрочки платежа, которая обычно составляет 1-2 месяца. К таким действиям относится:

- работа службы безопасности банка по взысканию задолженности,

- продажа долга коллекторам, возможность осуществления чего должна быть прописано кредитным договором, данная процедура называется договор цессии,

- передача работы по взысканию задолженности коллекторам, когда коллектор получает определенный процент со взысканных долгов по агентскому договору.

Это основные способы дальнейшего решения вопросов с должниками в первые пару месяцев с момента образования просрочки платежа.

Независимо от того, по какому договору коллекторы получили обязанность по взысканию долга, они действуют по определенной схеме. Служба безопасности банка имеет право действовать аналогично.

Работа коллекторов

Коллекторские агентства появились в начале 2000 годов, и их деятельность изначально не регулировалась российским законодательством. Поэтому у многих граждан при слове «коллектор» возникает ассоциация с бандитами и преступным миром. Однако это не совсем так. Коллекторами идут работать в первую очередь бывшие полицейские, военнослужащие, судебные приставы-исполнители и работники подобных профессий. Руководители набирают в коллекторы людей преимущественно этих профессий, так как они имеют необходимый опыт в следственно-розыскных мероприятиях, а также в работе по взысканию долгов.

Кроме этого, они имеют необходимую физическую подготовку. Но она не должна применяться в виде физической силы против заемщика. Она может действовать только в роли морального фактора, вызывающего страх у должника, а также обеспечивать безопасность самому коллектору в случае нападения на него неуравновешенного заемщика.

Законодательством теперь строго определены полномочия коллекторов и прочих граждан, занимающихся взысканием долгов, не относящихся к сотрудникам службы приставов.

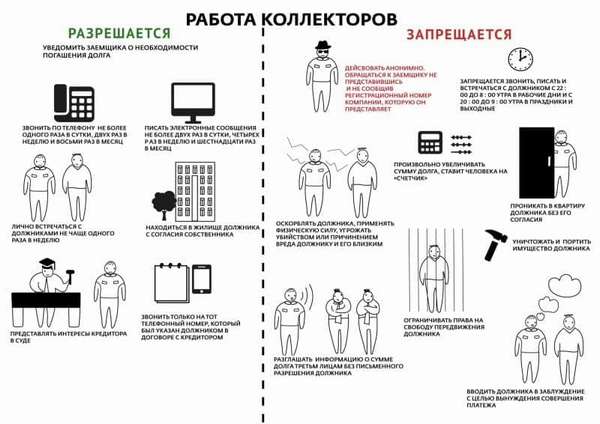

Коллекторам разрешено:

- Звонить в дневные часы должнику, а также по номерам телефонов, указанным в договоре, с целью поиска самого заемщика.

- Писать письма и отправлять их по почте по адресу регистрации и по известным фактическим местам проживания должника.

- Посылать сообщения информационного характера с требованием оплатить долг.

- Приходить домой, но не имеют права заходить в само жилье без разрешения на это должника.

- Приходить на работу и в другие места с целью встретиться и провести беседу для убеждения его выплатить долг.

При этом важно знать установленное законодательством количество возможных звонков (не более 1 раза в сутки, 2 раз в неделю, 8 раз в месяц). Личные встречи должны организовываться не чаще 1 раза в неделю. В случае несоблюдения этих правил должник имеет право написать заявления на действия коллектора в полицию или прокуратуру.

Запрещается:

- Превышать установленные нормы визитов и звонков.

- Использовать угрозы, шантаж, вводить в заблуждение путем обмана или другими способами.

- Применять физическую силу.

- Недопустима порча чужого имущества, даже если оно находится в залоге у банка.

- Нельзя произвольно увеличивать сумму долга. Можно взыскивать только тот долг, который официально зафиксирован в документе переуступки.

- Разглашать информацию о задолженности заемщика третьим лицам без его письменного разрешения.

- Ограничивать право свободы должника.

- Действовать анонимно, не представляясь лично и не сообщая, от лица какой компании действует коллектор.

- Запрещается беспокоить визитами, звонками, сообщениями в ночное время.

К сожалению, эти правила не всегда соблюдаются коллекторами, поэтому работа этих служб доставляет массу неприятных эмоций должникам.

Приказное судопроизводство

После того как деятельность коллекторов не дала нужного эффекта, сам банк либо коллекторы от его имени могут подать в суд. Есть 2 вида судопроизводства:

- приказное,

- исковое.

Первая из них является упрощенным вариантом взыскания задолженности. Суть ее в том, что здесь существенно сокращены сроки вынесения судебного решения и получения исполнительного листа для передачи его судебным приставам. Здесь установлены следующие сроки:

- в течение 5 суток с момента подачи заявления оно должно быть рассмотрено,

- рассмотрение осуществляется без вызова в суд участников процесса, поэтому оспорить вынесенное решение можно в течение 10 дней с момента, когда должник получил копию решения,

- после вступления в силу решения исполнительный лист направляется судебным приставам, которые должны открыть исполнительное производство в течение 3 суток после получения листа.

В таком порядке принимаются решения только в тех случаях, когда стороны не имеют разногласий по поводу долга и обязанности по его выплате. Поэтому принятое решение легко отменить. Достаточно только написать возражение в установленный десятидневный срок, и решение будет отменено. Главное, что возражение должно содержать объективные причины, если должник не согласен с суммой задолженности или полностью с обязанностью в выплате долга. Если суд сочтет эти причины необоснованными, то решение отменено не будет.

Исковое судопроизводство

Если судебный приказ был отменен, взыскателю придется подавать иск в суд. В этом случае рассматривается дело независимо от того, имеются спорные моменты по данному делу или нет. В процессе искового судопроизводства стороны доказывают свою правоту и подтверждают документально сложившиеся обстоятельства. Подавать в суд можно и без предварительного вынесения судебного приказа.

Для заемщика обращение в суд означает окончание общения с коллекторами. На данном этапе происходит одностороннее расторжение договора, на основании чего прекращается начисление санкций за своевременную неуплату долга. Истец предоставляет расчет общей суммы иска с учетом основной суммы задолженности, процентов и штрафных санкций за просрочку платежа. С этого момента банк не имеет права продолжать начисление процентов и увеличивать сумму долга. Соответственно, подача банком заявления в суд означает остановку увеличения возрастания задолженности заемщика перед банком.

Процедура искового судопроизводства осуществляется следующим образом:

- Банк или коллекторы подают исковое заявление в суд.

- После принятия заявление заседание должно быть назначено в течение 2 ближайших месяцев.

- В случае неявки ответчика на заседание оно переносится на другое свободное время.

- Если ответчик не явился 3 раза на заседание суда, то решение выносится без него.

- С момента принятия решения стороны имеют право его обжаловать в суде высшей инстанции в течение 30 дней.

- Если обжалование не поступило, решение вступает в силу.

- Вместе со вступившим решением составляется исполнительный лист, который по заявлению истца может быть выдан ему на руки либо напрямую направлен судебным приставам.

- На основании данного листа пристав открывает исполнительное производство в течение 3 дней с момента его получения.

В таком порядке осуществляется судопроизводство. Здесь есть важный момент. Судебного процесса избегать не нужно. В большинстве случаев должнику удается доказать, что он имеет трудное финансовое положение, а насчитанные штрафные санкции существенно превышают основную сумму задолженности. Исходя из этого, судья часто уменьшает насчитанную сумму пеней. Именно для этого необходимо явиться в суд и собрать все документы, подтверждающие затруднительное финансовое положение, по причине которого заемщик не смог своевременно оплачивать кредит.

К таким документам могут относиться:

- копия или оригинал трудовой книжки с записью об увольнении заемщика в период, когда был просрочен первый платеж,

- справка 2-НДФЛ, подтверждающая существенное снижение дохода человека,

- справка из Центра занятости, подтверждающая постановку на учет гражданина,

- медицинские справки, подтверждающие серьезную длительную болезнь, по причине которой человек оказался нетрудоспособным,

- прочие бумаги, подтверждающие уважительные причины, по которым был пропущен обязательный платеж.

Сюда также может быть приобщено заявление заемщика, в котором он просит предоставить кредитные каникулы или реструктуризацию долга в связи с ухудшившейся финансовой ситуацией. Если банк предоставил письменный отказ, то он также должен быть приобщен к делу.

Исполнительное производство

Если должник не обжалует вынесенный судебный приказ или решение, то спустя установленное время оно вступает в силу. Вместе с ним выдается исполнительный лист. Для этого взыскатель пишет заявление. В некоторых случаях исполнительный лист может быть выдан с задержкой, хотя это является нарушением законодательства.

Судебный пристав после получения листа в течение 3 дней открывает исполнительное производство. Банк передает всю информацию приставам, которую предоставил о себе заявитель. Судебный пристав обязан известить должника об открытии исполнительного производства. Это можно сделать несколькими способами:

- отправить письмом копию постановления,

- известить звонком по телефону или отправкой сообщением,

- размещением уведомления на сайте ФССП,

- личным извещением.

С момента официального извещения должника начинается пятидневный срок для добровольного погашения долга. В это время заемщик может добровольно расплатиться с долгом и ему не придется платить исполнительский сбор.

Если в этот период оплата не была произведена или не было подано заявление в суд о предоставлении рассрочки или отсрочки для выплаты долга, то пристав выносит постановление о взыскании исполнительского сбора с должника. Таким образом, общая сумма долга увеличивается на 7%.

В ходе исполнительного производства пристав производит поиск имеющегося у должника имущества, дебетовых счетов в банке и накладывает на них арест. Если в установленное время должник не оплачивает долг, то это имущество продается с торгов за цену ниже рыночной.

Таким образом, пока долг не будет полностью взыскан или пока не закончится срок исполнительного производства, пристав будет арестовывать имущество и продавать его. После этого исполнительный лист возвращается взыскателю. Если долг взыскан не полностью, взыскатель имеет право подавать его повторно. Пристав будет обязан повторно открывать исполнительное производство. И так до тех пор, пока долг не будет полностью взыскан либо не истечет срок исковой давности.

Срок давности

Законодательством он установлен 3 года. Соответственно, если после вынесения решения судом исполнительное дело не было открыто, то спустя это время его нельзя будет начать. Также дело будет закрыто, если в течение этого времени должник не скрывался и не скрывал свое имущество от приставов. Если в течение 3 лет приставы взыскали все, что могли, с должника, но долг остался, по истечении этого времени продолжать исковое производство будет невозможно.

Отсчет срока исковой давности для подачи в суд начинается с момента, когда наступил первый день просрочки по кредиту. И с этого времени банк может подать в суд в любой 3-летний период. Именно поэтому банки не торопятся обращаться в суд, а могут выжидать 2 года, чтобы накопить побольше процентов.

Срок исковой давности будет длиться строго 3 года с момента первого дня просрочки, если:

- должник ни разу не вносил ни одного платежа с этого времени,

- должник ни разу не имел связи с коллекторами или сотрудниками банка,

- должник ни разу не признавал своей задолженности.

Выполнить все условия практически невозможно. Банк найдет способ сделать так, чтобы заемщик признал свои обязательства. Кроме этого, избежать контакта с коллекторами за 3 года также бывает очень сложно.

Получается, что исковая давность начинает свой срок действия только тогда, когда должник перестает платить и признавать свой долг. При этом он должен успешно избегать встречи и любых контактов с коллекторами и представителями банка.

Когда было принято решение судьей и оно вступило в силу, приставы будут иметь 3 года, в течение которых они будут арестовывать все имеющееся имущество и выставлять его на продажу с торгов. Только после истечения этого срока должник сможет вздохнуть спокойно.

Важно знать, что в 2019 году законодательством планируется ввести закон, позволяющий приставам накладывать арест и осуществлять продажу единственного жилья должника, если по жилой площади оно превышает норму более чем в 2 раза. Пока этот проект вызвал много споров и разногласий, он до сих пор не введен в действие. Но ждать, пока приставы арестуют единственное жилье, не стоит. Необходимо искать пути, как рассчитаться с банком по своим долгам.

etalon-mebeli.ru

etalon-mebeli.ru