Многие налогоплательщики в нашей стране уже знают о своем праве на получение возврата НДФЛ. Имущественный вычет при покупке квартиры в 2017-2019 году претерпел изменения, о которых стоило бы знать, так как вычеты с недвижимости самые прибыльные. Постараемся разобраться в изменениях, а также в основных аспектах возмещения подоходного налога.

Были ли изменения?

Любой человек, приобретающий недвижимость, имеет за собой право возвратить НДФЛ при владении всей необходимой информацией и документами, которые нужны для совершения этой операции. В статье мы постараемся подробно рассмотреть все особенности получения вычета по НДФЛ.

Каждый, кто приобретает недвижимость, будь то квартира или частный дом, имеет полное право на возврат НДФЛ соблюдении ряда условий, прописанных в законодательстве РФ.

Но возврат налогооблагаемой базы при покупке квартиры в 2019 году претерпел ряд серьёзных изменений, о которых обязательно следует помнить, если вы хотите получить компенсацию.

Особенность! В этом году налоговый вычет может быть получен, только если недвижимость была приобретена до 2019 года, а не в течение этого года. Вычет за нынешний год можно будет получить только в следующих налоговых периодах.

Как рассчитать имущественный вычет?

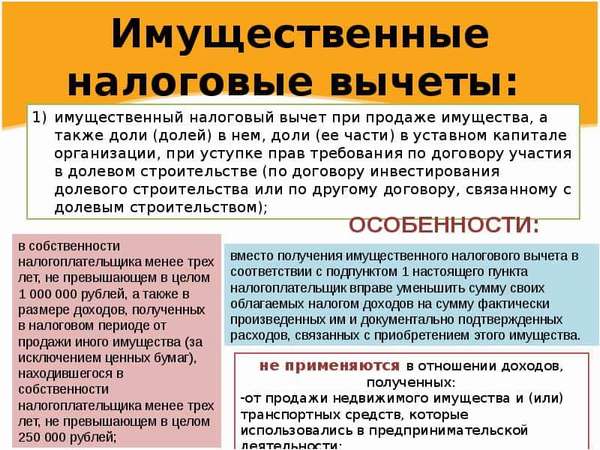

Под имущественным вычетом понимают тринадцать процентов от следующих позиций:

- Суммы, уплаченной за недвижимость.

- Расходов на строительные, отделочные материалы (если речь идёт о квартирах и комнатах, то учитываются только отделочные материалы).

- Платы за выполнение строительных и отделочных работ, работ по проведению различных систем жизнеобеспечения (автономные источники электроснабжения, водоснабжения, газоснабжения и канализационных каналов относятся к жилому дому).

- Средств, направленных на разработку проектно-сметных документов и бумаг.

- Трат на погашение процентов по кредиту (к концу расчётного года).

Это стоит знать! Максимальная сумма, с которой можно осуществить получение имущественного вычета, изменений не претерпела. Она, как и раньше, осталась на уровне 260 000 рублей с двух миллионов стоимости жилья. Если недвижимость была приобретена за большую сумму, то вычет будет получен все равно только с 2 млн. руб. За проценты по ипотечному займу можно будет вернуть еще 390 000 с трех миллионов рублей уже уплаченных процентов.

Как оформить имущественный вычет?

Желающий получить возврат средств обязан совершить следующие операции:

- Сбор документов, которые подтверждают право на недвижимость.

- Оформление налоговой декларации по форме 3-НДФЛ (заказ оформления у специалиста также возможен). Кроме этого, на рабочем месте стоит потребовать справку 2-НДФЛ.

- Сдача документации в налоговую службу. Ожидание получения средств на счет.

Документы, которые необходимы для возврата средств в виде имущественного вычета:

- Декларация 3-НДФЛ.

- Документ, удостоверяющий личность (паспорт).

- Справка 2-НДФЛ.

- Заявление.

Дополнительно может потребоваться:

- Документ, содержащий заявление о распределении имущественного вычета между супругами, свидетельство о браке (при приобретении недвижимости, которая будет являться общей собственностью).

- Свидетельство о рождении, о праве собственности ребенка (при получении возврата средств за ребёнка, который не достиг совершеннолетия).

- Пенсионное удостоверение (при покупке пенсионером).

Дополнительные документы могут пригодиться в следующих случаях:

- Если недвижимая собственность приобретается с помощью договора купли-продажи.

- Если жилье приобретается с помощью договоров долевого участия в построении, уступки права требования.

- Если резидент приобрел земельный участок.

- Если лицо производит постройку жилого дома.

- Если недвижимая собственность была приобретена с использованием ипотечного займа.

Когда должна быть куплена недвижимость для возмещения?

Если права на недвижимость были получены до наступления 2017 года, то в 2017 году гражданское лицо может получить утраченные в виде налога средства.

Если ситуация касается договора купли-продажи и вычет в 2017 году будет совершаться по нему, свидетельство о праве на эту собственность должно быть получено до 1 января нынешнего года.

Если речь идёт о договоре долевого участия в строительстве, то необходимым является получение акта приема и передачи также до 1 января 2019 года.

Когда можно подать на имущественный вычет?

Для подачи заявления на предоставление имущественного вычета доступен любой день в течение 2019 года.

Подача декларации 3-НДФЛ производится также в любое время нынешнего года.

Это стоит знать! До 30 апреля этот документ подают только те люди, кому нужно задекларировать доход за прошлый год. К примеру, была произведена продажа недвижимости, которой гражданин владел меньше трех лет. Некоторые утверждают, что до этого срока декларацию нужно подавать всем, но это не так. По последним нововведениям предельный (минимальный для неуплаты налогов в бюджет) срок владения увеличен до пяти лет.

Если подача заявления в налоговую производится лично, то нужно учитывать время, в которое налоговые службы обслуживают клиентов.

Более подробно об имущественном вычете в нынешнем году можно узнать из предложенного видео:

За какие годы возможно оформление в 2019 году?

Налоговый имущественный вычет гражданин может оформить за последние три года (для пенсионеров за последние 4 года). Причем приобретение недвижимости могло быть совершено и более трех лет назад.

Основание для получения налогового вычета:

- С получения прав на жилье прошло меньше 36 месяцев. Тогда подача заявления возможна с года, в котором получены права на недвижимость.

- С получения прав на жилье прошло более трех лет. В этом случае подача заявления на право получения налогового вычета охватывает период последних трех налоговых лет.

Изменения положений, касающихся суммы имущественных вычетов, в 2019 году не были внесены. Окончательные изменения, которые произведены в 2014, действуют и в этом году.

Максимальный вычет равен тринадцати процентам от стоимости приобретения и не превышает двухсот шестидесяти тыс. рублей.

В случае, если собственность приобретена в браке за сумму больше двух млн. рублей, заявление на вычет могут подать оба супруга. В этом случае не играет роли, на кого оформлены права на владение собственностью.

Это означает, если стоимость квартиры превышает 4 млн. рублей, то в сумме супруги могут получить 520 тысяч рублей. Если недвижимость куплена супругами, то средства распределяются ежегодно по соответствующему заявлению (если за один период вернуть деньги нельзя из-за недостаточности налогов).

Это нужно знать! Сумма имущественного вычета не может превышать той, которую гражданин уплатил в виде подоходного налога государству.

Вычет по ипотеке в 2019 году

Последние изменения, которые касаются этой сферы, были внесены в 2014 году.

Эти изменения ограничивают выплату 390 тысячами знаков в денежном эквиваленте, если налогоплательщик получил права на собственность после наступления 2014 года.

Это интересно! Возврат налога по займу возможен только с процентов по ипотеке, которые уже были уплачены.

3-НДФЛ

Оформление 3-НДФЛ в 2019 году содержит несколько условий:

- 3-НДФЛ в 2019 году оформляется по доходам с 2014 по 2016 годы (пенсионерам 2013-2016, при этом работает пенсионер или нет, значения не имеет).

- Каждый год отдельный бланк 3-НДФЛ.

- Если необходимо оформить 3-НДФЛ за 2017 год, то это возможно только с 2019 года и позже в течение трех лет (по 2020 год включительно).

Как видим, существенных изменений в имущественном вычете при покупке квартиры в 2019 не было. Самыми главными изменениями закон был дополнен в 2014 году.

etalon-mebeli.ru

etalon-mebeli.ru