Я юрист, основная специализация – это автогражданка. Сейчас наши люди в основном люди грамотные и юридически более-менее подкованные. Так что особых проблем не представляется.

Вызывает недоумение у многих, вот какой вопрос: иногда при заключении ОСАГО он становится дороже и существенно. Плюс многие спрашивают, что за зверь такой КБМ и с чем его едят. И как он может влиять на стоимость полиса в итоге.

Вот с последних вопросов и начнем отвечать.

Понятие КБМ

Расшифровывается данная аббревиатура следующим образом – коэффициент бонус-малус или как его еще называют водители, скидка за езду без аварий. Ведь этот коэффициент напрямую влияет на стоимость полиса через внимательность и аккуратность водителя на дороге.

Говоря проще, отъездил год без ДТП, на следующий при заключение страховки вам полагается небольшая скидка по стоимости полиса. Если же авария была, но не по вашей вине, то стоимость останется без изменений. А вот если виновник аварий вы, то за страховку вы будете платить значительно больше.

Почему, спросите? Потому что прибыль страховых компаний зависит от аккуратной езды водителей. Ведь если не было аварий или же страхователь в ней не виновен, то страховая никаких выплат делать не будет. А значит, деньги страхователя останутся полностью ей.

Вот за это она как бы благодарит страхователя снижением стоимости ОСАГО на следующий год. Правда, стоимость «бонус-малус» составляет всего 5 %, но ежегодно. То есть с каждым безаварийным годом стоимость полиса для вас снижается на эти 5 процентов.

А вот при аварии процент снижается. А то и может совсем пойти в минус, в этом случае стоимость ОСАГО для конкретного водителя увеличивается. При аварии виновником, который были вы, единственным вариантом избежать повышения стоимости является добровольный ремонт пострадавшей машины за свой счет и без обращения в ГИБДД.

Как можно узнать собственный КБМ

При расчете коэффициента в учет берется много переменных – это и водительский стаж и страховая история. Стаж можно узнать по водительскому удостоверению, а страховая история хранится в информационно базе страхователя. И если водитель будет и далее пользоваться услугами данной компании, то скидка будет применяться автоматически.

Можно конечно, попытаться посчитать самому, при помощи онлайн-калькулятора, но дело это сложное и к тому же требуется знание правил расчета. Поэтому лучше всего узнать это у страхового агента при заключении договора.

Многие водители интересуются: а что делать, если они захотят по каким-то причинам сменить страховщика. Обычно в таком случае накопленная скидка теряется и все приходится начинать сначала. А для обладателей дорогих автомобилей это довольно существенно.

Все дело в том, что страховая говорит, что она не обладает информацией от вашего последнего страхователя и проверить ваши слова о безаварийной езде и уровня скидки она нем может.

Но способы сохранить имеющую скидку есть. Например, при переводе можно получить справку от предыдущего своего страхователя. Обычно не отказывают. Но иногда возникают ситуации, что по каким-то причинам данную справку получить невозможно, так как фирма закрылась.

Что делать в этом случае, неужто начинать все сначала? Выход есть. Это обратиться АИС (автоматическая информационная система). В ее базе данных хранится информация обо всех застрахованных лицах. И получить информацию можно всегда. Единственным препятствием может стать то, что страховщик не вносил данные в систему. Хотя это его обязанность.

Расчет КБМ страховщиком

Ранее данный показатель был привязан к конкретному автомобилю, и при его продаже скидка терялась. Естественно это не устраивало законопослушных водителей. Хотя имелись и довольные. Это виновники ДТП, которые после аварии продавали свое авто и таким образом избавлялись от малусов.

Ведь в любом случае с покупкой нового железного коня и тем и этим приходилось начинать все с чистого листа. Сейчас же коэффициент закреплен за самим гражданином.

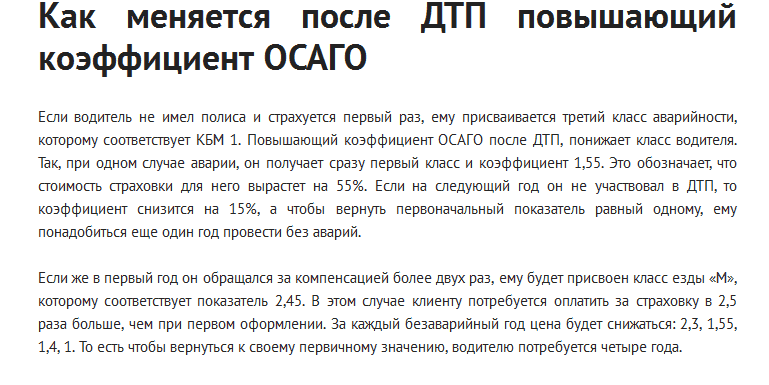

Стоит упомянуть, что сейчас КБМ имеет 14 классов, в которых значения раскиданы от 0.5 до 2.45. впервые обратившийся страхователь сразу же получает третий класс с коэффициентом 1.

Далее при безаварийной езде, первоначальная сумма страхования будет у него уменьшаться ежегодно на указанные 5 %. Грубо говоря, если у его страховка первоначально составляла 10 тысяч, то на второй год при езде без ДТП, она составит 9 с половиной тысяч. На третий год он будет платить 9 тысяч.

Если в полис вписаны несколько водителей, то для расчета берутся показатели КБМ всех и вычисляется средняя цифра.

При этом если были аварии, то берется в расчет не конкретный год, а общее количество ДТП за год. То есть за каждое ДТП страховка увеличивается на определенную сумму.

Имеются ситуации, когда КБМ не применяется:

- Страхователями являются иностранные граждане,

- Страховка, оформленная на прицеп,

- Оформление страховки на короткий срок, обычно не боле полугода, без последующей пролонгации.

Совет водителям – давайте только правдивую информацию. Если обманете страховщика, а обман потом выяснится, да еще после ДТП, то ваш полис может быть признан недействительным, но деньги вам за него не вернут. Останутся страховой в виде компенсации за ваш обман.

А если вы не дай бог, станете виновником ДТП, то оплачивать ущерб в этом случае вам придется за свой счет. Страховая вам окажет в выплате.

Совет. Спрашивайте об КБМ сами. Многие страхователи «скромно» замалчивают об этом и скидок не предоставляют. А что, человек не спрашивал, а они, мол, не обязаны.

etalon-mebeli.ru

etalon-mebeli.ru