Налоговые органы обязаны тщательно следить за тем, чтобы прибыль физическими лицами и индивидуальными предпринимателями вовремя была задекларирована.

Правила заполнения 3-НДФЛ в 2019 году подверглись изменениям. Рассмотрим моменты, которые были изменены, а также подробно разберем некоторые нюансы заполнения декларации.

Порядок и срок подачи декларируемого документа

Существующая декларация является главным документом, показывающим прибыль предпринимателей и физических лиц, занимающихся предпринимательской деятельностью. Правила заполнения декларированного документа в 2019 году были немного заменены. Но суть заполнения и подача осталась без изменений.

Измененная форма налоговой декларации стала проще, в 2019 году ее можно подать в виде письма и даже в электронной версии. Схема предъявления декларации осталась без изменений и определяется она налоговым органом и Министерством, занимающимся вопросами сборов, налогов и финансов.

Существующий документ можно подавать как добровольно, так и в обязательном порядке. Добровольно подавать декларацию нужно, чтобы получить налоговые вычеты, а в обязательном порядке – в случае, если получена прибыль. Существуют граждане, подающие налоговую декларацию практически в регулярном порядке. Приведем пример таких лиц:

- Предприниматели индивидуальные. Этот вид граждан уплачивает налог на общих основаниях согласно их виду деятельности.

- Гражданское лицо, выполняющее практику в частном порядке. Таковыми могут являться адвокаты, юристы, различные консультанты, преподаватели-репетиторы.

- Гражданское лицо, не занимающееся никакой предпринимательской работой, но получающее определенную прибыль, которая облагается налоговым сбором.

- Гражданские лица, которые имеют право для получение вычетов при налогообложении.

Декларация три-НДФЛ придумана именно для этих граждан, соблюдающих правила подачи и декларирования согласно законам РФ. Существуют два правила при обязательном декларировании доходов и при добровольном декларировании:

- Обязательное декларирование характерно тем, что его нужно подавать именно в указанный налоговой службой срок. Этот факт касается как физических лиц, так и индивидуальных предпринимателей, выплачивающих налоговые сборы от полученной прибыли.

- Добровольное декларирование действует в любое время в течение всего календарного года.

Что касается нововведения в налоговой декларации оно предусматривает дополнительные документы. Их следует подавать вместе с документами об отчетах.

Документы, входящие в новую форму декларирования доходов

После нововведений в пакет необходимых для заполнения документов тоже были внесены некоторые поправки. Рассмотрим список документов в соответствии с правилами заполнения 3-НДФЛ в 2019 году:

- Паспорт гражданина, подающего декларацию. В электронном виде документы предоставляются в сканированном варианте (отсканировать придется основные страницы удостоверяющего личность документа).

- ИНН для физических лиц и для индивидуальных предпринимателей.

- Договор (если в нем есть необходимость). Например, если платится налоговый сбор с покупки или продажи недвижимости, земли. Тогда может также понадобиться акт о приемке и передаче.

- Документы, которые подтверждают приобретение имущества, переходящего в собственность. Или документы, которые могут подтвердить отсутствие долгов по совершенной сделке. Данные документы необходимы только в том случае, если производится сделка на покупку имущества.

- Справка о доходах по форме 2-НДФЛ.

Если собраны все документы по данной форме (и при условии, что они правильно заполнены), то можно приступать к декларированию доходов.

Этот процесс необходимо сделать с помощью специальных программ или с помощью специально-обученного человека, который поможет правильно заполнить декларацию формы 3-НДФЛ. В ином случае, ошибки при заполнении документов могут стать поводом для отказа в приеме декларации. Поэтому нужно строго следовать правилам заполнения.

В 2017 году внесены следующие поправки:

- Изменение раздела один и два. Определены особенности налоговой базы, учет убытков, исчисления налоговых расчетных операций, совершающихся на личных счетах.

- Изменение листа Б-части. Этот лист служит для тех, кто получает доходы от граждан иностранного происхождения. Новые правила расчета налога к подоходному налогу.

- Штриховой код изменен. Теперь он имеет иные свойства и вид.

- Налоговый вычет изменен для тех, кто имеет на иждивение детей-инвалидов. Процедура получения возмещения стала в разы проще.

Это интересно! Законодательные изменения в данном случае стали вполне обоснованы система сбора налогов в России считается одной из наиболее сложных в мире. Новые изменения помогли резидентам в заполнении бумаг и других аспектах, так как процедура стала проще в разы.

Порядок заполнения налоговой декларации

Для декларируемого налога важным остается заполнение титульного листа и разделов один и два. Также имеются листы А-И. Они заполняются в случае получения доходов.

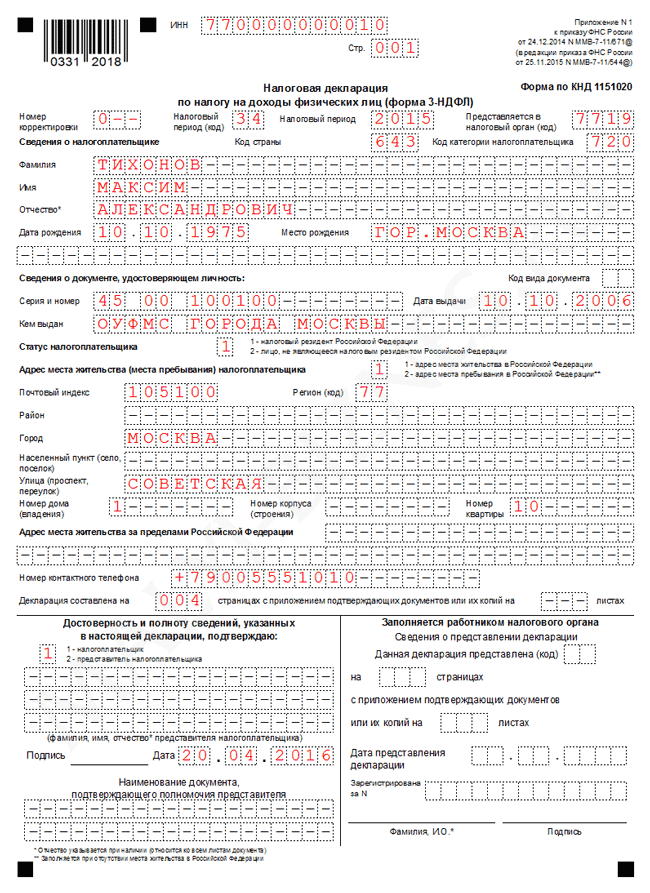

Вот пример заполненной декларации:

Особенностью заполнения декларации о доходах является то, что она заполняется в обратном порядке. Вначале вносят данные в листы, затем на их основании вносят значения в разделы один и два.

Это нужно знать! По форме 3-НДФЛ может заполняться не каждый лист декларации. Это зависит от того, кем и на каком основании данный документ подается. Каждый лист служит для конкретного типа доходов. В дополнение имеются листы для налоговых вычетов.

В данном видео можно подробно рассмотреть пример заполнения декларации в онлайн-программе:

Документы для вычета

Налоговые вычеты имущественного типа на текущий момент являются самыми популярными. Для их получения также нужно знать правила заполнения декларации 3-НДФЛ в 2019 году. Рассмотрим пакет необходимых бумаг:

- ИНН налогоплательщика.

- Документ, удостоверяющий личность.

- Справка по типу 2-НДФЛ. Взять ее можно в бухгалтерии по месту трудоустройства.

- Документы, которые подтвердят совершенные расходы, подлежащие получению налогового вычета.

- Документы на квартиру, дом или дачу. Акт о приемке и передаче недвижимости, свидетельство о регистрации.

- При ипотеке договор о предоставлении кредита, справка о процентах, чеки об оплате взносов.

- Банковская распечатка реквизитов пластиковой карты или электронного счёта для последующего перечисления денежных средств налогового вычета.

Внимание! Реквизитом банковской карты не является ее номер, а является номер счета, к которому она закреплена.

Декларирование доходов по форме 3-НДФЛ является обязательным для каждого налогоплательщика. Данные правила заполнения находятся на специальном сайте ФНС, как и программа, от которой зависит правильность заполнения налоговой декларации 3-НДФЛ.

Если гражданин самостоятельно не может справиться с заполнением декларации, то стоит обратиться за помощью к профессионалу, чтобы избежать проблем в будущем. Например, можно попросить помощь у работника налоговой инспекции.

etalon-mebeli.ru

etalon-mebeli.ru