Для того чтобы получить вычет физические лица могут бесплатно скачать новую форму декларации 3-НДФЛ за 2019 год и внести в нее все необходимые данные. Работать можно как с электронным видом документа подобного рода, так и с распечатанным на бумаге бланком. А то, как быстро и корректно заполнить форму 3-НДФЛ, как раз и предлагаем подробно обсудить в этой статье.

- Пустую форму 3-НДФЛ скачивайте здесь.

- Ссылка на пример заполненной декларации.

- Программу для оформления 3-НДФЛ можно скачать тут.

Новая форма налоговой декларации

В 2019 году физические лица имеют право возместить переплаченный подоходный налог за 2017 и предыдущие года. Для реализации данной процедуры налогоплательщику понадобится отправить в налоговую службу целый пакет документов, основным из которых является декларация по форме 3-НДФЛ.

Необходимо пользоваться только официальной версией этого документа, в которой учтены все последние изменения согласно приказу № ММВ-7-11/552, утвержденному 25 октября в 2017 году Федеральной налоговой инспекцией.

Следует отметить, что если заявитель на налоговую компенсацию желает вернуть НДФЛ за 2015 год, то необходимо скачивать форму 3-НДФЛ, которая действовала в 2015 году. Бланк декларации должен быть за тот год, за который физическое лицо претендует на вычет.

Общая информация о бланке

Налоговая служба включила в состав бланка 3-НДФЛ обязательные для оформления всеми физическими лицами листы (это первые четыре страницы декларации), дополнительные листы (заполняются в особых случаях), а также страницы, содержание которых посвящено определенным видам вычетов. Таким образом, заявителям на сокращение размера налоговой базы работать со всеми страницами формы декларации не понадобится.

Для того чтобы заполнение бланка прошло более продуктивно, рекомендуем обратить внимание на ряд фактов, касающихся бланка налоговой декларации:

- Способы оформления. Вовсе не обязательно вносить информацию в бланк вручную. Декларацию можно бесплатно скачать в excel, поработать с данным документом на компьютере, а потом распечатать нужные страницы и отправить на проверку.

- Документы, которые понадобятся. Ни один показатель, требующийся в форме 3-НДФЛ, физическое лицо не должно рассчитывать самостоятельно. Абсолютно все цифры нужно указывать либо на основе справки по форме 2-НДФЛ, либо другой документации. Для того чтобы внести правильные коды в декларацию, пользуйтесь налоговым справочником Российской Федерации.

- Правила заполнения. При отображении сведений в документ от руки делайте это максимально аккуратно, не допуская помарок и ошибок. Цифры и слова должны быть строго в том пространстве, которое отведено для них, и не выступать за границы ячеек. Поврежденные штриховые коды в документе не приемлемы. Весь текст должен быть русским, а шрифт, которым он написан, печатным.

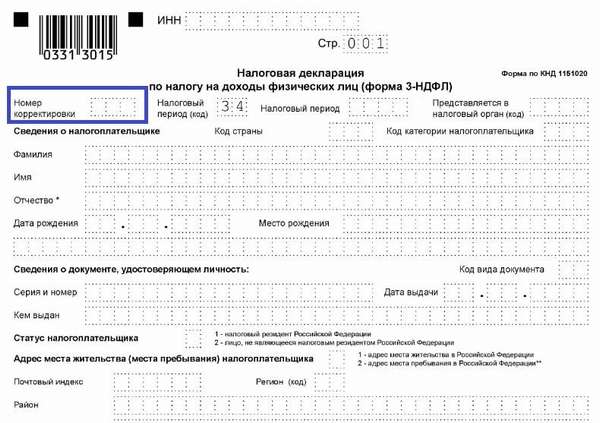

Нюансы титульной страницы

Зачастую заполнение первого листа налоговой декларации не вызывает затруднений у претендентов на налоговую компенсацию. Однако все же в титульную страницу требуется внести несколько параметров, с которыми большинство физических лиц не сталкивались ранее:

- Номер корректировки. Под названием документа “Налоговая декларация по налогу на доходы физических лиц” с левой стороны листа отведено три пустых клетки, подразумевающих внесение номера корректировки. В первой ячейке необходимо проставить ноль, а в остальных прочерки в том случае, если налогоплательщик впервые в жизни оформляет начисление вычета. Цифра один ставится, если данный процесс осуществляется второй раз за налоговый период, а цифра два – если третий.

- Код периода. Так как вычет предоставляют из средств государственного бюджета, отданных в него налогоплательщиком ранее на протяжении определенного периода времени, то длительность этого срока нужно отобразить в бланке. Это делается с помощью двухзначного кода (34 – если срок составляет один календарный год, 33 – если девять месяцев, 31 – если шесть).

- Код категории. Для того чтобы кратко обозначить род деятельности, которая приносит прибыль заявителю на налоговую скидку, были введены трехзначные шифры, именуемые кодами категорий налогоплательщиков. Таким образом, если физическое лицо получает основной заработок в результате предоставления услуг частного нотариуса, то ставится число 730, если относится к числу предпринимателей – 720, а если является адвокатом – 740.

- Код документа. На титульном листе нужно указать паспортные данные. Однако далеко не все физические лица для того, чтобы удостоверить свою личность, используют именно этот документ. В связи с данным обстоятельством введены двухзначные комбинации, шифрующие типы документов. Например, если это паспорт гражданина России, то нужно писать код 21, если иностранца – 10, если вид на жительство – 12, если свидетельство о рождении – 03.

Важно! Вышеуказанные коды приведены в качестве примеров. Кроме них существует целый ряд других шифров, которые можно найти в специальных справочниках или приложениях, содержащихся в инструкции к заполнению формы 3-НДФЛ.

Особенности 1 и 2 раздела

В разделе под номером один, к заполнению которого нужно переходить абсолютно всем претендентам на налоговую компенсацию после завершения оформления титульного листа, необходимо указать такой параметр, как код бюджетной классификации.

Это шифр, состоящий из двадцати цифр, которые сгруппированы в четыре блока. Каждый блок кодирует информацию определенного рода, касающуюся учета доходов и расходов.

Также в разделе №1 бланка по форме 3-НДФЛ в строке 030 следует вписать код по ОКТМО. Это некий шифр, присвоенный определенной территории муниципального образования, на которой проживает претендент на вычет, общероссийским классификатором данных. Подобные коды позволяют налоговым агентам быстрее идентифицировать ту или иную территорию Российской Федерации.

В разделе два есть строка с кодом 002, в которой физическое лицо обязано отобразить вид своего дохода. Если это прибыль, поступившая физическому лицу благодаря его собственным акциям, то ставится единица, если это материальные средства, полученные от зарубежных компаний контролируемого типа, – двойка, а если какой-либо иной вид дохода – тройка.

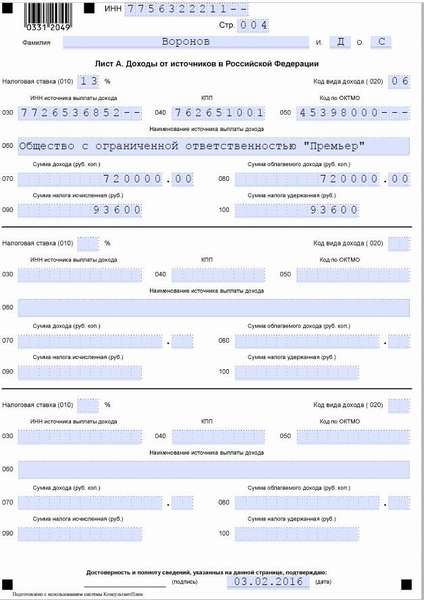

Как оформить лист А

Все физические лица, которые имеют какие-либо денежные средства, заработанные в России, должны заполнить лист декларации “А”. Для начала понадобится указать, какой процент прибыли был удержан налоговой инспекцией на НДФЛ от общей суммы прибыли заявителя на вычет.

После этого пишется код типа дохода. Например, если это материальные средства, связанные с продажей имущественного объекта, то применяется шифр 01, если заработок по гражданско-правовому соглашению, причем с учетом НДФЛ – 06.

После этого физическому лицу нужно взять справку 2-НДФЛ и оттуда перенести несколько параметров – идентификационный код источника прибыли, его название, КПП, код муниципального образования, а также размер базы налогообложения и подоходного налога.

Если денежные средства налогоплательщика поступают не из одного источника, а одновременно из нескольких, то абсолютно все они должны быть учтены в листе А, причем каждый отдельно. В первую очередь указывается тот, который приносит наибольший размер прибыли, а затем уже все остальные.

etalon-mebeli.ru

etalon-mebeli.ru