Рекомендуем всем физическим лицам перед тем, как осуществлять налоговые операции различного рода, узнать, какие изменения по НДФЛ в 2019 году были введены в действующее законодательство. В этой статье речь пойдет не только о нововведениях в целом, но и о том, каким образом они повлияли на процесс заполнения справок по форме 2-НДФЛ и 3-НДФЛ, а также о некоторых других аспектах.

Нововведения в 2019 году

К такому понятию, как налог на доходы физических лиц, имеют отношение не только граждане Российской Федерации, но и иностранцы, пребывающие длительное время на территории данного государства.

В связи с этим тема уплаты подоходного налога является достаточно актуальной для всех. Также немаловажную роль играют и изменения, связанные с порядком внесения или возврата НДФЛ, поскольку при их несоблюдении физические лица могут понести не только налоговую ответственность, но и административное наказание.

Необходимо отметить, что если физические лица не имеют никаких источников доходов кроме заработной платы, то зачастую взносами по НДФЛ в систему государственного бюджета они занимаются не самостоятельно, а это делает их руководитель. В подобных ситуациях интересоваться изменениями 2019 года должен начальник.

Перечень основных изменений

Начиная с текущего года, в силу вступили три основных нововведения, утвержденные Федеральным налоговым органом РФ, имеющие отношение к налогу на доходы физических лиц. Они затрагивают следующие документы и аспекты:

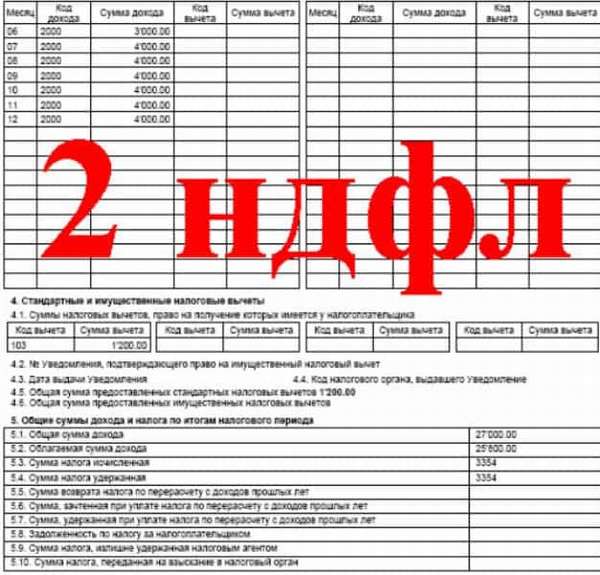

- Справку по форме 2-НДФЛ. Данный документ, фиксирующий источники прибыли налогоплательщика, их реквизиты, различные сведения о заработной плате, а также начисленный и перечисленный НДФЛ, с 2019 года должен содержать новые коды, введенные для зашифровки видов доходов и налоговых вычетов.

- Декларация 3-НДФЛ. Если налогоплательщик в текущем году желает возместить подоходный налог за 2016 год путем оформления вычета, то ему нужно использовать бланк декларации, составленный уже по новой форме, в которой учтены последние видоизменения.

- Вычет с экзаменов. Также с этого года действующим законодательством предусмотрена такая возможность, как получение налоговой компенсации со стоимости различных экзаменов, которые сотрудники вынуждены были сдать по требованию руководства для проверки квалификационных характеристик (получить вычет можно только в том случае, если НДФЛ с работника был снят во время оплаты им данной услуги).

Новые коды в справке по образцу 2-НДФЛ

На протяжении предыдущих лет премиальные выплаты и заработные платы фиксировались в справке 2-НДФЛ вместе. Однако с 2019 года данные виды платежей необходимо учитывать отдельно.

Ранее сотрудники бухгалтерии различных организаций применяли код 2000 для отражения заработной платы и первых премиальных вознаграждений налогоплательщика, назначенных за выполнение служебных обязанностей, а для фиксации материальных выплат к торжественным событиям (например, при рождении ребенка, к Новому году, а также другим праздникам) указывали в справке код 4800.

На сегодняшний день для того, чтобы внести в справку по образцу 2-НДФЛ материальные выплаты бонусного характера, необходимо использовать такие числовые шифры:

- 2002 – если в документе нужно зафиксировать премиальную выплату, имеющую отношение к расходам по оплате труда, то следует указывать данный код,

- 2003 – если в справке требуется отобразить премию, полученную за счет чистого дохода (то есть уже с учетом удержанного НДФЛ), а также различные материальные средства безвозмездного характера, перечисленные с целью помощи в содержании и функционировании некоммерческих организаций на их счет (целевые поступления), то нужно проставлять этот код.

Касательно того, что изменилось в шифрах налоговых вычетов, это коды, фиксирующие вид стандартной налоговой скидки, которая регламентирована статьей 218 Налогового кодекса РФ. До момента утверждения нововведений существовало двенадцать шифров (от 114 до 125), которые действовали одновременно как для приемных, так и для биологических родителей.

Теперь же для данных кодов введены другие числовые комбинации (от 126 до 149), в число которых отдельно входят шифры, предназначенные для усыновителей и родных родителей, и отдельно – для физических лиц, являющихся попечителями или опекунами.

Что в 2019 году поменялось в налоговой декларации

Изменения не обошли стороной и декларацию по форме 3-НДФЛ. В новой форме бланка налогоплательщикам, которые хотят произвести либо уплату НДФЛ, либо вернуть налог из бюджета, оформив вычет, во втором разделе понадобится указать вид дохода (строчка 002).

Для внесения данного показателя в форме предусмотрена одна пустая ячейка, с правой стороны от которой написаны три различных варианта, отображающие тот или иной тип прибыли. Физическому лицу остается только определиться с правильным.

Если налогоплательщик во втором разделе декларации фиксирует информацию о той части прибыли, которую он получил как владелец акций после завершения финансового года, то в строчке 002 нужно писать цифру один.

Если физическое лицо имеет доход, который поступает на его счет от контролируемых организаций, находящихся за рубежом, то в соответствующую строку следует вносить двойку. Если же ни первый, ни второй случай не имеют место, то указывается тройка.

Иногда один и тот же налогоплательщик получает деньги из нескольких источников выплат, относящихся к разным видам доходов. Например, заработную плату и материальные средства по акциям.

В таких ситуациях раздел № 2 заполняется дважды. Сначала в строке 002 ставится число один, а в самом листе прописывается информация, связанная только с дивидендами, а затем заново на пустой странице того же раздела № 2 пишется тройка в строке, требующей указания типа прибыли, и отображаются сведения по заработной плате.

Важно! Вышеперечисленные изменения, а также некоторые другие аспекты касательно заполнения бланка 3-НДФЛ зафиксированы в приказе под номером ММВ-7-11/552, содержащем все последние корректировки, предусмотренные Федеральной налоговой инспекцией к приказу № ММВ-7-11/671.

НДФЛ с экзамена по профессиональному стандарту

В российском законодательстве с первого июля 2016 года было отмечено, что в обязанности некоторых физических лиц стала входить сдача экзамена по подтверждению квалификационных характеристик.

Прежде всего, это относится к налогоплательщикам, должность или род деятельности которых дает им право на различные льготы. Также экзамен, направленный на проверку соответствия стандартам профессионального типа, должны сдавать физические лица, находящиеся на должности, на которую распространяются определенные ограничения.

Подробней ознакомиться с действующими требованиями, выдвинутыми к должностям физических лиц, и узнать о том, в каких ситуациях прохождение экзамена является обязательной процедурой, можно с помощью статьи 195.3 Трудового кодекса.

Если законом предъявлено требование к какому-либо посту, который занимает сотрудник, касательно подтверждения его квалификационных навыков и прохождение данной процедуры ему оплачивает работодатель, то подоходный налог не удерживается.

Например, некой Токаревой Елене Викторовне, работающей на должности главного бухгалтера, согласно законодательным нормам нужно пройти экзамен и подтвердить свой стаж, а также профессиональные навыки. Если плату за данную независимую оценку внесет фирма, на которой числится сотрудница, то с ее ставки перечислять НДФЛ в государственный бюджет не нужно.

etalon-mebeli.ru

etalon-mebeli.ru