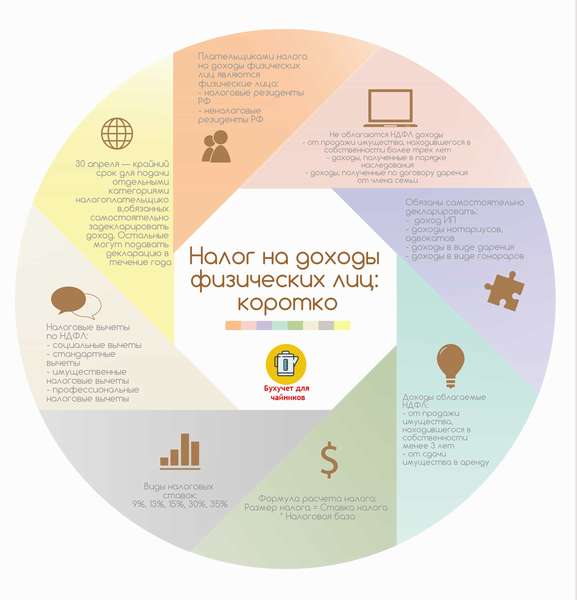

В данной статье предлагаем поговорить о том, что такое НДФЛ, а также в обязанности каких физических лиц входит выплата подобных взносов. Помимо этого, будет приведен перечень доходов, с которых по закону должен быть отдан в государственный бюджет данный налоговый сбор, и формула, предназначенная для вычисления размера НДФЛ.

Понятие НДФЛ

Каждый налогоплательщик сталкивался в своей жизни с таким сокращением, как НДФЛ. Данная аббревиатура расшифровывается следующим образом: налог на доходы физических лиц. Под термином НДФЛ подразумевается обязательный налоговый сбор, который снимается с доходов налогоплательщиков. То есть сумма общей прибыли физического лица считается за 100%, и с нее выплачивается определенный процент, идущий в государственный бюджет.

Необходимо отметить, что если налогоплательщик производил какие-либо расходы, закрепленные в статьях Налогового кодекса Российской Федерации, которые дают регламент на предоставление вычета (номер 218- 221), то НДФЛ ему будут начислять уже с несколько меньшей суммы, чем прежде. Однако для этого необходимо оформить и подать на проверку налоговую декларацию.

Как связан вычет с НДФЛ

Для того чтобы физическим лицам было более понятно, каким образом происходит сокращение налоговой базы после оформления вычета, предлагаем рассмотреть наглядный пример. Если некий Новиков Александр Викторович израсходовал на свое образование на протяжении 2016 года 110 000 рублей, а заработал за этот период 444 000 рублей, то без учета вычета НДФЛ бы облагалась вся эта сумма. Однако при оформлении социальной компенсации за обучение налог будет исчисляться с суммы, равной 334 000 рублей (444 000 – 110 000).

Кто обязан платить

Действующим российским законодательством принято правило, согласно которому утвержден следующий круг физических лиц, обязанных отдавать НДФЛ со своей прибыли:

- Резиденты РФ – это лица, имеющие регистрацию на территории России и пребывающие на ней не менее 183 суток на протяжении каждого календарного года.

- Не резиденты РФ – это лица, которые являются гражданами иностранных государств, но получают прибыль от российских источников выплаты.

Внимание! Зачастую налогоплательщикам выплачивают заработную плату с уже вычтенным из нее сбором на НДФЛ. Однако если физическое лицо работает само на себя (например, является индивидуальным предпринимателем), то следует не забывать отдавать определенный процент со своей прибыли государству.

Список доходов, с которых снимается НДФЛ

Большинство налогоплательщиков, получив тот или иной вид дохода, начинают сомневаться, нужно ли с него выплачивать НДФЛ. В связи с этим ниже приведен перечень основных типов прибыли, облагаемых налогом на доходы физических лиц:

- Имущественные объекты. Если налогоплательщик осуществил сделку по продаже недвижимости (дома, квартиры, земли, одной или нескольких комнат, транспортного средства и так далее) и получил за это определенную сумму материальных средств, то в его обязанности входит уплатить с нее налоговые сборы.

- Доходы, полученные от сдачи в имущества в аренду. Те физические лица, которые являются законными владельцами жилья и решают сдать его на фиксированный промежуток времени в пользование другим лицам за отдельную плату, должны с заработанных материальных средств отдать часть на НДФЛ.

- Прибыль, поступающая из-за границы. Если налогоплательщик является гражданином России, но получает деньги от фирм, расположенных за чертой родного государства (причем неважно, это основной его источник дохода или дополнительный), ему необходимо заплатить с них подоходный налог.

- Выигрыши. Все денежные средства, поступившие в распоряжение физического лица в результате получения различного рода выигрышей (лотереи, розыгрыши призов, спортивные матчи, скачки, и другое), также по закону подлежат снятию НДФЛ.

- Некоторые расходы. При оплате медицинских услуг, обучения, а также при осуществлении страховых, пенсионных, благотворительных и некоторых других взносов с них автоматически снимается налог на доходы физических лиц. Налогоплательщик имеет право его возместить при условии своевременной выплаты подоходного налога со своей заработной платы.

Формула для расчета размера НДФЛ

Для того чтобы вычислить размер налога, физическому лицу потребуется узнать всего два показателя – налоговую ставку и размер налогооблагаемой базы. Эти значения просто перемножаются, и в результате выходит сумма искомого НДФЛ.

Если на протяжении года физическое лицо получало только заработную плату и больше не имело никаких дополнительных источников прибыли, то суммарный размер окладов за все двенадцать месяцев это и есть налогооблагаемая база. А первое значение, так называемая ставка налога, имеет некоторые нюансы.

Налоговая ставка

В зависимости от того, к какой категории принадлежит налогоплательщик и какими видами доходов он обладает, для него предназначается определенный процент налоговой ставки. Существует пять различных значений данной ставки:

- 9% данное процентное соотношение распространяется на материальные средства, связанные с дивидендами, с ценными бумагами, фиксирующими размер денежной суммы, которую предприятие или фирма обязуется выплатить от своей прибыли налогоплательщику, являющемуся инвестором, а также с доходами учредителей, работающими на должностях управляющих ипотечными покрытиями,

- 13% тринадцать процентов снимается практически со всех типов доходов. Это прибыль физических лиц, заработанная по трудовому договору, различные премии, выплаченные работодателем, материальные средства от проданных имущественных объектов, а также другие виды доходов,

- 15% таким размером ставки облагается прибыль, которую получают собственники акций в конце финансового года в результате проведения собрания акционеров. Речь идет о доходах, которые поступают от российских акционерных компаний физическим лицам, не принадлежащим к числу резидентов РФ,

- 30% те налогоплательщики, которые не имеют регистрации на территории России, но получают от источников данного государства какие-либо выплаты, обязаны отдавать тридцать процентов на налоговые взносы,

- 35% максимальный процент должны выплачивать налогоплательщики, выигравшие деньги или призы, а также физические лица, получившие дополнительные накопления за депозитные вложения (но только те, которые превышают установленное законом ограничение).

Правила выплаты НДФЛ для иностранцев

Для иностранцев, работающих в России или на физических или на юридических лиц по патенту (документ, свидетельствующей о праве на произведение торговли) без оформления визы, предусмотрены предварительные выплаты НДФЛ – авансовые взносы. Граждане иностранных государств обязаны перечислить в государственный бюджет Российской Федерации авансовые платежи за то количество месяцев, которое действует оформленный ними патент.

Размер авансовых взносов

За один месяц действия патентного соглашения иностранец должен заплатить 1 200 рублей. Однако данную сумму необходимо дополнительно проиндексировать на два таких коэффициента:

- Дефлятор – значение, предназначенное для приведения текущих экономических показателей, выраженных в денежной валюте, в соответствие к показателям, фиксирующим уровень цен, которые действовали на протяжении предыдущего периода времени.

- Региональный коэффициент – поскольку в каждом регионе существуют свои особенности, касающиеся трудового рынка, то их необходимо учесть. Для этих целей каждому региону в соответствии с Федеральным законом под номером 368, который был опубликован 24 ноября 2014 года, присвоен определенный числовой коэффициент.

etalon-mebeli.ru

etalon-mebeli.ru