Налоговый вычет при покупке в ипотеку квартиры дает возможность физическим лицам значительно уменьшить размер своей налогооблагаемой базы и тем самым сделать несколько доступнее процесс приобретения недвижимости.

Чтобы получить денежную компенсацию за имущество, налогоплательщик должен выполнить ряд определенных действий и соблюсти некоторые рекомендации, которые будут описаны в данной статье.

Налоговый вычет при покупке в ипотеку квартиры

На сегодняшний день стоимость такого вида недвижимости, как квартира, может достигать достаточно высоких цифр. В связи с этим физические лица все чаще начинают пользоваться услугами ипотечного кредита. Однако ипотека имеет не только положительные моменты, но и один недостаток – начисление процентов.

ВНИМАНИЕ! Для того чтобы ознакомиться с общей информацией, касающейся предоставления имущественных скидок, достаточно обратиться за помощью к Налоговому кодексу Российской Федерации и найти в нем статью номер 220.

Способы оформления

Вычет, независимо от того, к какой категории налоговых скидок он принадлежит, начисляется только физическим лицам, систематически отдающим со всех видов своих доходов по 13% на налоговые сборы. Также существует определенное правило – налогоплательщик может вернуть себе за год не больше той суммы, которую он отдал на НДФЛ в государственный бюджет.

В связи с этим имущественный вычет при покупке квартиры в ипотеку можно оформлять, используя следующие способы:

- Подавать одновременно документы на основной и процентный вычеты. Если после расчета размера налоговой скидки у претендента на компенсацию имущественного рода выходит сумма, которая превышает размер отданного им за год НДФЛ, то ему стоит подавать документацию сразу на два вычета.

- Подавать документацию на налоговую скидку основного типа. Если же налогоплательщик выплатил за годовой период подоходный налог в меньшем размере по сравнению с суммой вычета, то для начала следует оформить основную имущественную компенсацию. А после того как она будет выплачена в полном размере, начинать сбор документации на вычет по процентам.

Необходимо отметить, что физическое лицо имеет право воспользоваться материальной компенсацией, которая предоставляется налоговой инспекцией за покупку имущества, всего лишь раз. Таким образом, если налогоплательщику ранее уже начисляли вычет за дом, то уменьшить налогооблагаемую базу за квартиру он уже не сможет.

Основной вычет

В большинстве случае налогоплательщики сначала оформляют и получают основной вычет за квартиру, который подразумевает обычный возврат НДФЛ за недвижимость и абсолютно идентичен с процедурой оформления любой имущественной скидки. Поэтому необходимо помнить всего лишь несколько основных моментов о материальной компенсации подобного рода:

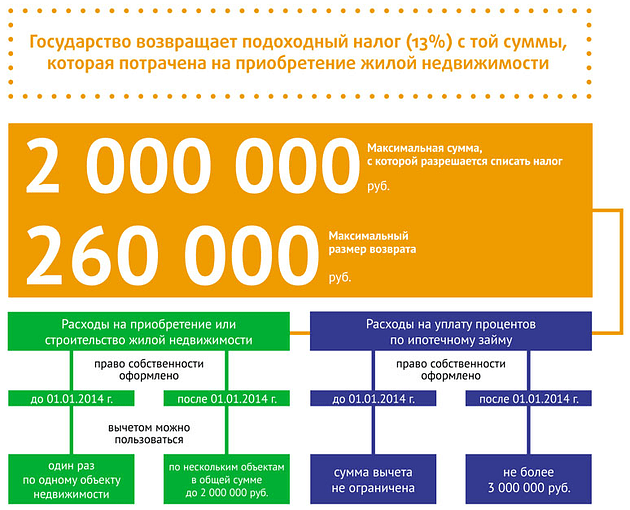

- Ограничение на размер. Максимально возможная налоговая скидка в данном случае составляет 2 000 000 рублей. То есть вернуть обратно за квартиру можно не более 260 000 рублей.

- Необходимо иметь акт приема-передачи жилья. Главным документом, который дает зеленый свет налоговой службе для начисления материальной компенсации, является акт о приеме-передаче жилья.

- Дата подачи пакета документов. Отдавать документацию на проверку в налоговую инспекцию нужно не ранее чем в следующем году, который идет после года вложения денежных средств в покупку квартиры.

Процентный налоговый вычет

Как правило, если физическое лицо берет кредит в банке на квартиру, то процесс возврата долга состоит из двух частей – погашения основного займа (то есть полной стоимости недвижимости) и выплаты процентов по ипотеке, размер которых устанавливает кредитор. Налоговым законодательством принято, что за ипотечные проценты налогоплательщик также имеет право вернуть НДФЛ. Однако при осуществлении данной процедуры советуем обратить внимание на следующие аспекты:

- Получить деньги можно только при наличии акта приема-передачи. Иногда случается так, что производить оплату ипотеки физические лица начинают значительно раньше, чем получают на руки акт о приеме-передаче. Имущественный вычет при покупке квартиры в ипотеку будет начислен только в следующем году после оформления данного документа, однако при его расчете будут учтены ипотечные проценты, внесенные абсолютно за весь период времени.

- Предельный размер скидки за ипотечные выплаты по процентам. Если же недвижимость была приобретена раньше 2014 года, то данный пункт можно не учитывать, а если после, то физическому лицу стоит понимать, что наибольший размер вычета, который может быть начислен по процентам, составляет 3 000 000 рублей. Таким образом, наибольшая денежная компенсация равна 390 000 рублей.

- Вернуть НДФЛ можно только за оплаченные проценты. Как правило, ипотека берется на многие годы, однако это совсем не означает, что нужно ждать окончания данного периода для возврата подоходного налога. Например, если налогоплательщик внес некоторую сумму в 2017 году в целях погашения ипотечного кредита, то получить положенные ему по закону деньги за вычет выйдет не ранее 2019 года. Однако при этом не следует рассчитывать на компенсацию за проценты, которые будут выплачены налогоплательщиком в будущем.

Как получить вычет

В первую очередь, физическому лицу, который хочет вернуть НДФЛ за имущество, нужно собрать весь необходимый пакет документации, требуемый для начисления скидки основного типа, и передать на рассмотрение в налоговую инспекцию. После того как данные бумаги будут одобрены, а компенсация начислена в полном размере, можно переходить к сбору документов на скидку по ипотечным процентам. Налогоплательщику понадобится:

- Базовый пакет документации. Как правило, это декларация, включающая в себя подробную информацию о доходах физического лица (по форме 3-НДФЛ), справка, свидетельствующая о выплате налоговых сборов (по форме 2-НДФЛ), и копии первых страниц паспорта.

- Заявление. Чтобы физическое лицо могло оповестить налогового агента о своем желании воспользоваться уменьшением налогооблагаемой базы, ему потребуется составить такой документ, как заявление. Самое главное, что должно быть указано в заявлении, это реквизиты банковской карты, на которую будут в результате перечислены деньги.

- Договор с банком о выдаче кредита. Получение налогового вычета при покупке квартиры в ипотеку никак не может воплотиться в реальность без предоставления физическим лицом кредитного договора. В данном документе описаны абсолютно все условия, согласно которым выдается долг, а также сроки начала и конца его погашения.

- Документы по кредиту. Когда физическое лицо вносит оплату по ипотечным процентам, то ему выдаются на руки квитанции, подтверждающие данный факт. Впоследствии все эти квитанции потребуются для возврата подоходного налога за квартиру. Помимо этого, в основной пакет документов также необходимо включить график, согласно которому производиться выплата долга.

- Справка. Налогоплательщику нужно будет обратиться к работникам банка, который является кредитором, для получения справки, свидетельствующей о размере суммы, отданной в качестве процентных ипотечных выплат.

Как вернуть налоговый вычет за покупку квартиры в ипотеку, более подробно можно узнать у налогового агента. Однако в большинстве случаев данная процедура не вызывает затруднений у физических лиц, поскольку состоит всего лишь из трех основных этапов – сбор и оформление бумаг, их подача и получение денег на банковский счет.

etalon-mebeli.ru

etalon-mebeli.ru