Возврат некоторой суммы денежных средств из ранее выплаченного НДФЛ или отсутствие его отчисления из заработной платы на определенный временной период является идеальной перспективой для значительного улучшения материального положения.

Гражданам РФ налоговые вычеты предоставляются в разных категориях. Они могут быть направлены на обучение, лечение, совершение благотворительной деятельности или приобретение жилья. Произвести оформление вычета можно как самостоятельно, так и силами профессионалов.

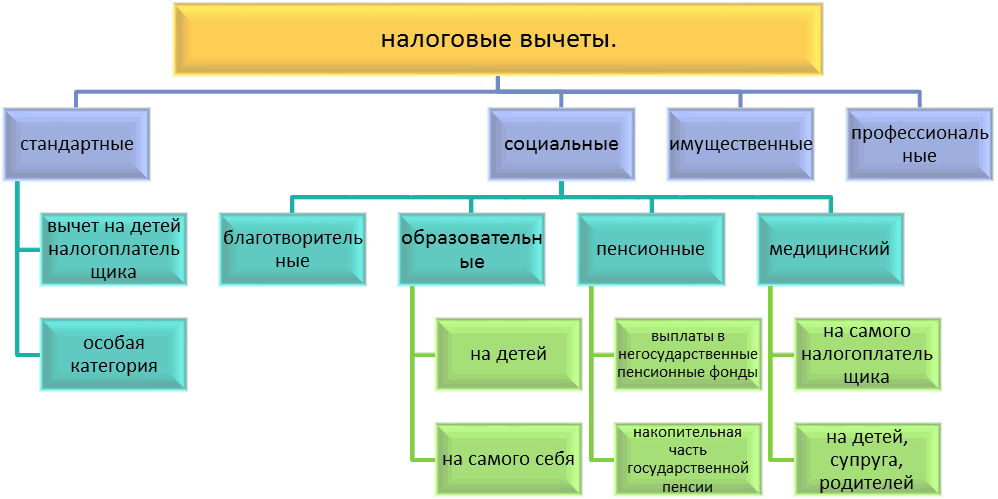

Основные виды и категории вычетов

Если официально трудоустроенный гражданин отчисляет долю полученных в качестве оплаты труда доходов в государственный бюджет, он автоматически имеет право на получение разнообразных видов и категорий вычетов. Сам вычет представляет собой установленного размера сумму. Именно на нее будет снижен полученный официальный доход.

При возврате вычетов человек может рассчитывать не на полное возмещение потраченных средств, а определенных лимитов.

Говоря о видах и категориях современных вычетов по налогам, можно отметить, что современным законодательством предусмотрено пять основных видов. Вот краткая информация, какие бывают налоговые вычеты и кто имеет право на вычет.

Социальный вычет

Подобная льгота может быть положена в ситуации, если налогоплательщик занимается благотворительностью или является человеком, который на пожертвование внес определенную сумму. Кроме того, возврат подобного налога применяется в случае, если в определенном отчетном налоговом периоде физическое лицо совершило расходы средств по оплате пройденного лечения или отправки на стандартное обучение детей возрастом до 24 лет.

Если речь идет о возврате за проведенное лечение, могут быть применимы такие расходные статьи, как:

- Оплата специализированных медицинских действий.

- Приобретение лекарственных препаратов.

- Покупка медицинского лечебного оборудования и приборов.

- Прохождение курса лечения в современных отечественных и более дорогих зарубежных учреждениях.

Подобный вычет перечисляется в ситуации, если официальный заявитель ранее совершал денежные траты на стандартное пенсионное обеспечение или страхование особой негосударственной категории.

Стандартный официальный вычет по налогам

Это особый вычет, подразделяющийся на два основных типа. Это возврат лично человеку за налогоплательщика или за его ребенка. Детям при этом может быть несколько за 18 лет. Если он продолжает учиться, возврат налога предусмотрен до достижения им 24 лет.

Имущественный вычет

Подобная денежная выплата выдается в процессе совершения тех или иных манипуляций с имуществом. Это может быть приобретение или продажа определенного имущества, покупка недвижимых или движимых объектов, строительство дома, приобретение земельного участка и выкуп имущества у налогоплательщика на нужды государства.

Перед получением данной формы вычета потребуется заключить официальный договор купли-продажи, а также получить регистрационное свидетельство.

Налоговый профессиональный вычет

Подобная форма вычета полагается автоматически после предоставления специальных документов, подтверждающих понесенные реальные расходы. Очень часто льгота такого плана предоставляется занимающимся частной практикой нотариусам, адвокатам и предпринимателям. Сюда можно отнести:

- Вознаграждения за авторство.

- Получение прибыли от осуществления хозяйственной прибыльной деятельности.

- Доходы по заключенному гражданскому и правовому соглашению.

Сюда также можно отнести особый вид перечисленного вычета, который используется в процессе переноса прошлых понесенных убытков на последующие периоды. Как правило, это связано напрямую с оборотом ценных акций и иных бумаг.

Особенности и правила оформления вычета

Перед официальным оформлением социального налогового вычета требуется принимать во внимание условия и правила его оформления. Основные факторы, которые нужно принимать во внимание:

- При пожертвованиях могут быть установлены правила относительно того, что выплаты производятся исключительно в рублях. Компании, которые занимаются благотворительностью, должны частично финансироваться государством. Также пожертвования должны быть направлены не физическим лицам, но религиозным организациям. Размер налогового вычета предоставлен в размере 25% от перечисленной суммы.

- Стандартный вычет на оплату, предоставляющийся не только платящим налоги и их детям. Вычет начисляется детям до достижения 24 лет в случае очного обучения. Получать образование при этом можно в отечественных или иностранных вузах. Данное правило распространяется на подопечных и опекунов, а также на родных сестер и братьев. Общая сумма подобных трат по максимуму может достигать 120 тысяч рублей или по 50 тысяч на каждого. Стоит отметить, что в данный лимит входят все категории уже начисленных социальных вычетов за отчетный год, за исключением благотворительности.

- Вычет на лечение можно получить не только за себя, но также за родителей, детей и иных близких родственников. В данном случае полностью могут быть возмещены траты на оплату исключительно только тех услуг и медикаментов, которые обозначены в законом установленном перечне.

Особого внимания заслуживает также вычет, начисляемый при возврате официального налога по средствам, направленным на пенсионное стандартное страхование и государственное обеспечение. Для этого плательщик должен подать специализированные договоры. Взносы очень часто осуществляются в пользу получателя средств, то есть заявителя, его детей, а также супругов и родителей. Здесь действует стандартный лимит – 120 тысяч рублей.

Особенности имущественного вычета

Чтобы получить вычет по имуществу, потребуется проследить за выполнением следующих правил:

- Максимально допустимый лимит по сумме составляет 2 млн рублей от стоимости жилья.

- Обязательно нужно предоставить специальные подтверждающие расходы и законность проведенной сделки. Доказать ее можно при помощи свидетельства права на обладание собственностью, официальный договор относительно приобретения и продажи, а также квитанции и стандартные чеки.

- Произвести оформление имущественного вычета можно только один раз. Если за один раз приобретения недвижимости человек не получил положенные 260 тысяч рублей, он в состоянии полностью вернуть остальное при проведенных далее сделках с недвижимостью.

Если осуществляется оформление вычета при приобретении недвижимости по ипотеке, потребуется заключить с финансовым учреждением официальное соглашение. Документ подается в ФНС одновременно со справкой о общей сумме процентных выплат.

Правила и особенности стандартного вычета

Обычный, или стандартный вычет представляется в виде определенной установленной законом фиксированной суммы. Она положена особой категории граждан РФ в виде официального возврата начисленных налоговых платежей или исчисления их из ежемесячной оплаты труда. Среди основных категорий подобных граждан можно выделить:

- Инвалиды 1 и 2 группы – от рождения и приобретенной.Родители детей, не достигших совершеннолетия.

- Получившие инвалидность в процессе военных действий.

- Ликвидирующие чернобыльскую аварию.

- Герои СССР и РФ.

Все перечисленные выше физические лица должны получать доход в размере менее 40 тысяч рублей за крайние 12 месяцев.

Особенности профессиональной категории вычета

Данная форма вычета установлена и регулируется Налоговым кодексом. В процессе получения свидетельства ИП, а также практикующие адвокаты и нотариусы в обязательном порядке должны предоставить справки о полученных расходах. Это могут быть такие документы, как:

- Книга расходов.

- Официальное соглашение с поставщиками или договор.

- Чеки, платежки от банка, квитанции – все, что подтверждает оплату приобретенных товаров или оплату услуг.

- Товарные накладные, путевые листы и акты передачи.

Только на основании данных документов физическое лицо может получить вычеты по тем или иным статьям расходов.

Подводя итоги

Произвести оформление документов на получение положенного налогового вычета можно в региональной ФНС или непосредственно у работодателя. Перед оформлением вычета по налогам на детей, после приобретения жилой недвижимости, а также в качестве компенсации от проведенного лечения или полученного обучения обязательно нужно составить грамотное заявление и подготовить определенный пакет документов, чтобы получить право на налоговый вычет.

При правильно проведенной подготовке возврат средств будет осуществлен в срок 4 месяцев. Зачисление произойдет на счет человека, написавшего заявление, или удержан с зарплаты по месту официального трудоустройства.

etalon-mebeli.ru

etalon-mebeli.ru