Надо ли платить налог с продажи квартиры в собственности более 3 лет? Этот вопрос очень актуален на сегодняшний день из-за изменений в Законодательстве. Им задаются многие лица, которые столкнулись с процедурой реализации недвижимости.

Налоги должны платить все трудоспособные и профессионально занятые граждане Российской Федерации. Но в большинстве случаев государственные пошлины вычитаются с их заработной платы начальством. О процедуре погашения налогов в таком случае можно и не задумываться.

Совершенно иной случай самостоятельное осуществление тех операций, которые могут приносить любому лицу дополнительный доход в определенном размере. Тогда о соблюдении налоговых обязательств необходимо задуматься самому. Для этого необходимо обратиться в Федеральную налоговую службу с определенным пакетом документов и оплатить государственную пошлину по выданной квитанции.

Немного сложнее дела обстоят с недвижимостью. В зависимости от срока владения лицо может и полностью избавиться от обязательств по выплате налогов. В законодательстве Российской Федерации произошли некоторые изменения, были введены новые условия по уплате налога от продажи квартиры более 3 лет в собственности. Стоит разобрать их поподробнее.

Типы сроков

В законодательстве выделено два основных срока владения недвижимостью, чтобы избавиться от необходимости выплаты налога на продажу квартиры более трех лет в собственности: более 3 и более 5 лет. Рассмотрим их в отдельности.

Срок владения квартирой более 3 лет

Первый и минимальный срок для освобождения от налоговых обязательств 3 года. Если лицо владеет недвижимостью более 3 лет, то оно может не вносить в бюджет страны государственную пошлину за ее продажу.

Но при осуществлении подобных сделок основному лицу (продавцу) выставляется несколько условий. Данные условия определяют возможные способы получения в собственность недвижимости. Среди них выделяют:

- Получение квартиры от близких родственников по факту смерти через наследство. Данный метод встречается очень часто и позволяет не платить налог при продаже квартиры в собственности более 3 лет в 2017 году. Близкими родственниками считаются люди, находящиеся в законном браке, родители и их дети (даже те, что были усыновлены), прародители и их внуки, тети и дяди и их племянники, братья и сестры и т. д.

- Приватизация. Данный процесс является довольно сложным, политика становления собственниками государственного имущества частных лиц ведется уже несколько десятилетий. Это связано с тем, что с 1917 года в России была свержена царская власть. С того периода в стране начала свое формирование политика коммунизма и социализма. А это означало, что все имущество переходило от частных лиц в государственные руки. Но в современном капиталистическом обществе такая политика значительно замедляет его развитие. Именно поэтому сейчас активно развивается процедура разгосударствления. Правительство безвозмездно передает недвижимость частным лицам и упрощает процесс уплаты государственных пошлин.

- Получение имущества по документу пожизненного содержания. Основной смысл данного документа заключается в том, что нетрудоспособное лицо передает отдельную часть имущества или имущество в полном размере другому лицу. Тот же, в свою очередь, обязуется пожизненно опекать нетрудоспособного гражданина, ухаживать за ним и обеспечивать достойную жизнь. Заключение подобных договоров является, с одной стороны, отличным решением для обеих сторон. Но зачастую лица недобросовестно и не в полном объеме выполняют свои обязанности, регламентированные документом. Существует и большое количество мошенников, которые хотят наживаться на заключении данного договора.

При соблюдении одного из указанных выше требований лицо, т. е. продавец недвижимости, может полностью избавить себя от необходимости погашения налогов.

Срок владения квартирой более 5 лет

Второй срок 5 лет. Для него, как и для предыдущего срока, существуют особые требования. Чтобы избавиться от налога с продажи квартиры в 2017 году в собственности более 5 лет, необходимо, чтобы она была получена одним из указанных ниже способов:

- Квартира куплена через оформление документа о купле-продаже. Большинство людей приобретают недвижимость именно таким образом. Квартира может быть оплачена как сразу же при получении, так и через рассрочку или ипотеку.

- Квартира подарена лицу на безвозмездной основе. Данная процедура не так проста, как кажется. Факт дарения фиксируется в нескольких документах. Одаряемый не должен платить дарителю за получение квартиры. Многие недобропорядочные лица пытаются выдать описанную ранее процедуру купли-продажи за дарение. Это делается по нескольким причинам: отсутствие налогов, значительное сокращение процедуры оформления сделки, отсутствие долгой волокиты с документами и т. д. Но подобные противоправные действия могут привести к административной или даже уголовной ответственности обоих лиц.

- Получение квартиры через процедуру наследования от лиц, которые не связаны с вами кровным родством или брачными узами. Данная процедура встречается не так часто. Многие оформляют договор пожизненного содержания или дарения.

- Квартира получена после удачного инвестирования в строительное предприятие или объединение.

При соблюдении одного условия после 5 лет владения квартирой можно полностью забыть о налогах при ее продаже.

Подробнее о продаже квартиры после 3 лет владения ею и нововведениях в законодательстве Российской Федерации можно узнать в следующем видео:

Подача документов

Итак, вы соответствуете одному их перечисленных выше требований. Но автоматически избавиться от налоговых обязательств не получится. Необходимо обратиться в Федеральную налоговую службу и подтвердить способ приобретения и получения в собственность квартиры.

Первый шаг подача декларации. Подавать ее нужно в любом случае, даже если вы полностью избавляетесь от необходимости вносить в бюджет страны государственные пошлины. Существует несколько способов и путей составления данной бумаги:

- Помощь нотариусов. Обращение к нотариусам один из самых быстрых и проверенных способов составления полного пакета документов для абсолютно любых сделок и операций. Специалисты оперативно и профессионально подготовят нужные бумаги. Самое главное преимущество для лиц при обращении к нотариусам полное избавление от возможности наличия в документах ошибок. Любые недочеты могут повлиять на действительность не только бумаги, но и сделки в целом.

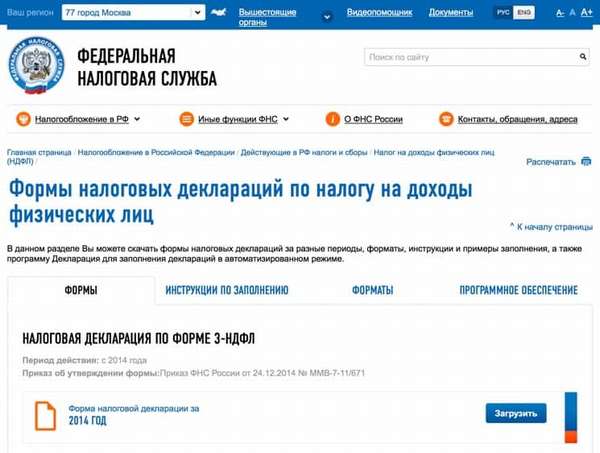

- Использование бланков и шаблонов. Большое количество ресурсов и официальный сайт Федеральной налоговой службы Российской Федерации представляет образцы 3-НДФЛ. В них необходимо только вписать свои данные.

Второй шаг подача документов в строго установленные налоговой инспекцией сроки. При несоблюдении отведенных сроков вам начисляются пенни.

etalon-mebeli.ru

etalon-mebeli.ru