Для того чтобы сократить размер налогооблагаемой базы, физические лица должны подать на проверку декларацию, вмещающую с себя отчет о произведенных ими расходах и заработанной прибыли.

Однако как правильно вписать код категории налогоплательщика и номер корректировки в декларацию 3-НДФЛ, известно далеко не всем. Поэтому текст статьи посвящен расшифровке данных кодов, а также некоторым дополнительным нюансам.

- Бланк декларации можно просмотреть и скачать по ссылке.

- Образец 3-НДФЛ за 2017 год размещен по ссылке.

- Скачать программу, с помощью которой заполняется декларация, можно тут.

Категория налогоплательщика в 3-НДФЛ

Действующим законодательством предусмотрена такая возможность, как возмещение подоходного налога для различных категорий физических лиц.

Это могут быть налогоплательщики, являющиеся индивидуальными предпринимателями, частные юристы, а также некоторые другие физические лица. Для того чтобы налоговый агент смог понять, кто именно претендует на вычет, придумана ячейка код категории налогоплательщика.

ВНИМАНИЕ! Все коды, шифрующие категории претендентов на возмещение НДФЛ, приведены в Приложении 1, которое издано в качестве дополнения к документу под названием “Порядок заполнения формы налоговой декларации”. Данное приложение было введено в действие Федеральной налоговой службой с 24 декабря 2014 года с помощью специального приказа (под номером ММВ-7-11/671).

Где необходимо указывать категорию

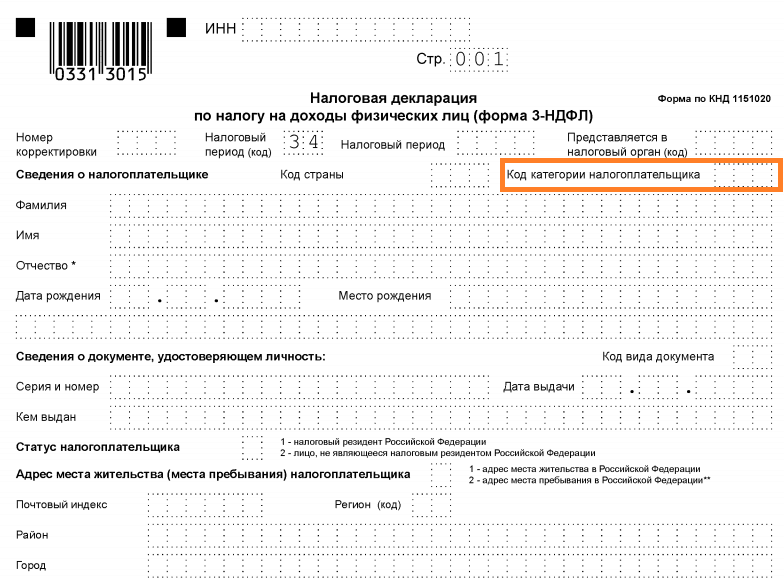

Любое физическое лицо, заполняющее форму 3-НДФЛ, столкнется с кодом категории налогоплательщика практически сразу.

На титульной странице налоговой декларации после ее названия идет строка, в которую нужно вписать код корректировки и налоговый период. Также в ней необходимо проставить номер того органа, в который будет передан на проверку документ. Затем строкой ниже требуется указание кодов страны и категории налогоплательщика.

Правила внесения кода

В форме декларации за 2017 год для написания категории налогоплательщика предназначены целых три пустых клетки. Поскольку коды, шифрующие категории, как правило, трехзначные, то не должно остаться ни одной пустой ячейки.

Сам код необходимо вносить в документ аккуратно и следить за тем, чтобы каждая цифра была четко вписана в ячейку и не выходила за ее пределы. Если физическое лицо приняло решение оформлять декларацию вручную, то весь документ должен быть заполнен чернилами одного цвета – черными или синими.

Следует отметить, что если налогоплательщик по ошибке указывает не тот код, который нужно, то исправления в бланке 3-НДФЛ не допускаются. В подобной ситуации нужно повторно распечатать испорченную страницу и написать уже правильные цифры кода категории налогоплательщика.

Существующие коды и их расшифровки

На сегодняшний день действует шесть вариантов трехзначных цифровых комбинаций, которые могут быть указаны в поле декларации, требующем проставления такой отметки, как категория налогоплательщика.

Все они начинаются с цифры семь и заканчиваются нулем, то есть отличаются всего лишь вторым знаком в комбинации. В бланке 3-НДФЛ претендент на вычет должен проставить один из нижеприведенных кодов:

- 720 – если налогоплательщик, заполняющий декларацию, на законных основаниях осуществляет предпринимательскую деятельность, при этом продолжая оставаться физическим лицом (то есть он не открывает какую-либо фирму, предприятие либо организацию),

- 730 – если физическое лицо, желающее осуществить возврат подоходного налога, является должностным лицом, имеющим право на оформление и свидетельствование различной документации (нотариус),

- 740 – если претендент на начисление налоговой скидки ведет судебные дела, а именно выступает в данном процессе в роли защитника и при этом работает не на государственную организацию (частный адвокат),

- 750 – если налогоплательщик, подающий на рассмотрение бланк 3-НДФЛ, входит в состав сотрудников какой-либо из организаций арбитражных управляющих, которые регулируются самостоятельно. При этом он должен быть гражданином России и заниматься частной деятельностью, которая состоит в выполнении полномочий публично-правового рода,

- 760 – если налогоплательщик не принадлежит ни к одной из вышеперечисленных категорий, а сдает декларацию на основании статьи номер 227 (первый пункт) или 228. Либо если претендент на возмещение налога обладает правом на уменьшение налогооблагаемой базы в соответствии с текстом одной из статей Налогового кодекса: с 218 по 221,

- 770 – если физическое лицо оформлено как индивидуальный предприниматель, деятельность которого непосредственно связана с ведением хозяйства крестьянского типа. Например, это налогоплательщики, возглавляющие сельский совет.

Номер корректировки

Также на титульном листе бланка декларации от претендента на возврат НДФЛ требуется проставление номера корректировки. Это самая первая ячейка, состоящая из трех клеток, идущая сразу после названия документа, которое указано жирным шрифтом.

Номер корректировки существует для того, чтобы налоговые агенты сразу могли видеть какая это по счету декларация, поданная одним и тем же физическим лицом на протяжении указанного в ней налогового периода.

Как указывать номер

Данный номер, как правило, состоит из одной цифры. В первую очередь, прописывается нужная цифра, а затем ставится два прочерка. Заполнять ячейку, в которую требуется вписать номер корректировки, необходимо следующим образом:

- 0 – если налогоплательщики передают на проверку декларацию первый раз за год, указанный в документе в качестве налогового периода,

- 1 – если физическое лицо отправляет документ на рассмотрение повторно. Зачастую это происходит, если при оформлении предыдущего бланка были допущены ошибки, и налоговый инспектор потребовал их исправить,

- 2 – если претендент на возмещение подоходного налога переоформляет либо просто подает на проверку форму 3-НДФЛ третий раз за год. Так случается, когда одно физическое лицо имеет право одновременно на несколько вычетов и решает их получить на протяжении одного налогового периода. Например, это может быть оформление компенсации за обучение, за медицинские услуги и за покупку имущественного объекта.

Несколько клеток для данного номера отведены не просто так. В некоторых редких ситуациях физические лица подают форму 3-НДФЛ больше десяти раз, и тогда им нужно указывать уже двухзначный код.

Когда сдавать декларацию на рассмотрение

Рекомендуем всем физическим лицам, заполнившим бланк 3-НДФЛ, не оттягивать момент его подачи. Это связано с тем, что некоторые виды вычетов начисляются лишь на протяжении определенного момента времени.

Например, это налоговые скидки, предоставляемые за социальные расходы (оплата медицинских услуг, приобретение лекарств, взносы благотворительного характера, расходы на образование). Таким образом, если налогоплательщик после оплаты услуги, принадлежащей к социальному типу, прождет более трех лет и только потом отправит на проверку декларацию, то его налогооблагаемую базу не сократят.

Торопиться со сдачей документа также не стоит. Сдавать 3-НДФЛ в налоговый орган нужно только тогда, когда завершится год, на протяжении которого физическое лицо израсходовало денежные средства на оплату услуг, предполагающих начисление вычета. Если же налогоплательщик претендует на компенсацию за обеспечение ребенка, то отправлять и заполнять документ можно когда угодно.

etalon-mebeli.ru

etalon-mebeli.ru