Воспользоваться возвратом денежной суммы, на которую сокращается размер налогооблагаемой базы, можно в целом ряде случаев – при покупке недвижимости, при оформлении попечительства на детей, при участии в благотворительности… Однако в данной статье предлагаем рассмотреть одну из наиболее актуальных и востребованных тем – налоговый вычет за обучение.

Что такое налоговый вычет

Такой термин, как налоговый вычет, означает возврат некой суммы материальных средств физическому лицу, которое своевременно выплачивает подоходный налог и при этом понесло определенные расходы на образовательные услуги. Налоговую скидку подобного рода принято относить к группе социальных вычетов.

Какими законодательными актами стоит руководствоваться

У многих людей, которые являются добросовестными налогоплательщиками и сталкиваются с вопросом получения вычета за обучение, возникает вопрос, насколько законна данная процедура по возврату налога. Ответ можно достаточно легко найти в 219 статье Налогового кодекса Российской Федерации.

Кто имеет право на возврат части денег

Второй пункт 219 статьи действующего кодекса говорит о том, что получить налоговый вычет за обучение могут не только те физические лица, которые оплатили образовательные услуги за себя лично. Налоговая скидка предоставляется, даже если плата была внесена следующей категорией лиц:

- Родителями. Каждый родитель, чей ребенок на данный момент времени не достиг возраста 24 лет, имеет право получить вычет за затраты на его образование.

- Попечитель. Для всех физических лиц, взявших опеку над детьми, которым еще не исполнилось 18 лет, и понесших затраты на их обучение на очной форме, также по закону положен налоговый вычет.

- Брат/сестра. Если брат или сестра физического лица, которое пребывает в возрасте менее 24 лет и получает образование очно, решают внести плату за его учебу, то они смело могут претендовать на возврат некоторой части денежных средств.

Размер вычета

Сумма вычета составляет 13% от официальной заработной платы налогоплательщика. Однако расчет этих 13% имеет несколько нюансов:

- Сумма вычета не должна превышать сумму выплаченных налогов. То есть если налогоплательщик отдавал по каким-либо причинам со своей зарплаты менее 13%, то он не может рассчитывать на вычет, размер которого равен больше суммы, отданной в качестве налоговых сборов.

- Максимальный предел вычета. Размер суммы, которая может быть возвращена за обучение, зависит от заработной платы налогоплательщика и должен составлять не более 15 600 рублей. Таким образом, если человек получает достаточно высокий оклад, 13% от которого превышают установленное ограничение для подобного вычета, то он получит обратно только 15 600 рублей.

- Период расчета. При определении размера денежной суммы, возвращаемой в качестве компенсации за образовательные услуги, необходимо брать во внимание определенный период времени – календарный год.

Документы

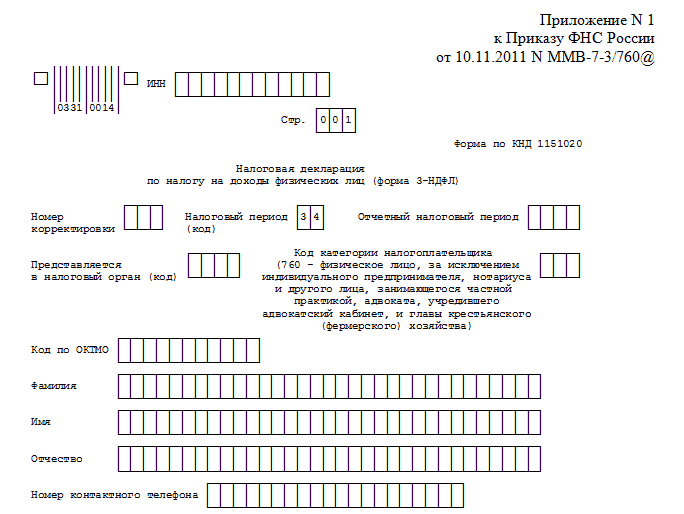

Процедура возврата налогового вычета за расходы, потраченные на обучение, как правило, основана на сборе соответствующих документов и последующей передаче их в налоговую инспекцию. Для того чтобы получить 13% с суммы, ранее внесенной за учебу, вам потребуется следующий пакет документов:

- Декларация. Данный документ, систематически подающийся в налоговую инспекцию, служит неким видом отчетности о доходах и затратах физического лица и должен быть заполнен по форме 3-НДФЛ.

- Ксерокопия паспорта. Необходимо сделать копию тех страниц паспорт, которые содержат основные данные о налогоплательщике и сведения о его прописки. Копии должны быть заверены.

- Справка об источниках доходов и удержанных налогах. Для того чтобы правильно оформить подобный документ, настоятельно рекомендуем воспользоваться формой 2-НДФЛ.

- Заявление. Процесс возврата налога за обучение происходит только в том случае, если налогоплательщик составит документ, выражающий соответствующую просьбу. Не забудьте указать в заявление реквизиты банковского счета, куда впоследствии поступят деньги.

- Документ из учебного заведения. Нужно обратиться в образовательное учреждение и потребовать документ, который свидетельствует о зачислении физического лица на учебу и содержит цену за подобные услуги.

- Документы платежного характера. При перечислении денежных средств за обучение необходимо сохранять все чеки и квитанции, с помощью которых можно подтвердить факт оплаты.

ВАЖНО! Возврат подоходного налога за обучение возможен только в том случае, если физическое лицо воспользовалось услугами учреждения, имеющего статус и лицензию образовательного заведения, а также предоставило налоговой инспекции все необходимые платежные документы.

Могут ли потребоваться какие-то дополнительные документы?

Как уже говорилось ранее, налоговый вычет могут получить не только те лица, которые внесли плату за собственное образование. В связи с этим могут понадобиться и некоторые другие документы, помимо вышеперечисленных, список которых зависит от того, кто и за кого выплатил деньги за обучение.

В некоторых случаях потребуется предоставить свидетельство о рождении, свидетельство о заключении брака, справку, подтверждающую получение образования в определенном учреждении, а также некоторые другие бумаги.

Необходимо отметить, что некоторые лица оформлены на учебу за пределами Российской Федерации. В таком случае необходимо, обратившись за помощью к нотариусу, перевести все документы, выданные на языке иностранного государства.

Как получить вычет

Перед тем как приступить к осуществлению определенных действий, направленных на возврат части материальных средств, израсходованных ранее на учебу, чтобы избежать недоразумений и пустой траты времени, необходимо понимать, за какой период времени он может быть получен.

Допустимые сроки

Сразу произвести процесс возврата 13% денежных средств, потраченных на обучение, не получиться. Данная процедура осуществима только через год после оплаты образовательных услуг. Таким образом, если вы заплатили за учебу в 2017 году, то налоговый вычет можно будет получить только в 2019 году.

Иногда случается так, что налогоплательщик, оплачивающий учебу на протяжении многих лет, не претендовал ранее на налоговый вычет и наконец-то решает его получить. В подобных случаях возврат возможен только за период, равный трем годам, предшествующим текущему году.

Основные составляющие процедуры

Чтобы воспользоваться такой услугой, как возврат денежных средств, израсходованных ранее на образовательные услуги, вам потребуется минимальное количество усилий:

- Документы. Нужно оформить, собрать и передать сотрудникам налоговой службы необходимый пакет документов.

- Ожидание результатов. Налоговая инспекция в течение определенного времени рассмотрит преданную вами документацию, после чего приступит к перечислению денежных средств.

- Получение денег. После перевода денежной суммы на указанный в заявлении банковский счет вы довольно легко сможете снять положенный вам по закону налоговый вычет.

etalon-mebeli.ru

etalon-mebeli.ru