Физические лица, которые израсходовали денежные средства на оплату образования, активно интересуются тем, как заполнить 3-НДФЛ на налоговый вычет на обучение.

Скачать образец декларации 3-НДФЛ на возврат налога за обучение

Скачать образец декларации 3-НДФЛ на возврат налога за обучение

Поскольку без правильно оформленной декларации невозможно получить ни одну налоговую скидку, рекомендуем уделить заполнению данного документа максимальное количество внимания. Эта статья поможет разобраться с тем, каким образом налогоплательщикам необходимо заполнять бланк 3-НДФЛ для того, чтобы успешно возместить налог за обучение.

- Бланк 3-НДФЛ 2017 года можно скачать по ссылке.

- Образец оформленной 3-НДФЛ скачивайте здесь.

- Программу для внесения информации в 3-НДФЛ можно скачать тут.

Образец заполнения

Как известно, в декларацию 3-НДФЛ можно вносить данные не только от руки, но и с помощью специально предназначенной программы. Однако первый способ считается более распространенным и требует от налогоплательщиков соблюдения целого ряда нюансов, именно поэтому предлагаем рассмотреть ручной метод оформления 3-НДФЛ за обучение.

Справочная информация! Если физическое лицо оплачивало образование в организации, у которой нет лицензии на предоставлении деятельности подобного рода, то вернуть налог согласно статье номер 219 (Налоговый кодекс России) не выйдет.

Какие страницы бланка требует налоговая

Если налогоплательщик самостоятельно скачает пустой бланк декларации, то растеряется, поскольку данный документ включает в себя больше десятка страниц. Однако в их число входят не только листы, необходимые для уменьшения налогооблагаемой базы за обучение, но и страницы, предназначенные для вычета имущественного вида, а также других типов налоговых скидок.

Поэтому для того, чтобы подать декларацию на материальную компенсацию за оплату образования, физическому лицу понадобится оформить только пять следующих страниц:

- Титульный лист. На первой странице декларации от налогоплательщика требуются его паспортные данные, контактный телефон, отметка о количестве листов данного бланка 3-НДФЛ, а также некоторые коды. Начнем с самого простого – это номер корректировки, в качестве которого зачастую указывается ноль (это значит, что документы на вычет физическое лицо посылает впервые). Код налогового периода, если он равен целому году, 34. Код Российской Федерации 643. А остальные коды необходимо уточнять, поскольку они не одинаковы для всех налогоплательщиков.

- Раздел 1. На этой странице физическому лицу необходимо проставить отметки о размере налога, который ему обязано компенсировать государство за расходы на платное обучение. Для указания суммы налога, которая будет возмещена, отведено специальное поле, состоящее из пятнадцати клеток. Вносить данную сумму нужно, начиная с последних ячеек. То есть если это четырехзначное число, то из пятнадцати клеток должны быть заняты последние четыре.

- Раздел 2. Этот раздел подразумевает проведение операций расчетного характера, касающихся налогооблагаемой базы и суммы компенсации, которую по закону должны вернуть физическому лицу, оформившему налоговую скидку по затратам на учебу.

- Страница об источниках прибыли. Физическое лицо обязано отчитаться перед налоговыми органами не только о размере своих доходов, но и об источниках, с которых они поступают. Если они расположены в России, то налогоплательщику нужно вписать все требуемые данные в лист бланка 3-НДФЛ под буквой А, а если на территории иностранных государств, то лист под буквой Б.

- Лист, посвященный социальному вычету. После того как претендент на сокращение налогооблагаемой базы написал на первых четырех страницах документа всю необходимую информацию общего рода, он может заниматься оформлением листа, касающегося именно социальной налоговой скидки. Речь идет о листе Е1.

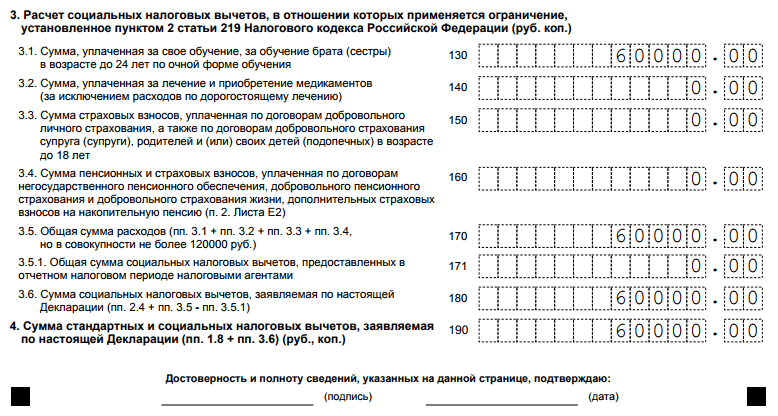

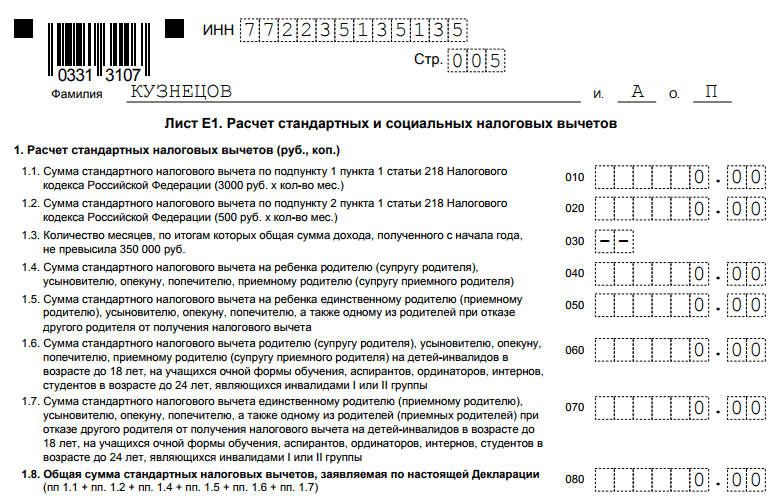

Пример заполнения листа Е1

Данная страница состоит из трех пунктов, каждый из которых заполняется только при определенных обстоятельствах. Таким образом, первая часть листа Е1 предназначена для внесения сведений, связанных со стандартными вычетами, вторая – для социальных налоговых скидок, размер которых не выходит за максимально допустимые пределы, установленные вторым пунктом статьи 219, а третья – также для налоговых компенсаций социального рода, но уже с учетом ограничений данного законодательного акта.

Следует отметить, что во второй части статьи номер 219 сказано о том, что компенсация за оплату образования дочери или сына начисляется с той суммы, которую налогоплательщик израсходовал, но при этом она не должна превышать 50 000 рублей. Если у родителей имеется несколько детей, то максимальный размер вычета за каждого ребенка также равен 50 000 рублей.

Например, если налогоплательщик понес затраты на свое обучение в размере 60 000 рублей и эта же сумма зафиксирована во всех остальных бумагах, которые прикладываются к декларации, то ему нужно заполнять третью часть листа Е1. Это объясняется тем, что потраченная сумма больше установленного законом ограничения (50 000 рублей). В третьем пункте данной страницы необходимо внести сведения в следующие поля:

- 130 – в этой ячейке нужно прописать общий размер суммы, потраченной на учебу, причем абсолютно без разницы, налогоплательщиком было оплачено личное образование или обучение его братьев или сестер,

- 170 – здесь прописывается итоговый размер затраты, которую физическое лицо понесло на все виды социальных услуг, зафиксированных в третьем пункте (это не только образование, но и медицинские услуги, страховка, а также пенсионные взносы). То есть если налогоплательщик не тратил деньги ни на какие расходы, кроме обучения, то ему необходимо переписать сумму из ячейки под номером 130,

- 180 – в данной строке пишется сумма вычетов за благотворительные взносы, за затраты на учебу детей, за оплату дорогостоящих медицинских услуг, за расходы, которые пошли на обучение самого налогоплательщика, за виды лечения, не входящие в перечень дорогостоящих процедур, за покупку лекарственных средств, а также за взносы пенсионного и страхового характера. Таким образом, если претендент на возврат налога за обучение потратил только 60 000 рублей на свое образование и больше не осуществлял никаких вышеперечисленных расходов, то он должен указать в ячейке номер 180 именно эту сумму.

И последнее, что останется сделать налогоплательщику для завершения оформления страницы Е1, это заполнить четвертый пункт (ячейку 190). Здесь нужно написать число, которое выходит в результате сложения суммы, указанной в подпункте 1.8 (итоговый размер стандартного вычета) и в подпункте 3.6 (ячейка 180, предназначенная для указания суммарного размера социальных расходов всех типов).

Нюансы

Даже если физическое лицо не имеет абсолютно никакого отношения к налоговой скидке стандартного вида, оставлять пустым первый пункт листа Е1 ни в коем случае нельзя. В этом пункте имеется семь полей, состоящих из шести клеток и еще двух дополнительных клеток, которые разделены между собой точкой.

Первые шесть ячеек предназначены для внесения той части суммы, которая фиксирует рубли, а клетки после точки для копеек. В подобной ситуации налогоплательщику нужно поставить два нуля в пятой и шестой по счету клетках, а затем еще два нуля в двух последних.

Также особого внимание следует уделить пункту 1.3, требующему проставления общего числа месяцев, за которые прибыль претендента на стандартную налоговую компенсацию составляла менее 350 000 рублей. Так как в данном случае рассматривается заполнение 3-НДФЛ за обучение, в этом пункте нужно ставить два прочерка.

etalon-mebeli.ru

etalon-mebeli.ru