Новая форма декларации 3-НДФЛ за 2019 год пригодится тем физическим лицам, которые желают сдать отчет о своей прибыли, компенсировать подоходный налог из государственной бюджетной системы либо наоборот доплатить материальные средства.

Скачать образец новой формы декларации 3-НДФЛ за 2019 год

Скачать образец новой формы декларации 3-НДФЛ за 2019 год

О том, каким образом можно работать с таким документом, будет написано в этой статье. Кроме того, налогоплательщики смогут лучше понять суть как самой декларации, так и правил ее оформления с помощью наглядного примера.

- Бланк 3-НДФЛ (последняя версия).

- Образец формы 3-НДФЛ за 2017 год.

- Программа для работы с декларацией.

Форма декларации за 2019 год

Для заполнения налоговой декларации предусмотрена специальная форма бланка, которая обозначается 3-НДФЛ. В данную аббревиатуру заложен смысл самого документа – бланк для проведения налоговых операций физическими лицами. На протяжении каждого года форма несколько модифицируется.

За изменения подобного рода ответственна Федеральная налоговая служба. Данным органом 10.10.2017 года был выпущен приказ, утвердивший последние изменения в бланке 3-НДФЛ. В 2019 году, подавая отчет за предыдущий год, необходимо использовать именно эту версию документа (последнюю).

Следует отметить, что если налогоплательщик, к примеру, произвел социальные затраты в 2017 году, дающие ему такую привилегию, как сокращение размера налоговой базы, а занимается оформлением вычета в 2019 году, используя бланк 2015 года или еще более ранние версии, то данная процедура пройдет безуспешно. Использовать нужно форму за 2017 год.

Как оформляется документ

Для того чтобы вписать всю нужную информацию в бланк декларации, его необходимо скачать (данное действие можно произвести при помощи ссылок, приведенных в начале статьи). После того как у налогоплательщика уже есть форма 3-НДФЛ в электронном виде, ему стоит решить, хочет ли он вносить в нее данные ручкой или же собирается это делать на компьютере.

И тот, и тот вариант допустим. Однако в первом случае стоит учитывать, что распечатывать нужно не все страницы, а только основные, связанные с конкретной ситуацией (например, лист Д1, если документ подается с целью начисления налоговой скидки за покупку имущества).

Есть еще один более современный способ заполнения декларации – использование программы. Физические лица могут скачать программное обеспечение, разработанное за тот год, за который они подают отчет о своих доходах в налоговую инспекцию, отметить в нужных вкладках все сведения и отправить на проверку.

Программа для 3-НДФЛ хорошо подойдет тем налогоплательщикам, которые путаются в девятнадцати листах бланка декларации, поскольку все страницы в ней вынесены на специальную панель. Таким образом, физическое лицо видит все вкладки одновременно и нажатием мыши может быстро перейти на нужную страницу.

Что нужно знать о правилах работы с 3-НДФЛ

К заполнению документа, созданного для указания отчетных данных о прибыли физических лиц за определенный налоговый период, предъявлено немало требований. Для того чтобы декларация не только была рассмотрена, но и засчитана в число принятых бланков, все эти правила должны быть соблюдены. Речь идет о следующих моментах:

- На всех листах проставляйте реквизиты. Вне зависимости от того, из каких страниц состоит поданный на рассмотрение налогоплательщиком бланк 3-НДФЛ, абсолютно на всех страницах, которые входят в его состав, должен быть порядковый номер, ИНН, а также Ф.И.О. (все это указывается в самом верху). Помимо того, снизу каждой страницы должна стоять подпись физического лица, подающего 3-НДФЛ на проверку, а также дату заполнения.

- Используйте дополнительные документы. В процессе заполнения бланка физические лица активно должны пользоваться другими документами. Иначе говоря, все данные и цифры должны быть переписаны из других бумаг. Только в этом случае они будут признаны действительными. К примеру, средняя месячная заработная плата берется из справки 2-НДФЛ, а фамилия, имя и отчество налогоплательщика из паспорта или любого другого документа, удостоверяющего личность.

- Вносите правильные коды. В некоторых полях налоговой декларации необходимо указывать коды, например, такие как вид дохода, шифр страны, документа, категории налогоплательщика и так далее. Все эти коды должны быть взяты либо из достоверных налоговых справочников, либо из инструкции, утвержденной Федеральной налоговой инспекцией в качестве некой подсказки по заполнению 3-НДФЛ. В данной инструкции также приведены и текстовые расшифровки для каждого кода.

Если физическое лицо самостоятельно ищет налоговый код и при этом полностью не уверено в правильности своего выбора, то рекомендуем не спешить с внесением его в документ, а проконсультироваться с налоговым агентом. Если в бланке будет указан неверный код либо сделана любая другая ошибка, то его понадобится переоформить.

Образец заполнения декларации

Для того чтобы физическим лицам стало понятно, как именно должна происходить процедура оформления декларации на практике, предлагаем рассмотреть конкретный пример. Допустим, налогоплательщик весь 2017 год сдавал в аренду квартиру и получал дополнительный доход. В подобной ситуации в его обязанности входит подача на проверку заполненной формы 3-НДФЛ и доплата материальных средств в государственную казну.

В данном случае арендодатель должен внести всю требуемую информацию в титульную страницу бланка, затем поработать с первым и со вторым разделами документа, а уже после этого перейти к оформлению листа “А”, в который вносятся сведения об источниках прибыли. В общей сложности документ должен состоять из четырех листов.

Первый раздел

Этот лист нужен для того, чтобы с помощью него налогоплательщик смог сделать краткий отчет о цели подачи бланка декларации на рассмотрение в налоговую службу. Заполняется первый раздел довольно быстро и легко, поскольку требует указания данных всего лишь в нескольких следующих строчках:

- Под номером 010 – рядом с таким кодом строки имеется одна пустая ячейка, в которой в данном случае необходимо проставить число один. Это будет означать, что налогоплательщик, сдававший в аренду недвижимость, уплачивает в бюджет подоходный налог.

- Под номерами 020 и 030 – здесь проставляются два числовых налоговых шифра. В первой строке – код по бюджетной классификации, являющийся комбинацией из двадцати цифр, а во второй строчке – шифр, присвоенный определенной территории муниципального образования при помощи классификатора, который можно легко узнать на специальных налоговых сайтах.

- Под номером 040 – тут физическое лицо должно указать в рублях ту сумму, которая будет уплачена в государственную бюджетную систему. Данное поле состоит из двенадцати клеток. Проставление суммы необходимо начинать с самой первой ячейки, а во всех оставшихся ставить прочерки.

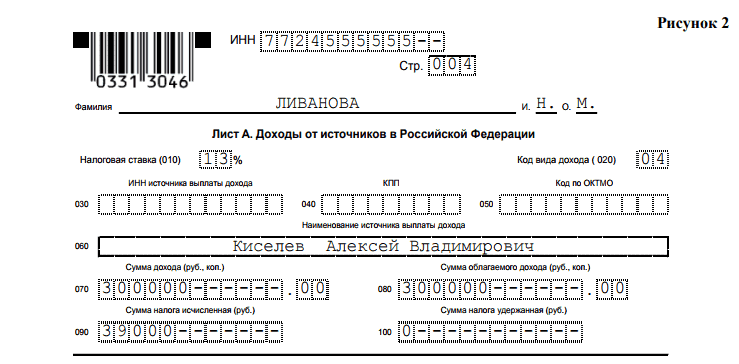

Лист А об источнике дохода

Что касается листа А, то в случае сдачи в аренду недвижимости в поле, требующем внесения кода вида дохода, нужно писать 04. Именно этот числовой шифр означает, что прибыль была получена налогоплательщиком за аренду. Налоговая ставка (строчка с кодом 010) является стандартной – равной тринадцати процентам.

Далее нужно вписать название той организации, которая послужила источником выплаты прибыли. Поскольку арендаторами зачастую являются физические лица, в этой строке (060) нужно просто указать фамилию, имя и отчество. Однако такой параметр, как Ф.И.О., обязательно должен совпадать с тем, который зафиксирован в договоре аренды.

Кроме этого, нужно будет внести сумму, которую налогоплательщик заработал за весь год в результате предоставления в аренду квартиры. Рядом с данным числом пишется также размер этой же прибыли, но облагаемый подоходным налогом. Зачастую это одинаковые суммы. И последнее, что нужно сделать, это указать сумму, которая будет перечислена с полученного дохода на НДФЛ.

etalon-mebeli.ru

etalon-mebeli.ru