Налогоплательщики, претендующие на начисление вычета, при помощи ссылок, которые указаны ниже, смогут не только скачать 3-НДФЛ, но и ознакомиться с примером оформления документа подобного рода, а также воспользоваться программой, предназначенной для электронного метода заполнения декларации.

Скачать бланк декларация 3-НДФЛ

Скачать бланк декларация 3-НДФЛ

Помимо этого, данная статья содержит ряд указаний, касающихся правил внесения информации в форму 3-НДФЛ, и ее образцы.

- Бланк 3-НДФЛ за 2017 год.

- Программа 3-НДФЛ за 2017 год.

- Образец заполненной налоговой декларации.

Налоговая декларация 3-НДФЛ

Для того чтобы налоговым агентом был принят бланк декларации, а физическому лицу начислен вычет, необходимо соблюсти целый перечень правил относительно указания данных. Все эти требования зафиксированы в приложениях к приказу номер ММВ-7-11/671, который налоговая служба утвердила 24 декабря 2014 года.

Для справки! Если претендент на налоговую компенсацию решает бесплатно скачать программу декларации и заполнить ее в электронном режиме, то ему необходимо пользоваться версией года, совпадающего с годом, за который заявлено возмещение НДФЛ (с налоговым периодом).

Требования к указанию данных

Настоятельно рекомендуем физическим лицам, которые хотят сократить размер своей налоговой базы, при заполнении декларации учесть следующие советы:

- Как распечатывать? Если налогоплательщик скачал пустой бланк, то ему нужно распечатать его так, чтобы с одной стороны каждого листа присутствовала информация, а с другой нет (то есть для каждой страницы формы 3-НДФЛ необходимо выделить отдельный лист). Если же претендент на вычет заполнил документ в программе и собирается его воспроизвести на бумажном носителе, то потребуется принтер, позволяющий печатать штриховые коды двумерного типа.

- Как писать данные? Весь текст должен быть написан исключительно на русском языке, а каждая буква любого слова должна быть печатной. Цифры проставляются только арабские. Для каждого символа существует специально отведенная ячейка, а чтобы отделить слова друг от друга, необходимо между ними одну клетку оставить пустой. Для разделения суммы (например, чтобы показать, где рубли, а где копейки) ставится точка.

- Откуда брать данные? При заполнении титульного листа большинство информации налогоплательщику понадобится указать из документа, который он использует для удостоверения личности (паспорт, вид на жительство, военный билет и другие). А при оформлении остальных листов большая часть данных переписывается из документации расчетного рода (справка по форме 2-НДФЛ, платежные поручения, квитанции об оплате услуг и так далее).

- Что недопустимо? Налоговым агентом будет выслан отказ в рассмотрении декларации, если на ней будут присутствовать исправления, информация с дефектами, данные, написанные не в тех полях, которые для них отведены, либо символы будут выступать за пределы границ клеток, а также если штриховые коды будут стерты.

Особенности заполнения

Характерной чертой декларации является то, что в ее бланк предусмотрено внесение налогоплательщиком различных кодов. Все это числовые конфигурации, отличающиеся между собой количеством знаков и шифрующие различные смысловые данные.

Например, код дохода (лист А, строка 020) дает понять, какие источники принесли прибыль налогоплательщику, а код наименования объекта – о каком именно виде имущества идет речь (о квартире, доме, комнате, земельной территории или автомобиле).

Некоторые коды претенденту на возмещение подоходного налога потребуется поискать в интернете на специальных сайтах, содержащих загруженные справочники с данными налоговыми шифрами, или в приложениях к приказу, в соответствии с которым утверждена форма 3-НДФЛ. А для указания других кодов физическому лицу нужно будет просто выбрать определенную цифру из предложенных вариантов и написать ее в соответствующей клетке.

Образец справки

Поскольку многие физические лица являются владельцами нескольких имущественных объектов, а один из них сдают в аренду, то наиболее актуальным и полезным примером будет справка 3-НДФЛ, оформленная именно с целью предоставления отчета в налоговую службу о доходах, полученных от данного вида деятельности.

Первая страница бланка

Начинать заполнение 3-НДФЛ следует с титульного листа. В первую очередь физическому лицу потребуется написать комбинацию цифр, из которых состоит его идентификационный номер, затем номер листа и корректировки, два показателя налогового периода (код и год) и координаты налоговой инспекции.

После этого налогоплательщику потребуется отобразить следующую информацию о себе:

- Личные данные. Перед написанием данных о заявителе на вычет нужно проставить код Российской Федерации (643) и категории налогоплательщика (760 – если декларацию заполняет физическое лицо, не получающее прибыль от частных видов деятельности). Затем строкой ниже прописывается фамилия, под ней имя, а потом отчество. После этого ставится дата рождения (все показатели должны быть указаны в числовом формате) и город, в котором родился заявитель на вычет.

- Данные из паспорта. Если для удостоверения личности физическое лицо пользуется таким документом, как паспорт, то его код – 21. После внесения налогоплательщиком данного шифра необходимо написать серию, номер, дату получения паспорта, а также тот орган, который его выдал.

- Место жительства. Налогоплательщикам, проживающим на территории России, нужно внести в декларацию цифры, из которых состоит почтовый индекс и код, присвоенный региону, а потом город и наименование улицы. Затем останется только написать номера дома и квартиры.

Необходимо отметить, что помимо вышеперечисленных данных в нижней части титульной страницы необходимо указать контактный телефон, число страниц, из которого состоит форма 3-НДФЛ, отметить, сам ли налогоплательщик отвечает за достоверность написанной информации или его представитель, и повторно полностью прописать фамилию, имя и отчество.

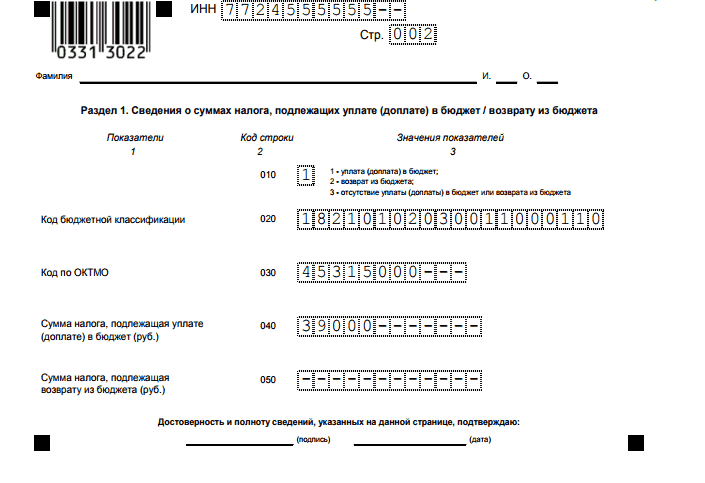

Первый раздел

Смысл подачи декларации в случае сдачи имущественного объекта в аренду – это возврат в государственную казну части заработанных материальных средств.

Информация подобного рода отображается в разделе № 1 формы 3-НДФЛ путем указания цифры один в строке 010. В следующей строке (020) пишутся двадцать чисел, входящих в состав кода бюджетной классификации физического лица, в строке 030 – код муниципального образования, присвоенный при помощи общероссийского генератора данных, и в строке 040 – сумма возмещения налога со стороны арендодателя в государственный бюджет.

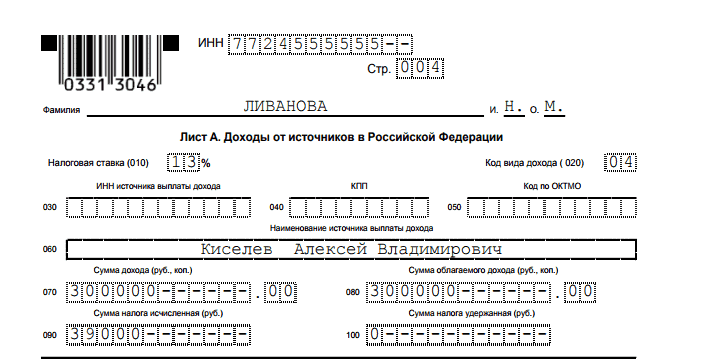

Листы о доходах

Физическим лицам, которые сдают жилье в аренду, еще понадобится заполнить второй раздел декларации. Данный раздел предназначен для отображения суммы прибыли, полученной налогоплательщиком за заявленный в бланке налоговый период, размера базы, подлежащей удержанию НДФЛ, а также суммы, которая в обязательном порядке должна быть перечислена государству.

И последний лист, который потребуется заполнить, – это страница, обозначенная буквой “А”. Для начала следует отметить, что налоговая ставка составляет тринадцать процентов (строка 010), а затем написать в поле, требующем код типа дохода, комбинацию 04. В строке, подписанной как наименование источника выплаты, если им является физическое лицо, написать его Ф.И.О., а если организация – ее полное название.

После этого все, что останется сделать налогоплательщику, – это отобразить сумму прибыли, налогооблагаемой базы и налога, которую он перечислит в государственную казну.

Первый символ денежной суммы нужно вносить в самую ячейку поля, находящуюся ближе всего к левому краю, а в остальных, которые остались неиспользованными, указывать прочерки. В строке с кодом 100 ставится ноль, страница должна быть обязательно подписана налогоплательщиком.

etalon-mebeli.ru

etalon-mebeli.ru