Заполнение налоговых документов очень сложная для обычного человека процедура. Чтобы облегчить данную задачу, у нас в статье представлен образец заполнения 3-НДФЛ для налогового вычета при покупке квартиры в 2019 году.

Скачать образец бланка 3-НДФЛ для вычета при покупке квартиры

Скачать образец бланка 3-НДФЛ для вычета при покупке квартиры

Кроме этого, в статье освещены основные нюансы оформления и другие полезные сведения.

Для заполнения декларации на налоговый вычет при покупке квартиры понадобится:

- Скачать образец заполнения 3-НДФЛ, кликнув по этой ссылке.

- Пустой бланк находится тут.

- Программа для декларативных документов здесь.

Особенности декларации

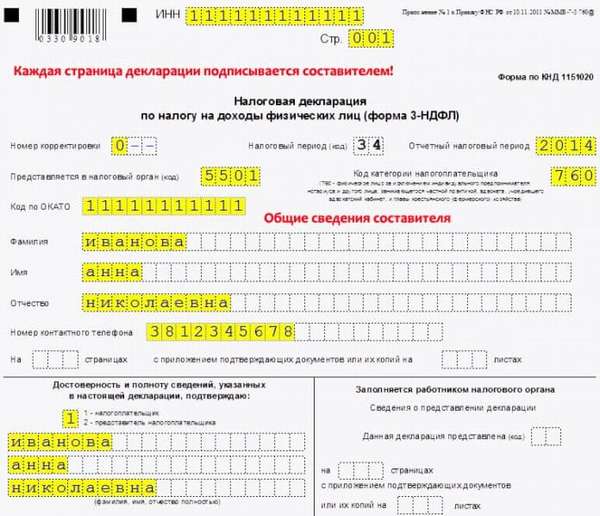

Прежде всего, стоит выяснить, из каких именно частей состоит форма 3-НДФЛ. Сначала заполнению подлежит титульный лист, где содержится информация о том, кто именно является налогоплательщиком. Указываются такие паспортные данные, как фамилия, имя, отчество, а также адрес фактического проживания.

Порядок заполнения 3-НДФЛ такой: сначала заполняется первый лист титульник, далее следует лист под буквой «А», где указываются сведения о том, откуда именно поступают финансовые средства. В том случае, если прибыль получена из иностранных источников, то следует указать конкретный домашний адрес в специализированной графе декларативного документа.

Если гражданин работает не в одной, а в нескольких компаниях, то прописываются данные от каждого работодателя отдельно. Бывает и так, когда требуется заполнить не только титульную первую страницу, но и определенную часть листа под буквой «А». Непременно нужно указать в 3-НДФЛ код ОТКМО и индивидуальный номер налогоплательщика. При условии наличия обоих документов требуется заполнить не один, а полтора либо два листка А.

Правильным вариантом считается тот, где можно увидеть четкое совпадение числа кодов ОТКМО и номера налогоплательщика с числом частей 3-НДФЛ, обозначенных буквой «А». У физического лица количество листов декларации по стандартной форме прописано в правилах заполнения декларативных документов.

При покупке жилого помещения процедура заполнения 3-НДФЛ будет полезна для того, чтобы распределить общую налогооблагаемую сумму в равных частях по всем листам ОТКМО.

Это важно! Как утверждает Федеральная налоговая служба, верно проведенное оформление формы декларации 3-НДФЛ при приобретении нового имущества недвижимого типа подразумевает тот факт, что во всех незаполненных заявителем отделениях 3-НДФЛ будет автоматически проставляться прочерк.

Значение подоходного налога на жилое помещение приводится без учета копеек, а в остальных случаях копейки тоже должны быть взяты во внимание. Если суммарный показатель копеек имеет размер меньше 50, то данное число не учитывается в процессе оформления, то есть аннулируется при помощи округления. Если же данный показатель больше, число округляется до рубля.

Что касается способов заполнения 3-НДФЛ, есть 3 варианта, которые гражданин выбирает на собственное усмотрение. Можно заполнить документ от руки печатными буквами, прописывая все данные ручкой, а можно выбрать способ заполнения в режиме онлайн, зайдя на сайт налоговой службы и скачав специальные программы и бланки – их можно найти в самом начале статьи.

Процесс заполнения

Стоит сказать, что лучшим способом заполнения данного финансового декларативного документа является скачивание программы в электронном формате. Обусловлено такое преимущество, прежде всего, тем, что электронное средство может самостоятельно выбрать те страницы 3-НДФЛ, которые необходимо заполнить в данный момент, то есть для вычета имущественного типа.

Фактический размер налогового вычета при предъявлении правильно заполненной 3-НДФЛ может регулироваться практически любой суммой, не выходящей за границы 2 000 000 рублей.

Но на руки будет получена сумма, составляющая 13 процентов. В нашей ситуации это 260 тысяч российских рублей. Нельзя прописывать в договоре НДФЛ сумму больше, чем начальная стоимость жилья. Затраченные денежные суммы обычно не превышают уровень среднестатистической заработной платы.

Стоит остановить внимание на том, какой образец заполнения 3-НДФЛ предоставляется сайтами налоговых организаций. При заполнении 3-НДФЛ следует предоставить в ближайшее отделение Федеральной налоговой службы перечень, состоящий из следующих документов:

- Отксерокопированный договор, подтверждающий факт совершения сделки приобретения-продажи жилого помещения.

- Оригинальная версия справочного документа о текущем уровне доходов за 2017 год и за три года ранее (не входит в число обязательных для предоставления).

- Часть документа ЕГРН (включается в официальный реестр для оформления).

- Отксерокопированная страница документа, подтверждающего факт осуществления платежа.

- Акт приема или сдачи жилого помещения (при оформлении ипотечного кредита).

При оформлении возврата налогового вычета все страницы документа нужно заполнять, соблюдая последовательность. Это поможет соблюсти тонкости заполнения и внести все необходимые данные.

При повторной процедуре подачи 3-НДФЛ на месте кодировки выставляется ноль. Индивидуальный номер гражданина при заполнении 3-НДФЛ следует указывать на каждой странице. Код отделения налоговой инспекции практически всегда полностью совпадает с первыми двумя цифрами индивидуального номера для уплаты налогов.

В графе «код страны» требуется вписать цифровой номер государства, где на данный момент проживает подающий декларацию гражданин. России (Российской Федерации) соответствует число 643, а, к примеру, Беларуси (Республике Беларусь) соответствует число сто двенадцать. Данный цифровой код можно узнать из ОКСМ (Общероссийской классификации стран мира).

Код категории гражданина – та строка, где необходимо указывать цифру, которая соответствует юридическому статусу. Иное юридическое лицо, подающее декларационные документы, должно вписывать в графу «код гражданина» цифру 670. Для резидента России код документа равен числу двадцать один.

Перед тем как заполнять декларацию, рекомендуем посмотреть видеозапись:

Чтобы в налоговой службе у сотрудников было представление о том, за какой счет можно возвратить налоговый вычет, в соответствующей графе необходимо вписать все имеющиеся потоки финансового дохода, перечисляя через запятую. Именно для этого необходимо иметь на руках справку 2-НДФЛ, которая предоставляется директором предприятия по запросу работника. Оттуда же берутся любые платежные данные для заполнения листа «А».

Строка под номером 06 расшифровывается как «код вида дохода», обычно физические лица туда вписывают 2 цифры – 0 и 6. Они показывают уровень дохода, облагаемого налогом. Данный код обязан соответствовать статьям как Трудового, так и Гражданско-правового кодекса.

Таким образом, мы разобрались, что ответ на вопрос, как заполнить 3-НДФЛ при покупке квартиры, не так уж и сложен. Ведь в статье представлен пример заполнения бланка 3-НДФЛ на возврат за покупку недвижимого имущества.

etalon-mebeli.ru

etalon-mebeli.ru